É raro conhecer alguém que nunca tenha sequer ouvido falar de Mario Bros, o personagem mais famoso da história dos videogames. Na nossa comparação, o encanador italiano baixinho rechonchudo e bigodudo será as Small Caps e o “Super Mario” — a evolução do mascote da Nintendo — será as Blue Chips da Bolsa.

Ao longo de mais de três décadas (desde 1985), Mario Bros passou por grandes mudanças tanto em sua aparência quanto em suas habilidades no jogo; assim acontece no mundo real com as Small Caps.

No início, poucos investidores apostam em ações small caps, mas conforme as fases (o tempo) vão passando e as empresas evoluindo (os resultados), as pessoas passam a acreditar que vale a pena comprar essas ações para compor seu portfólio.

Ações com grande potencial de valorização

Por definição, Small Caps são ativos relacionados a empresas de baixa capitalização. Isso significa que, por ainda serem pequenas, possuem um valor de mercado baixo — em torno de 4 bilhões de reais a 6 bilhões de reais.

Além disso, tendem a ser mais voláteis, uma vez que seus resultados são menos previsíveis, e apresentam menor liquidez quando comparadas às Blue Chips.

É nesse estágio que você deve buscar identificar as ações com grande potencial de valorização.

Lá atrás, quando as Small Caps estão em fase de crescimento — na fase Mario Bros —, existe um alto potencial de valorização. Muitas delas trazem inovações e se arriscam mais do que companhias que já estão consolidadas.

Da mesma forma que apresentam riscos maiores, o potencial de rendimentos é alto.

Passada a fase de crescimento — na fase Super Mario Bros —, a valorização das ações tende a diminuir e o negócio se perpetuar por muitos anos.

O legado do habitante do Reino dos Cogumelos dura mais de 35 anos de história. Na Bolsa, há exemplos de empresas que foram de pequeno e médio porte um dia e se tornaram centenárias, como Gerdau (SA:GGBR4), Alpargatas (SA:ALPA4) e Klabin (SA:KLBN11) (SA:KLBN4).

Melhores Small Caps de 2022

Analisamos critérios quantitativos e aspectos fundamentalistas para selecionar duas Small Caps para você investir em 2022. Confira:

Panvel

A Panvel (SA:PNVL3)) é uma rede de farmácias, sendo hoje a 5ª maior do Brasil e a maior na região Sul do país. A Companhia faz parte do Grupo Dimed e tem quase 500 lojas distribuídas nos estados do Rio Grande do Sul, Santa Catarina, Paraná e São Paulo.

Para abastecer toda a logística de entrega, a Panvel tem dois centros de distribuição (RS e SP) e 5 mini CD/Dark store (3 no RS, 1 no PR e 1 em SP).

Oportunidades para Panvel

(i) Crescimento orgânico: a empresa pretende seguir seu plano de expansão e abrir 65 novas lojas em 2022, o que representaria um acréscimo de 12 por cento a/a, totalizando, então, 603 lojas. Do total de lojas previstas para serem abertas em 2022, 50 por cento já foram prospectadas, demonstrando que a Companhia inicia o ano com metade do plano já encaminhado.

(ii) Melhoria de indicadores operacionais: atualmente, a venda média por loja da Panvel é de 517 mil reais por mês, apresentando um CAGR (compound annual growth rate – crescimento anual médio) de 7 por cento. Apesar do crescimento consistente nos últimos 10 anos, ainda vemos potencial de melhorias nos números, que podem alcançar cifras na casa de 700 mil reais por mês, crescimento potencial de 35 por cento.

Tais melhorias devem ser impulsionadas por um mix de produtos mais rentável, parcerias com planos de saúde, utilização de CRM (Customer relationship management/Gestão de relacionamento com o cliente) e oferta de serviços dentro das farmácias.

EBITDA

A Panvel negocia a 8,6x EBITDA dos últimos 12 meses (linha marrom), enquanto vê seu EBITDA crescer, em média, 15 por cento a.a., o que significa dizer que, ao manter o ritmo, a Empresa poderá dobrar seu EBITDA a cada 5 anos.

Fonte: Bloomberg

É claro, rentabilidade passada não é garantia de rentabilidade futura, porém vemos o management entregando resultados consistentes há mais de 20 anos sem fazer grandes promessas ao mercado, pelo contrário, sendo extremamente conservadores em suas projeções.

Alper Consultoria (SA:APER3)

A Alper é uma consultoria especializada em gestão de seguros corporativos, com atuação em todo o país nos mais diversos segmentos, como saúde, odontológico e auto.

A receita da empresa é oriunda das comissões recebidas na comercialização das apólices por parte das seguradoras e operadoras de planos de saúde.

A Alper, antiga Brasil Insurance, foi fundada em 2008, como uma holding de corretoras que seria a base do processo para ganhar escala nesse mercado e, assim, encontrar oportunidades de cross-selling, promovendo a redução dos custos operacionais.

BR Insurance vira Alper

Em 2015, o management iniciou um processo de reestruturação visando revisitar as corretoras adquiridas, bem como a estratégia de integração desses negócios ao grupo. Em 2018, após uma reestruturação bem-sucedida, o nome da Companhia foi alterado para Alper Consultoria em Seguros.

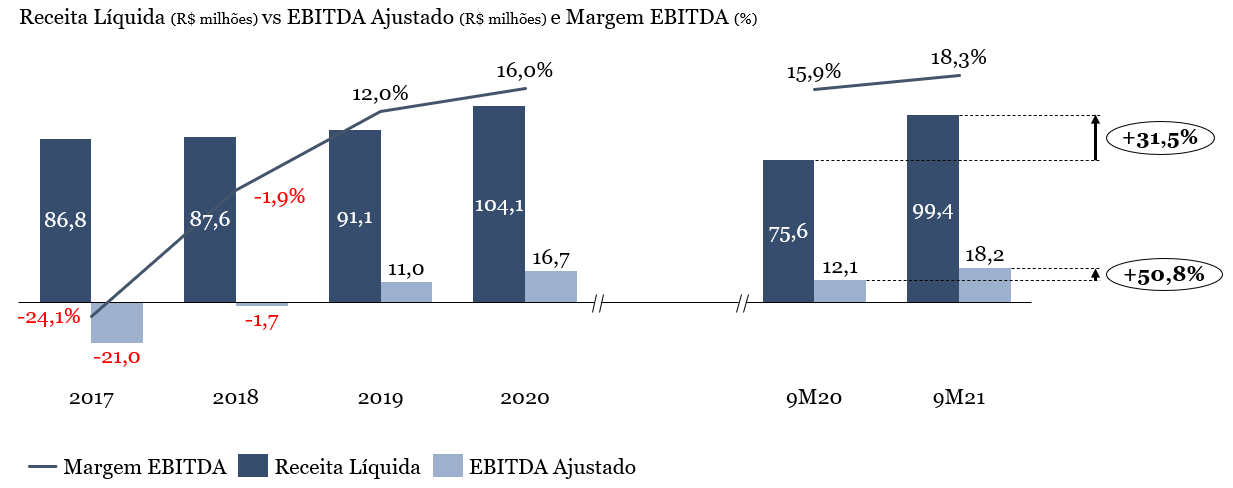

A reestruturação deixou marcas nos resultados, que vêm melhorando ano após ano. A margem EBITDA, que chegou a ser negativa logo após a reestruturação, vem subindo consistentemente e encerrou os 9 primeiros meses de 2021 em 18,3 por cento, crescimento de 2,40 p.p. na comparação anual.

O EBITDA Ajustado, por sua vez, cresceu 50,8 por cento a/a, frente a 31,5 por cento da receita, mostrando a eficiência da companhia na gestão de custos e ampliação dos resultados.

Fonte: Alper | Elaboração: Nord Research

Oportunidades para Alper

O modelo e a estratégia da Alper seguem os mesmos: alavancagem operacional e consolidação setorial. A principal diferença é que, após os erros do passado, a companhia criou uma expertise maior e atualmente consegue colocar para dentro empresas que contribuem positivamente para o negócio.

Prova disso é que a companhia tem conseguido angariar novos contratos. Apenas em 2021, a Alper realizou parcerias com a Caixa, Agrogalaxy Participacoes SA (SA:AGXY3) e Cosan (SA:CSAN3). No campo de aquisições, os destaques do ano foram para Ô Benefits, C6 Seg e JDM.

Do ponto de vista de ações, a sua baixa liquidez – volume médio de 2,08 milhões ao dia – é um ponto de atenção e que deve trazer grandes variações durante o pregão, principalmente em um ano eleitoral.

Porém, como o nosso foco é encontrar boas empresas para nos tornarmos sócios, vamos nos atentar aos fundamentos, que seguem positivos e com boas perspectivas futuras.