Tempos de glória

Em um mundo de CDI altíssimo como o que perdurou até 2016, os deuses da indústria eram os fundos multimercado. Com uma Selic de dois dígitos, essa categoria estava em larga vantagem contra diversas outras classes.

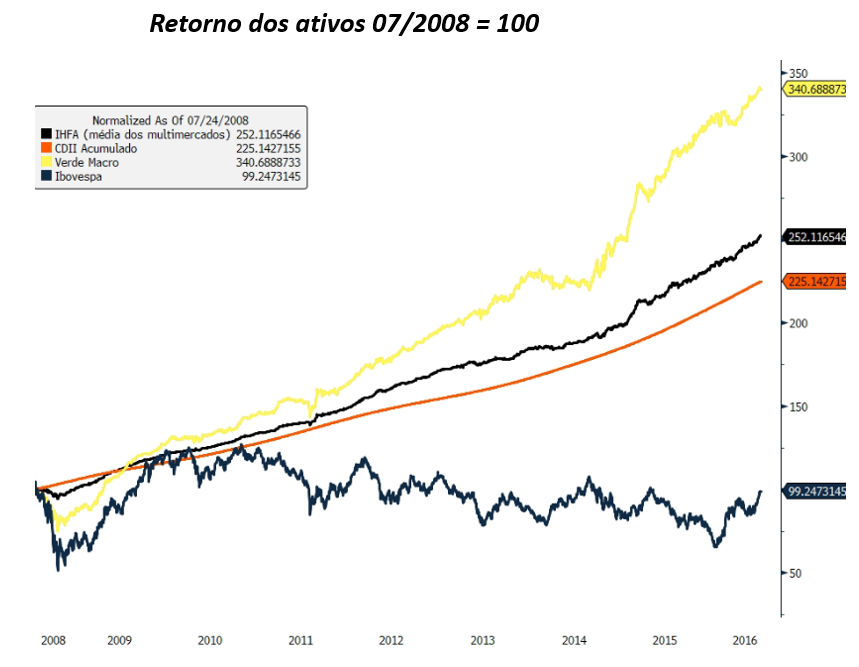

Analisando a última década, o CDI médio foi de 10,69%, e a média dos multimercados entregou um retorno de 12% ao ano.

Sem dúvidas, o retorno absoluto é interessante, afinal, dobramos o capital investido a cada seis anos – mesmo com o retorno da média contra o CDI sendo um pouco miúdo (CDI + 1,25%).

Entretanto, se olharmos para um ótimo gestor dessa indústria como o Luis Stuhlberger, o Verde entregou, no mesmo período, 16,83% de rentabilidade (CDI + 5,5% ao ano).

Com retornos como esses, pouco se olhava para a bolsa, até porque ela recuava 5% no acumulado de quase uma década.

Não à toa, a indústria de multimercados liderou os rankings de captação na indústria de fundos por muitos anos. Porém, com o passar do tempo, essa realidade foi mudando em direção a um mundo bem diferente.

Tempos difíceis

A queda da taxa básica de juros aos poucos foi modificando a indústria.

Saímos de uma Selic de 14% para 6,5% ainda na gestão do Ilan. Com a entrada do Roberto Campos, chegamos em torno de 4,25% . Com a pandemia, testamos uma Selic a 2% e um juro real negativo.

Isso traz consequências para uma indústria que tem como referência o CDI.

Em vista disso, os multimercados de maior sucesso, aqueles que antes entregavam retornos de CDI + 5% ao ano ou mais, agora passaram a entregar retornos em 1 dígito.

No imaginário do investidor, isso acabou tornando a indústria “menos atrativa”, o que não faz sentido, visto que os bons gestores seguiram superando em muito o CDI.

Enquanto isso, do outro lado, a bolsa vivia o seu melhor momento. O retorno do Ibovespa nesses seis anos está em torno de 20% ao ano, o que é ridiculamente alto e sem paralelo na história.

Por essa razão, eu entendo que os investidores estejam “apaixonados” por ações. Passamos por um período de extremo otimismo, cujo principal cavalo foram as bolsas. Assim, aos poucos, o brilho no imaginário do investidor de multimercados foi se perdendo e sendo substituído por alocações maiores em ações.

No entanto, olhando para frente, acredito que essa própria realidade vá se transformar também…

Bons ventos à frente

Eu nunca acreditei muito em extremos, afinal, é por conta deles que vemos muitos exageros ocorrendo por aí.

Não creio que voltaremos para os juros de dois dígitos, uma vez que fizemos uma série de reformas importantes que hoje permitem um manejo maior das contas públicas, menores níveis estruturais de Selic, entre outros fatores.

Ao mesmo tempo, níveis de taxa Selic próximos a 2% não são uma realidade para nós, e a necessidade da normalização da taxa básica ficou cada vez mais clara para o Banco Central.

É difícil determinar para qual nível vamos caminhar, com o Focus dizendo algo como 7% em 2022 e o mercado acima de 8%.

Seja como for, teremos níveis mais altos do que vimos nos últimos quatro anos. A meu ver, isso vai criar um momento bem interessante para os multimercados.

Com bons gestores que entregam retornos de CDI + 5 % em janelas mais longas (olhe para períodos de ao menos três anos, por favor), podemos ver novamente a classe buscar entregar retornos de dois dígitos (12% ou 13% ao ano), correndo bem menos risco do que em bolsa.

Nada disso é promessa de retorno, não fazemos esse jogo sujo, mas acredito que sabendo escolher bons gestores podemos voltar a ver um belíssimo momento para essa classe de gestores.

Além do potencial de gordos resultados, eu gosto bastante dessa classe de fundos porque ela oferece uma possibilidade muito bacana de diversificação entre diferentes mercados e estratégias que muitas vezes a pessoa física não consegue acessar.

É uma belíssima forma de completar o seu portfólio, que provavelmente deve estar dominado por ações hoje.