O IPCA de março - nosso índice oficial de inflação - avançou “apenas” 0,71%, depois de ter registrado elevação de 0,84% em fevereiro. Mesmo que timidamente, os números indicam que houve desaceleração. O indício é ainda mais forte porque a reoneração dos combustíveis já fez pressão nos preços durante o mês passado. E mesmo assim o indicador de preços diminuiu a intensidade de alta.

Mas, o que isso significa na prática? De forma resumida, isto quer dizer que o remédio amargo dos juros altos aparentemente tem surtido efeito e a consequência disso, em algum momento, é a redução da Selic, que guarda uma correlação negativa bastante forte com os Fundos Imobiliários.

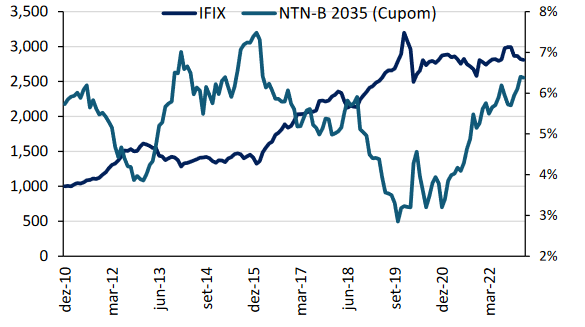

Repare na imagem acima. A linha azul escura representa o IFIX e a mais clara, as NTNBs com vencimento para 2025, que representam o juro real de longo prazo. É notório dizer que quando um gráfico sobe o outro cai. Em outras palavras, isto quer dizer que quando há elevação dos juros, a tendência é de queda para os Fundos Imobiliários e vice-versa.

Para que a taxa básica possa ser reajustada para baixo, também é preciso que o governo dê sinalizações concretas para o mercado de que os gastos estão controlados.

O novo arcabouço fiscal tenta remediar exatamente esta questão com a indicação de que o Executivo tem se preocupado com o controle das contas públicas. A dúvida que paira no ar neste momento, no entanto, tem como pano de fundo o projeto que será aprovado pelo Legislativo - que pode sofrer alterações - e as fontes de receita necessárias para zerar o déficit público.

Uma vez resolvidas, essas questões devem contribuir para a queda dos juros em um futuro não tão distante. Quando isto ocorrer - e pode demorar mais que o esperado - podemos ver um momento positivo para os ativos de renda variável, especialmente, os Fundos Imobiliários.

Enquanto isso não acontece, a sugestão para o investidor é aproveitar a oportunidade para comprar barato.

Hoje, temos visto grandes oportunidades no mercado de FIIs.

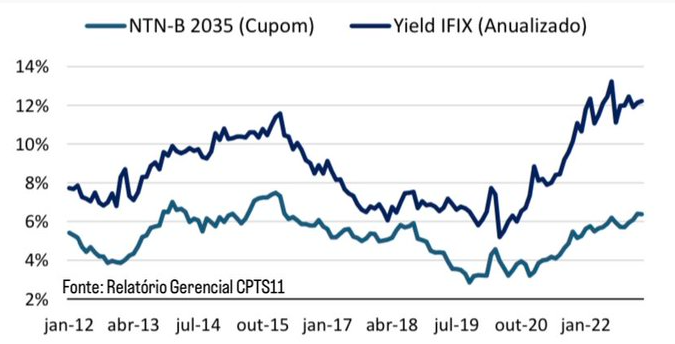

O yield do IFIX, por exemplo, está muito superior à média histórica em relação ao juro real de longo prazo, conforme mostra o gráfico abaixo.

O yield nada mais é do que a divisão dos dividendos pelo preço da cota do fundo. Já o yield do IFIX representa os proventos pagos pelos FIIs presentes no índice divididos pelo preço das cotas.

É importante compreender este ponto, pois só faz sentido investir na classe caso o retorno esteja acima do juro real, o que, como mostrado acima, é o que sempre acontece.

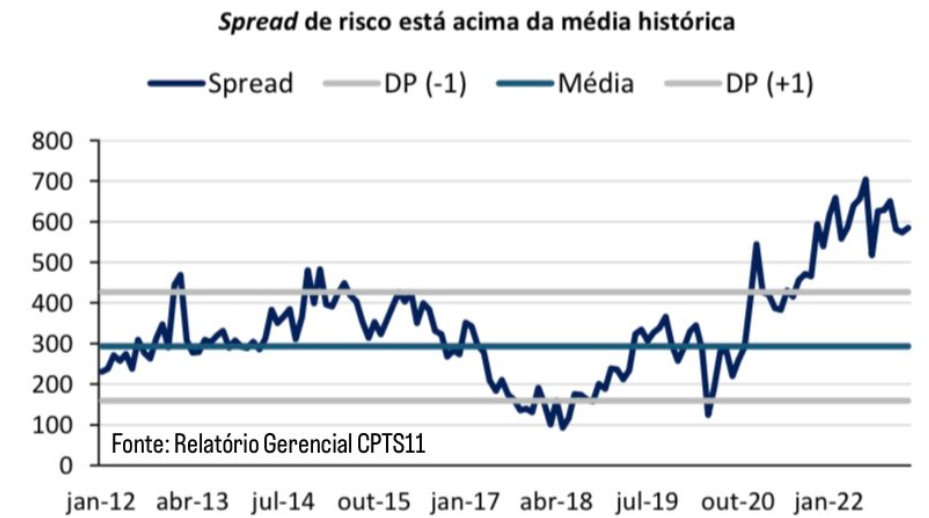

Para usar outro exemplo, repare na imagem abaixo. Ela mostra que o mercado exagerou no prêmio de risco, que está em um patamar muito acima da média histórica.

Em outras palavras, se o yield é igual a dividendos/cota, para que retorne à média, os dividendos precisam cair ou o valor da cota subir. Porém, não há indícios nos fundamentos que justifiquem uma redução significativa nos pagamentos de proventos.

Voltando para a imagem acima, a última vez que tivemos prêmio de risco muito acima do “normal”, também tínhamos uma Selic bastante elevada, na casa de 14,24%.

Em vermelho, podemos ver o último período em que tivemos a taxa básica de juros elevada. Naquela ocasião, quase nenhum investidor queria alocar recursos na classe, porém, os que compraram, mesmo no período de incerteza, obtiveram ganhos importantes, conforme mostra o gráfico azul.

Em outras palavras, foram meses e anos nos quais os investidores compraram os ativos na espera por uma valorização futura. Para quem assimilou a ideia de longo prazo, lidar com a questão provavelmente foi mais simples do que para aqueles que esperavam resultados em um curto espaço de tempo.

Ou seja, a causa da angústia não é o gestor, a emissão, as notícias ou o mercado, mas, sim, as expectativas criadas a partir de um planejamento desalinhado com as expectativas do investidor.

Atualmente, por exemplo, podemos ver oportunidades divididas em três tópicos, que são: juros na estratosfera cada vez mais próximos de uma redução (o que deve favorecer os ativos de renda variável), prêmio de risco acima da média histórica e do juro real e uma série de investidores inexperientes formando preço.

Para aproveitar este momento, a sugestão é não apostar todas as fichas em apenas um tipo de ativo. Os FIIs devem fazer parte de uma estratégia de geração de renda e não a grande aposta da vida de alguém. A segurança é e sempre será a sua prudência.

Se você já investe nos Fundos Imobiliários, siga em frente. Continue com a sua estratégia e reinvista os proventos recebidos. Meça a evolução da renda e o crescimento do patrimônio acontecerá, como sempre, ao longo do ciclo.

Entender os movimentos do mercado é fundamental para que você controle impulsos que te levem a tomar decisões erradas. Porém, mais do que isso, esta compreensão te ajudará a criar expectativas mais realistas e a enxergar oportunidades diante de crises.

Se você não investe, já passou da hora de começar. Viver de renda, lá na frente, talvez seja um dos poucos objetivos financeiros em comum entre a maioria das pessoas. Isso, no entanto, exige que você tenha ativos geradores de renda. Os Fundos Imobiliários, sem dúvida, cumprem muito bem essa função!

Até o próximo artigo!