Olá, pessoal! Assim como fiz no meu último artigo nesta coluna há duas semanas, compartilharei com vocês os resultados de um estudo acadêmico feito por mim e pelo Prof. Marcelo Guzella (à época, meu aluno de mestrado) que culminou em publicação acadêmica na prestigiada Revista Contabilidade & Finanças, da USP. O artigo pode ser encontrado na minha homepage (carlosheitorcampani.com/artigos-publicados) sob o título “Predictive power of Brazilian equity fund performance using R2 as a measure of selectivity” ou, em português, “Poder preditivo do desempenho de fundos brasileiros de ações a partir do R² como medida do grau de seletividade”.

O artigo investigou o impacto do grau de seletividade (ou atividade) de um fundo de investimento em sua performance por meio de uma metodologia pioneiramente aplicada no mercado brasileiro. Como indicador do grau de atividade do fundo, utilizamos o coeficiente de determinação (R2) da regressão de seus retornos sobre os retornos de mercado, segundo a equação do clássico CAPM (“Capital Asset Pricing Model”). No modelo, o CDI foi utilizado como taxa livre de risco e o Ibovespa como índice de mercado.

Foram avaliados 867 fundos de investimento em ações (FIAs) brasileiros. Foi testada a hipótese de que fundos mais ativos apresentariam melhores retornos para compensar seus maiores custos e maior risco idiossincrático. O risco idiossincrático é o risco específico da estratégia do gestor do fundo, além do risco de mercado ao qual naturalmente qualquer estratégia de ações se expõe. Em um ETF de Ibovespa, por exemplo, há somente o risco de mercado, pois a estratégia segue precisamente o Ibovespa (aqui considerado como índice representativo do mercado em tela). Em um FIA de ações, quanto mais ativa for a estratégia do gestor, mais ela tende a se diferenciar do Ibovespa: em outras palavras, o risco idiossincrático aumenta.

Ao rodar a regressão acima explicada, os resíduos (ou erros) da regressão representam a distância da estratégia do gestor para o modelo de mercado (CAPM). Quanto maiores esses resíduos, maior o distanciamento do mercado e, portanto, maior o nível de atividade da estratégia do FIA. Estatisticamente, quanto maiores forem esses resíduos, menor será o coeficiente de determinação (R2) da regressão. Em consequência, pela hipótese apresentada, os fundos com menores R² devem, em média e historicamente, compensar seus investidores com retornos maiores, respeitando a máxima de que quanto maior o risco assumido, maior deve ser o retorno esperado daquele investimento.

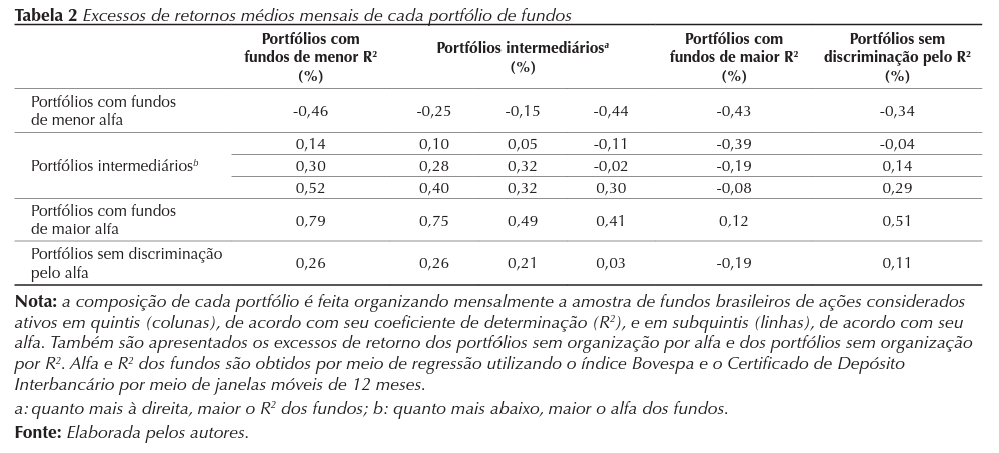

Essa hipótese foi confirmada pela pesquisa no mercado brasileiro. A avaliação foi feita pela subdivisão da amostra em portfólios igualmente ponderados, de acordo com o R² e alfas históricos dos fundos, com rebalanceamento mensal e janelas móveis de 12 meses. A tabela abaixo mostra os excessos de retornos médios mensais obtidos por cada portfólio de fundos. Considere levar algum tempo analisando a tabela abaixo (comece lendo o título e a nota da tabela para melhor compreensão).

A última linha da tabela apresenta os resultados com portfólios discriminados apenas pelo R², ou seja, apenas por sua atividade (risco idiossincrático). Os valores representam rentabilidades mensais médias acima (ou abaixo, quando negativas) em relação ao índice Ibovespa. Perceba que o resultado é decrescente no R², ou seja, quanto menor este coeficiente e, portanto, quanto maior o risco idiossincrático, maior a rentabilidade. Em particular, o portfólio formado pelos fundos com menores R² renderam, em média, 0,26% por mês a mais que o Ibovespa no período analisado (10 anos), enquanto o portfólio formado pelos fundos com maiores R² renderam, em média, 0,19% por mês abaixo do Ibovespa. Ponto para os gestores mais ativos.

As outras linhas da tabela apimentam este resultado. Ali, consideramos, além do R², o alfa passado do fundo para se apoderar do fator momento no mercado. O fator momento diz que, em média e historicamente, os fundos que mais entregaram no passado tendem a ser os que mais entregarão no futuro. Note, na penúltima linha da tabela, que os resultados ficam ainda mais compensadores, pois agora a rentabilidade média mensal dos fundos com menor R² e maior alfa foi 0,79% acima do Ibovespa, exacerbando o resultado anterior (0,26%).

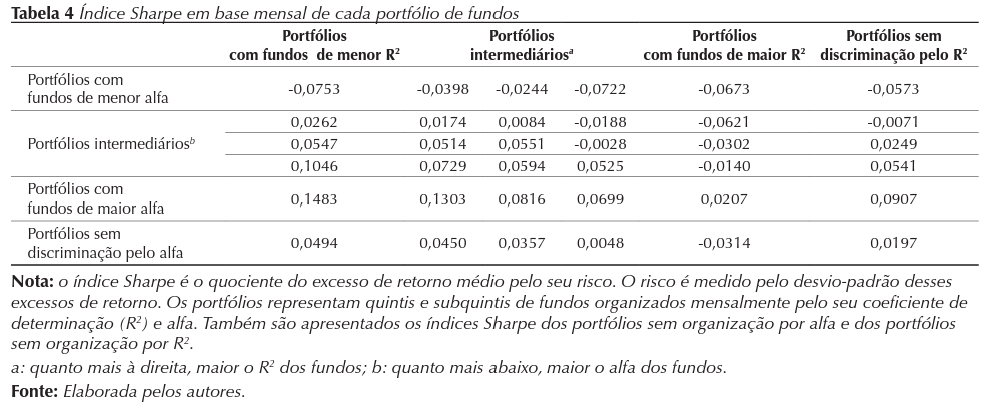

O artigo não apenas analisou rentabilidades entregues por gestores mais e menos ativos, mas também olhou para suas performances, ou seja, rentabilidades ajustadas ao risco. No estudo, olhamos o alfa mensal médio e o índice Sharpe, bem como fizemos alguns testes de robustez dos resultados para confirmá-los sob o ponto de vista científico. Para ilustrar, compartilho a tabela abaixo, que possui o mesmo formato da tabela anterior, mas apresentando o índice Sharpe de cada portfólio. Deixarei a interpretação livre para você, leitor, mas os resultados são inequívocos e na mesma linha que os anteriores. Em suma, as maiores rentabilidades dos fundos mais ativos parecem mais do que recompensar os maiores riscos assumidos. Os resultados foram os mesmos quando consideramos os alfas realizados no lugar do índice Sharpe (vide o artigo acadêmico publicado).

A principal conclusão do trabalho é que o momento e o R² dos fundos se mostraram indicadores interessantes de performance futura e podem, assim, ser utilizados pelo investidor para decidir em que fundos serão alocados seus recursos. A originalidade do artigo está em trazer o R² como critério potencial na hora de selecionar fundos. Ademais, analisar o momento do fundo tende a potencializar o resultado. Isso pode ser especialmente interessante para gestores de FoFs (fundos de fundos). Para aqueles que se interessaram e querem se aprofundar no assunto, não deixem de ler o texto em sua íntegra. O artigo é absolutamente público e, portanto, disponível para qualquer pessoa.

É igualmente importante ressaltar que este artigo não representa, de forma alguma, sugestão de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise multidimensional e, cuja decisão, dependerá fundamentalmente de aspectos individuais (inclusive de apetite ao risco) do investidor. Este artigo deseja compartilhar um resultado acadêmico que pode ser mais um ingrediente para auxiliar investidores na tomada de decisão de formação de suas carteiras de investimentos.

Vamos nos conectar no Instagram e no Linkedln? Sigam-me por lá para acompanharem tudo que produzo: @carlosheitorcampani. Deixo aqui um forte e respeitoso abraço a cada um de vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e da ENS – Escola de Negócios e Seguros e sócio-fundador da CHC Treinamento e Consultoria. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.