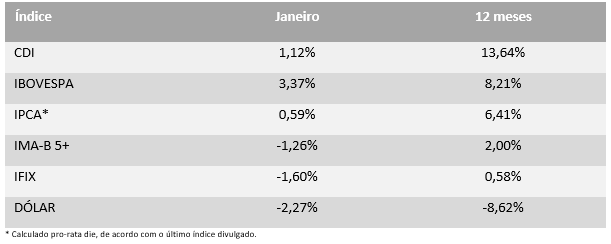

O IFIX começou o ano de 2023 apresentando queda de -1,60% em janeiro. Em 12 meses, o principal índice de fundos imobiliários da B3 (BVMF:B3SA3) apresenta valorização de +0,58%. O fraco desempenho do IFIX pode estar relacionado com o desempenho dos títulos de renda fixa do Tesouro Nacional de longo prazo indexados ao IPCA, representados pelo IMA-B 5+, que no último mês também apresentou uma rentabilidade negativa de -1,26%, enquanto nos últimos 12 meses apresenta valorização de +2,00%. Em sentido contrário, o Ibovespa e o real, em relação ao dólar, apresentaram um cenário mais favorável para os investidores. No mês, o Ibovespa valorizou +3,37% e o dólar perdeu -2,27% de valor em relação a moeda brasileira.

Esses movimentos contraditórios podem estar relacionados com o desempenho dos ativos internacionais, já que os índices das bolsas de valores americanas apresentaram forte desempenho positivo em janeiro, refletindo um melhor humor dos investidores em relação à economia global, o que favorece as empresas exportadoras brasileiras e ajuda a explicar o desempenho do Ibovespa e do dólar. Esse otimismo se dá pelas expectativas mais positivas em relação ao desempenho das economias chinesa, com a diminuição das restrições em relação ao combate ao covid-19, europeia, que tem afastado a hipótese de recessão nos próximos meses, e americana, para a qual os investidores têm precificado um fim próximo do ciclo de alta da taxa de juros pelo FED, banco central americano.

Já a performance do mercado de juros nacional parece estar mais ligada ao mal humor interno em relação às dúvidas dos investidores com o compromisso do atual governo com a política fiscal. Nesse cenário, os investidores pedem cada vez mais prêmio para investir em títulos públicos, o que gera um efeito cascata para todos os títulos de renda fixa, sejam eles emitidos por empresas ou negociados na B3 como derivativos e contratos futuros. Essa situação acaba restringindo a demanda dos investidores por ativos de renda variável, principalmente aqueles que de alguma forma são diretamente comparados com títulos de renda fixa, sejam eles indexados a índices de preços ou ao CDI.

Para o mercado de fundos imobiliários, essa comparação direta é realizada com os títulos do Tesouro Nacional indexados ao IPCA, ou seja, às NTN-B ou Tesouro IPCA+. Isso se dá pelo fato de que os FIIs investem em imóveis ou ativos mobiliários com lastro imobiliário geradores de renda, que comumente são indexados ou reajustados por algum índice de preços. Como os títulos do Tesouro são considerados livre de risco, o investidor demanda receber um prêmio (spread) em relação a esses ativos para correr o risco de investir nos FIIs, que são ativos de renda variável. Daí se dá a comparação direta!

Nos últimos meses, esse spread tem aumentado consideravelmente em relação à média histórica, quando comparamos o dividend yield do IFIX com o cupom da NTN-B/Tesouro IPCA+ 2035, movimento justificado pela desancoragem das expectativas em relação à taxa de juros futuro que será necessária para conter a inflação, caso haja uma política fiscal expansionista. No médio/longo prazo é natural que essa relação volte para a média, assumindo que em algum momento haverá uma obrigatória solução crível para as contas públicas, o que é mais um fator para acreditarmos que os FIIs proporcionam atualmente uma boa margem de segurança para investidores com visão de médio e longo prazo.

Confira abaixo o relatório completo do TRXF11: