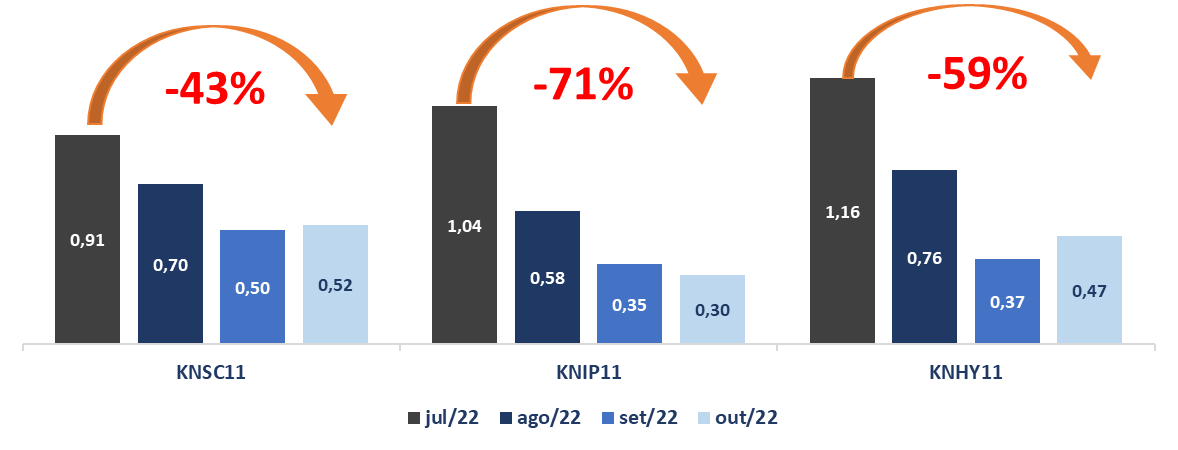

Os Fundos Imobiliários KNSC11), KNIP11 e KNHY11, geridos pela Kinea Investimentos, apresentaram forte queda nos rendimentos distribuídos aos cotistas nos últimos meses.

Neste artigo, aponto o que está acontecendo com esses três fundos de papel e se temos uma oportunidade clara de investimento.

A situação

No gráfico abaixo, vemos a evolução das distribuições de proventos dos três fundos nos últimos meses, sendo que o grande destaque negativo ficou por conta do Fundo Imobiliário Kinea Índices de Preços (KNIP11)), que obteve uma redução expressiva de -71% na distribuição entre julho e outubro.

Portfólio de ativos

Como ponto de partida, é importante mencionar que os fundos imobiliários de papel têm como principal objetivo emprestar os recursos dos cotistas a terceiros por meio de operações de CRIs, que são basicamente títulos de renda fixa com lastro imobiliário.

O empréstimo é feito em troca de uma remuneração previamente acordada entre as partes, podendo ser prefixada, pós-fixada e/ou indexação à inflação.

Sendo assim, para entender quais fatores afetaram o desempenho desses fundos nos últimos meses, precisamos, antes de mais nada, analisar a composição da carteira de CRIs de cada um.

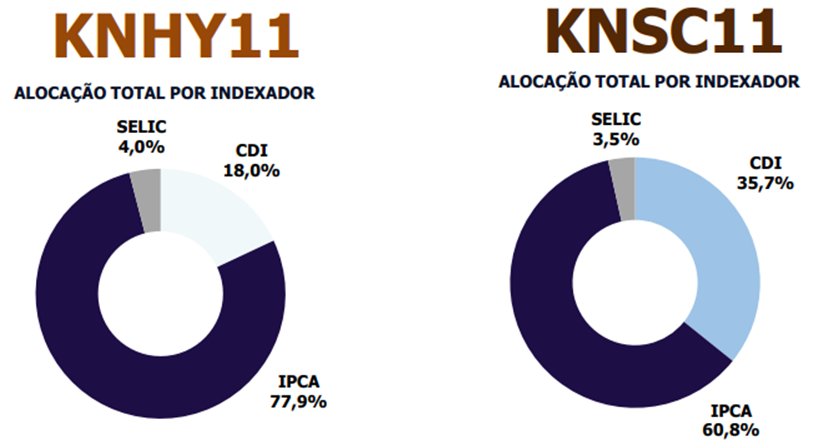

O FII Kinea Securities (KNSC11), por exemplo, possui boa parte da alocação de seu portfólio exposta a CRIs atrelados ao IPCA (61%), enquanto o restante (39%) está alocado em Selic (caixa) ou em CDI.

Já o FII Kinea High Yield CRI (KNHY11), por sua vez, possui uma porcentagem mais relevante da carteira exposta a operações atreladas ao IPCA (cerca de 78%).

Ou seja, o perfil da carteira de ambos acabam os tornando bastante sensíveis às variações de curto prazo desse índice de inflação.

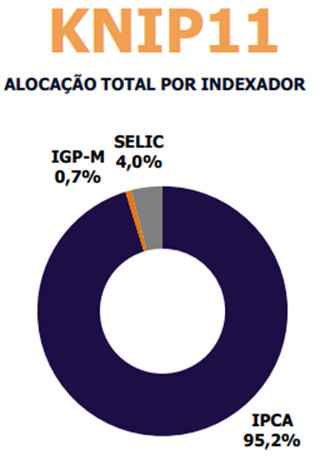

Mas o principal destaque fica por conta do Kinea Índices de Preços (KNIP11), que como o próprio nome sugere, possui como principal estratégia o investimento em operações atreladas à inflação, tendo 95% de seus ativos expostos ao IPCA, conforme podemos observar abaixo.

A inflação e os rendimentos

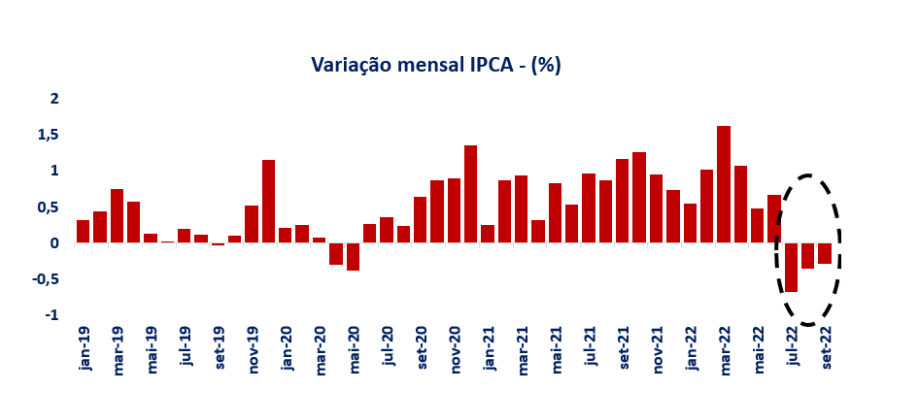

E aqui a regra é clara: quanto maior for a inflação, maiores são os rendimentos dos FIIs de papel expostos a índices de preços, uma vez que a legislação os obriga a distribuir a correção monetária recebida das operações na forma de proventos.

Não por outro motivo, vimos esses fundos entregarem ótimos retornos a seus cotistas nos últimos tempos em meio à inflação galopante pela qual passamos. Inclusive, essa dinâmica tornou os FIIs com este perfil os verdadeiros queridinhos do mercado.

A questão é que, assim como esses fundos aumentam seus retornos com a inflação, o inverso ocorre em um ambiente de queda de preços na economia.

E dessa vez não foi diferente.

Como o leitor bem sabe, temos visto por três meses deflações no IPCA por conta da redução do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) sobre os combustíveis e energia elétrica. Algo raro de se observar em um país como o nosso.

Em resumo, essa dinâmica de curto prazo do IPCA, associada à elevada exposição dos três fundos a CRIs atrelados ao indexador, têm influenciado diretamente em seus rendimentos.

Não bastasse isso, o regime de distribuição adotado pelo administrador dos fundos da Kinea (Intrag) acaba tornando as distribuições desses FIIs mais sensíveis às variações do índice.

Desse modo, o resultado não poderia ser diferente do que temos visto, mas a pergunta que fica é: a redução vai durar até quando?

Ao que tudo indica, os Fundos da Kinea, como tantos outros do mercado que são bastante atrelados ao IPCA, devem seguir com seus rendimentos sendo impactados pela deflação pelo menos até o final deste ano, recuperando o ritmo de distribuição já no início de 2023.

FIIs caindo: oportunidade de compra?

Como vimos acima, o mercado vem penalizando esses três fundos — assim como tantos outros com configurações parecidas — por conta de reduções temporárias em suas distribuições de rendimentos.

Ou seja, um efeito momentâneo e não associado a qualquer problema de crédito das operações do portfólio, que continuam com boa saúde financeira.

Por isso, vemos aqui uma boa janela de oportunidade de investimento para quem gosta da proposta desses veículos e não possui um horizonte de investimento de curtíssimo prazo.

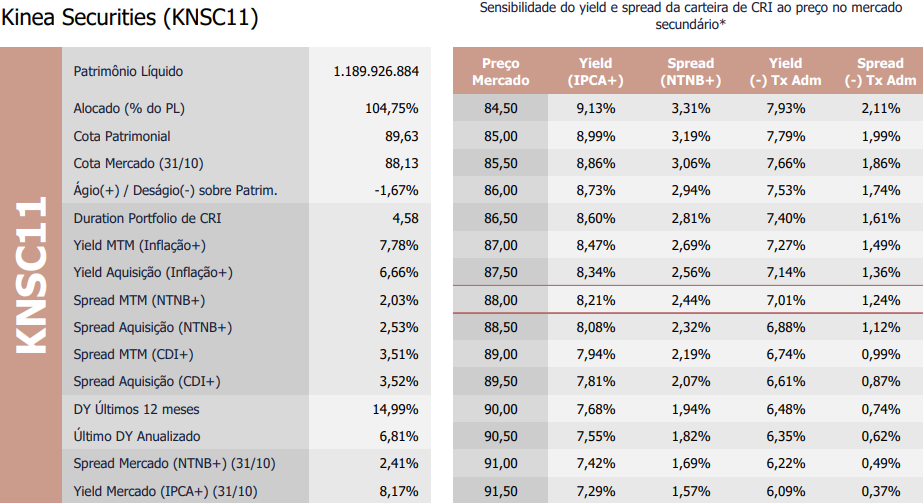

KNSC11

Com as quedas recentes no preço de sua cota de mercado, vemos que o KNSC11 consegue entregar uma rentabilidade, já descontada dos custos do fundo, em torno de IPCA+ 7,00% ao ano.

Ou seja, uma rentabilidade bastante interessante para uma carteira muito bem diversificada, com baixo risco de crédito e que conta com uma ótima gestão profissional.

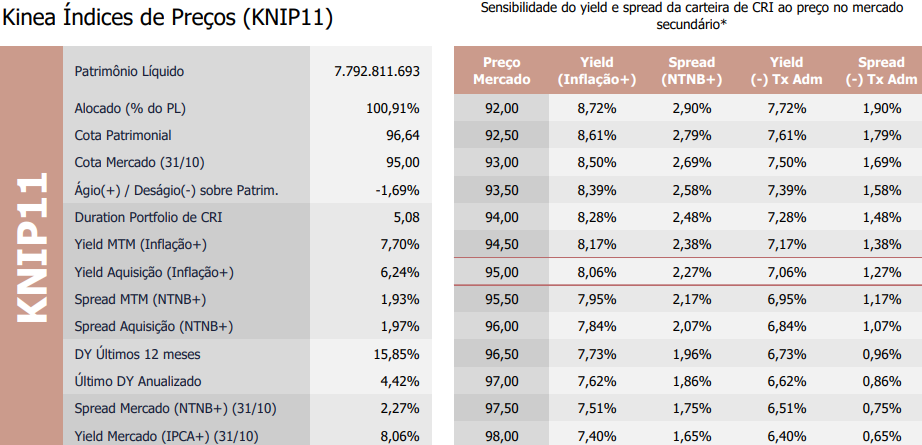

KNIP11

O mesmo racional vale para o KNIP11, que também está oferecendo uma rentabilidade em torno de IPCA+ 7% ao ano já deduzida dos custos do Fundo.

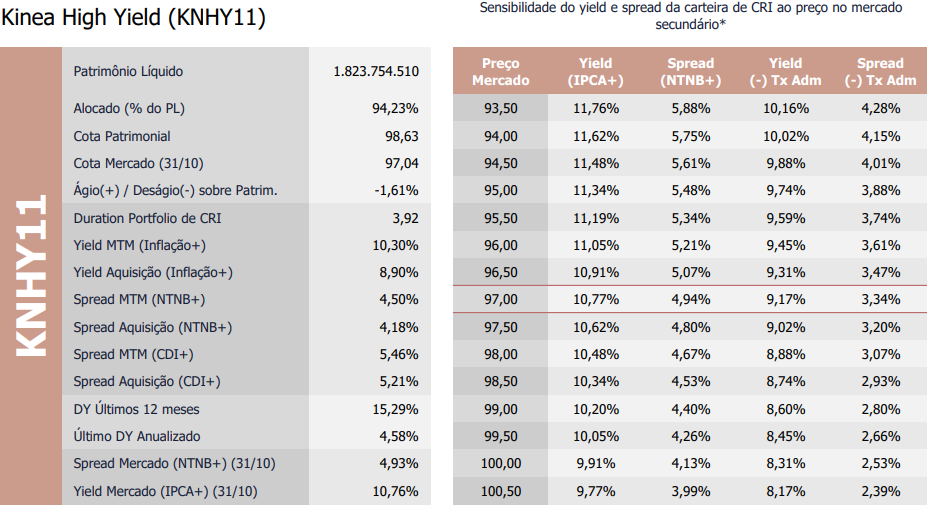

KNHY11

Por fim, no caso do KNHY11, justamente por ser um fundo de perfil um pouco mais apimentado se comparado aos outros dois [KNSC e KNIP], naturalmente oferece uma rentabilidade mais interessante.

Com base na sua cotação atual, o Fundo está rendendo em torno de IPCA+ 8,6% ao ano considerando os efeitos da marcação a mercado, quase 3 pontos percentuais sobre a NTNB de referência.

Conclusão

Portanto, temos três Fundos que vêm sendo impactados por um evento transitório (deflação), mas que contam com uma excelente gestão profissional, além de terem carteiras de CRIs muito bem diversificadas e financeiramente saudáveis — não possuindo riscos de crédito tão elevados.

Além disso, esses fundos negociam a um preço bastante atrativo no momento - muito por conta da reação do mercado às reduções de suas distribuições de proventos -, o que não é comum para os Fundos da Kinea, que inclusive costumam negociar com prêmios em relação ao valor patrimonial.

Ciente de tudo isso, acreditamos que os FIIs mencionados acima podem proporcionar, aos preços atuais, rentabilidades bastante interessantes para os investidores que têm uma visão de alocação de mais médio e longo prazo.

Sabemos que seus resultados continuarão sendo impactados até o final de 2022, mas vislumbramos perspectivas de melhoria a partir de 2023.

Por isso, em nossa visão, vemos uma oportunidade de adquirir os FIIs KNSC11, KNIP11 e KNHY11 com uma condição bastante atrativa, porém, é importante que o investidor tenha uma alocação adequada e escolha apenas um desses fundos, de forma a evitar excessos.

É importante se atentar também que tanto o KNIP11 quanto o KNHY11 são restritos apenas a investidores qualificados. Além disso, as suas subscrições de novas cotas são restritas a clientes do Itaú (BVMF:ITUB4).

Nossa preferência

Considerando os pontos de atenção destacados acima, nossa preferência vai para o KNSC11, visto que além de ser liberado para o público em geral, qualquer investidor pode participar das subscrições de novas cotas desse fundo.

Além disso, o KNSC11 possui uma flexibilidade maior de alocação de recursos quando comparado ao KNIP11 e KNHY11, podendo transitar tanto em CRIs atrelados ao IPCA quanto ao CDI, a depender das circunstâncias, quanto em operações com riscos de créditos diferentes. Tudo isso a depender do ciclo de crédito do mercado.

No nosso entendimento, essas características acabam gerando uma maior atratividade em relação ao KNSC11.

Um abraço e até a próxima!