Este artigo foi escrito exclusivamente para o Investing.com

As taxas de inflação para dezembro nos EUA não mostraram qualquer sinal de desaceleração, com o Índice de Preços ao Consumidor (IPC) subindo 7% ano a ano, enquanto o Índice de Preços ao Produtor (IPP) saltou 9,7%. O grande avanço nessas duas métricas gerou surpresa, na medida em que se deu após um relatório ISM industrial e um índice de preços pagos aquém do que se esperava e um grande recuo dos preços do petróleo e da gasolina em novembro no país.

Historicamente, é comum que haja um alívio nas pressões inflacionárias com base nesses fatores, mas agora o petróleo voltou a subir, assim como outras commodities, como o cobre, na esteira do leve enfraquecimento do dólar. O grande risco disso é que a inflação continua subindo, podendo jogar a economia americana numa recessão.

Inflação mais alta

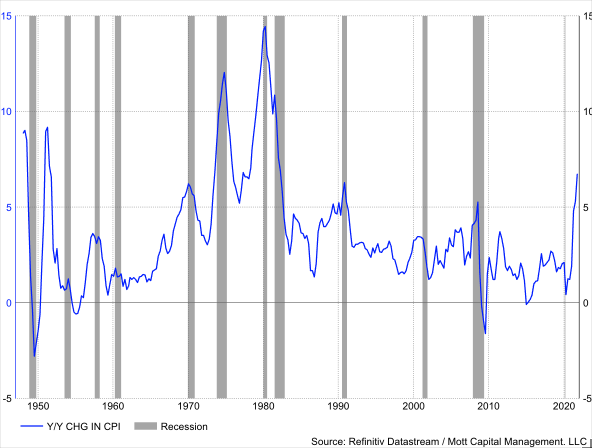

Ainda que taxas mais altas de inflação nem sempre provoquem uma recessão aqui nos EUA, desde o fim da década de 1940 quase toda alta significativa no índice de preços ao consumidor ano a ano é associada a uma recessão no país. Embora muitos digam que desta vez pode ser diferente, todos os indicativos sugerem o contrário.

Aperto da política monetária

Apesar de o Fed estar trabalhando duro para reduzir as taxas de inflação, pode ser tarde demais. O banco central americano está tentando apertar a política monetária, o que prejudica a demanda, no momento em que a economia americana deve desacelerar seu crescimento. Como mostra uma pesquisa recente da Reuters, a expectativa é que o crescimento do PIB dos EUA em 2022 desacelere para 3,9% em relação à taxa de crescimento estimada de 5,6%, arrefecendo ainda mais em 2023, para 2,5%. Não é necessário muito para que o Fed faça um aperto exagerado e cause uma contração.

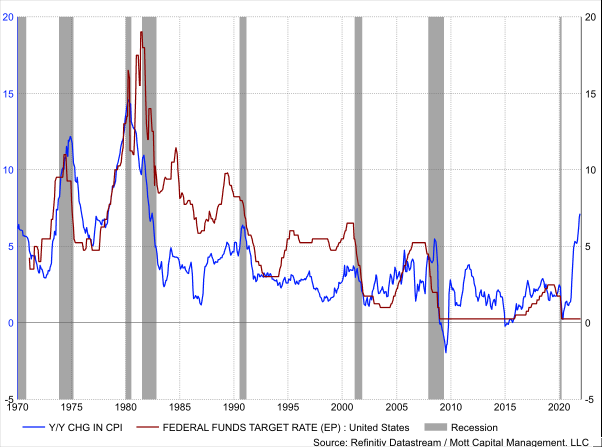

Foi justamente isso o que aconteceu antes. Historicamente, a inflação mais alta fez com que o Fed aumentasse agressivamente as taxas dos fundos federais em ciclos anteriores a partir da década de 1970. Em cada caso, a combinação de juros maiores e alta inflação fez a economia americana entrar em recessão. Desta vez, tudo leva a crer que acabará acontecendo a mesma coisa, já que o Fed está agora dando indicativos de que elevará os juros em 2022, com os mercados já precificando quatro elevações neste ano.

Salários não seguem o mesmo ritmo

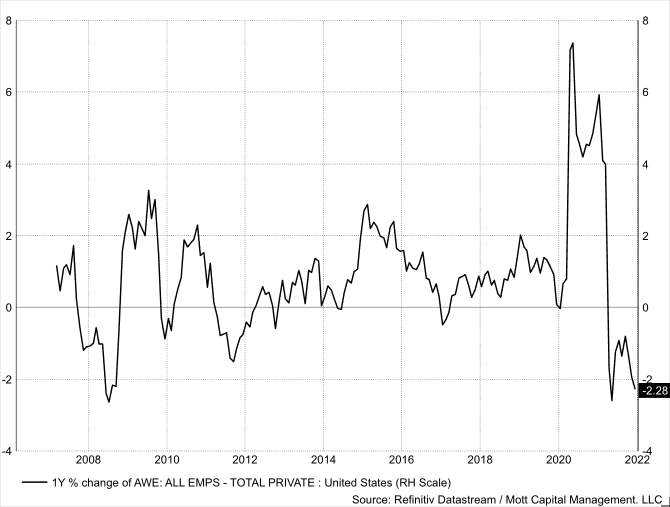

Outra área de preocupação são os salários reais. Dados recentes evidenciam que, quando ajustados pela inflação, os salários caíram 2,3% em dezembro em comparação com um ano atrás, o que é um sinal de que os ganhos dos consumidores não estão acompanhando o mesmo ritmo de mudança da dinâmica da inflação na economia. Os salários ajustados pela inflação estão em queda desde maio de 2021.

Apesar dessa alta inflação e da ameaça do Fed de elevar juros e reduzir seu balanço, os rendimentos dos treasuries não estão subindo, principalmente a ponta longa da curva. A taxa de 10 anos ainda gira em torno de 1,75%. Além disso, a nota de 2 anos é negociada por apenas 90 pontos-base. Isso está gerando um achatamento da curva, indicando que o mercado de títulos ainda não está acreditando que o Fed será agressivo na elevação de juros, como sugere.

Talvez isso se deva ao fato de que esse mercado prevê uma significativa desaceleração econômica pela frente. Ainda que a curva de juros ainda não sinalize uma recessão, o spread entre as notas de 30 e 5 anos é de apenas 55 pontos-base, achatando-se drasticamente desde maio. Atualmente, não se pode descartar uma inversão.

Isso pesaria sobre os mercados acionários, especialmente as ações de alto valuation que ainda não precificaram plenamente as chances de um Fed agressivo e contam com um crescimento de resultados de 8% nos próximos 12 meses. Mas, se os salários não estão seguindo o ritmo da inflação, isso pode exercer pressão sobre os resultados corporativos, desacelerando o crescimento e provocando a contração de múltiplos, além de gerar um declínio maior no valor das ações.

Parece que a história está prestes a se repetir, novamente.