Estamos testemunhando uma grande mudança de regime nos mercados financeiros.

Para os investidores focados em macroeconomia, é essencial manter a vigilância e estar preparados para agir neste momento.

O ponto de partida é preocupante: o Federal Reserve (Fed) está reagindo tardiamente e isso pode trazer riscos importantes.

Vejamos os dados:

O último relatório de emprego dos EUA indicou que o setor privado está adicionando uma média de apenas 96 mil empregos por mês nos últimos três meses, um ritmo de criação de empregos que não víamos desde o verão de 2007.

Além disso, o mais recente relatório do Índice de Preços ao Consumidor (CPI) mostrou um aumento moderado de menos de 0,2% ao mês, alinhando-se com a meta de inflação anual de aproximadamente 2% que o Fed busca desde antes da pandemia.

Então, por que o Fed está brincando com fogo?

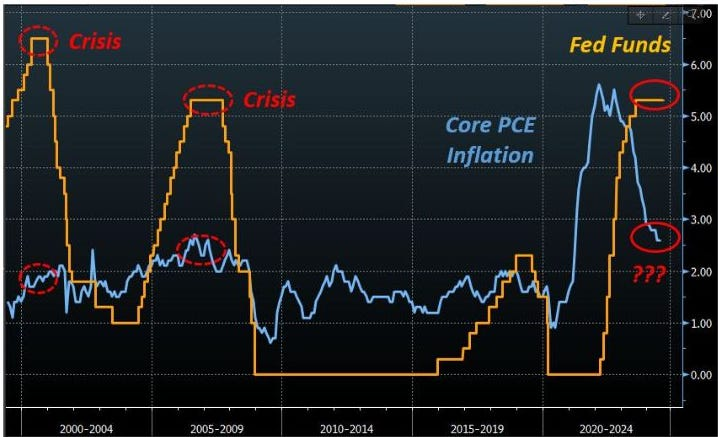

O gráfico abaixo explica.

Atualmente, a taxa dos fundos federais está em 5,25% enquanto o núcleo do índice de preços de gastos com consumo pessoal (PCE) está consistentemente abaixo de 3%, resultando em uma taxa real do Fed superior a 2%.

CONFIRA: Curva de juros dos EUA

As taxas reais são cruciais para a economia:

Investidores avaliam seus retornos ajustados ao risco da inflação

Devedores consideram os custos dos empréstimos ajustados pela inflação

Com taxas reais mantidas acima de 2% por um período prolongado, é vital recordar eventos anteriores e entender as consequências de uma política monetária excessivamente restritiva:

A) Em 1999-2000, o Fed manteve as taxas reais acima de 3% durante um longo período, culminando em uma crise em 2001;

B) Em 2007, o Fed sustentou taxas reais acima de 2% por algum tempo, e uma crise eclodiu em 2008;

C) Em 2024, o Fed continua a manter taxas reais acima de 2%.

Adicionalmente, o Fed está aplicando uma política muito restritiva enquanto o mercado de trabalho dos EUA demonstra claras fraquezas.

O Fed está desalinhado com a realidade econômica e brincando com fogo.

Quando isso ocorre, o mercado de títulos predomina.

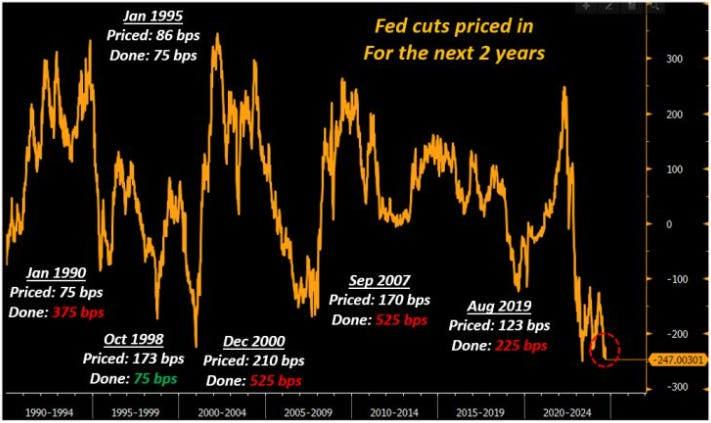

O gráfico acima remonta a 1989 e examina a quantidade de cortes/aumentos de taxas que os mercados de títulos previam para os próximos dois anos.

Concentre-se nos períodos em que o mercado de títulos estava extremamente “dovish” (flexível) e previa uma quantidade significativa de cortes.

A questão crítica é: qual foi a resposta do Fed?

Houve lucro ou prejuízo ao comprar títulos quando os mercados já estavam extremamente dovish?

Vamos analisar os dados:

1. Janeiro de 1995, outubro de 1998

Cortes previstos para os próximos dois anos: em média 130 pontos-base

Cortes efetuados pelo Fed: 75 pontos-base

Quem comprou títulos enquanto os mercados estavam no auge do otimismo perdeu dinheiro (os cortes foram menores que os previstos).

2. Janeiro de 1990, dezembro de 2000, setembro de 2007, agosto de 2019

Cortes previstos para os próximos dois anos: em média 145 pontos-base

Cortes efetuados pelo Fed: 412 pontos-base (!)

Quem comprou títulos nesses períodos lucrou bastante.

Os resultados revelam dados interessantes.

É importante lembrar que, em macroeconomia, não basta apenas estar correto.

Ser (BVMF:SEER3) correto é necessário, mas não suficiente: é preciso antecipar o consenso, posicionar-se adequadamente e capitalizar quando o mercado converge para sua visão.

Parece, no entanto, que o mercado de títulos é bastante hábil em antecipar problemas.

O mercado de títulos está enviando uma mensagem clara: você está atento?

Mas não se trata apenas do mercado de títulos.

As correlações entre diferentes classes de ativos indicam mudanças tectônicas em curso:

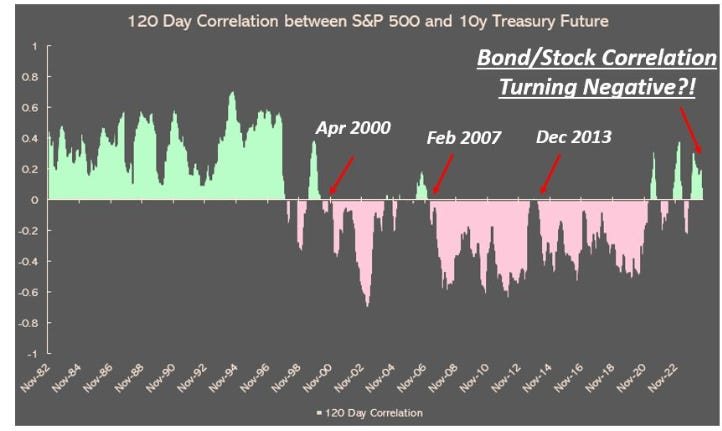

Estamos observando uma ampla mudança de regime nos mercados.

Recentemente, houve uma grande queda nos mercados de ações, liderada por ações de tecnologia - em particular, as ações da NVIDIA (NASDAQ:NVDA) despencaram quase 10% em uma única sessão.

Contudo, a notícia relevante para os investidores é que os títulos voltaram a desempenhar um de seus papéis fundamentais.

Pela primeira vez em alguns anos, os títulos estão atuando novamente como proteção contra quedas no mercado de ações.

Em outras palavras: após um período de correlação positiva que prejudicou as carteiras 60/40, a correlação entre ações e títulos está se tornando negativa novamente.

Isso é extremamente relevante.

O gráfico acima mostra a correlação de seis meses (120 dias de negociação) entre o S&P 500 e os preços futuros dos títulos do Tesouro de 10 anos.

A correlação foi negativa na maior parte dos últimos 15 anos: isso indica que os investidores podiam contar com os títulos como diversificadores durante períodos de queda nas ações.

Mas como o gráfico ilustra, isso nem sempre foi o caso: na maior parte dos anos 80 e 90, títulos e ações se movimentavam quase simultaneamente - eles eram positivamente correlacionados.

O mesmo ocorreu em 2022-2023, quando a inflação estava descontrolada.

Preste atenção agora, pois esta é a mensagem principal que você deve absorver.

Quando a correlação entre ações e títulos muda de sinal, estamos diante de mudanças macroeconômicas tectônicas com enormes implicações para carteiras com múltiplos ativos.

Isso ocorre porque a máxima "notícias ruins são boas notícias" não se aplica mais.

O mercado mudou para um regime onde:

As notícias ruins são realmente más notícias.

Uma vez que os títulos começam a atuar como diversificadores de ativos de risco, provavelmente estamos à beira de uma mudança de regime massiva no cenário macroeconômico e nos mercados.

Mudanças tectônicas macro estão ocorrendo.