Ontem (16), tivemos mais uma “superquarta”, em que os Bancos Centrais dos EUA e do Brasil decidiram o rumo dos juros de suas economias para os próximos meses.

As decisões de política monetária costumam ser aguardadas com muita cautela e expectativa pelos investidores, por serem capazes de ditar o rumo dos mercados. Desta vez, tivemos algumas surpresas importantes!

Fed surpreende

Nos EUA, o Fed manteve os juros no intervalo entre zero e 0,25 por cento, como amplamente esperado. As surpresas, porém, ficaram por conta das mensagens divulgadas logo após a reunião.

Para começar, o comitê elevou as projeções de inflação tanto deste ano quanto do próximo, na esteira da rápida recuperação econômica do país em meio à reabertura da economia e aos elevados estímulos monetários e fiscais.

Já o presidente do Fed, Jerome Powell, reconheceu que a inflação pode ser mais persistente do que o esperado.

Em meio a essa possível mudança de cenário, as estimativas do comitê para a elevação dos Fed funds passaram a ser de duas altas de juros já em 2023 – mais cedo do que o projetado anteriormente. Além disso, os integrantes do comitê começaram a discutir a possibilidade de redução das compras de ativos feita pela instituição.

Enfim, a mudança de tom da autoridade monetária americana reforça as crescentes preocupações do mercado com a inflação no país, que tem surpreendido a cada mês que passa.

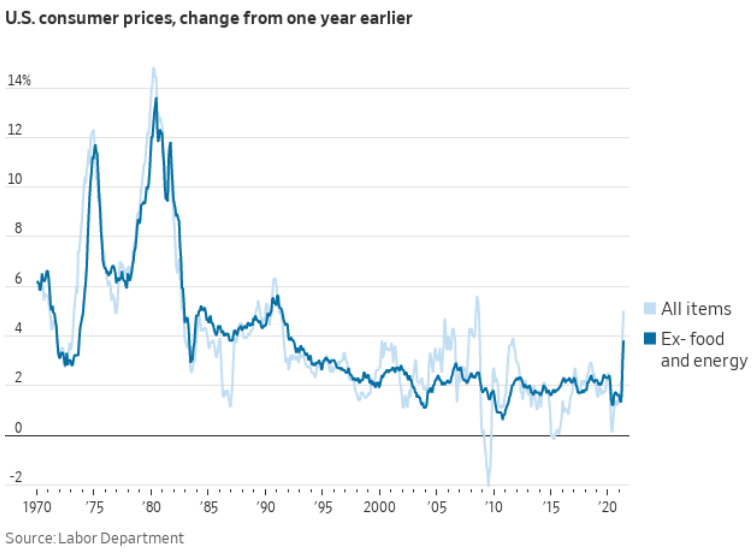

A inflação ao consumidor do departamento de trabalho, por exemplo, subiu 5 por cento em maio frente ao ano anterior. Mesmo quando analisamos o seu núcleo, que exclui alguns itens mais voláteis como alimentos e energia, o número também veio bem alto, em 3,8 por cento – maior leitura desde 1992!

O mercado entendeu que o Fed promoveu um discurso mais duro no combate à inflação e, diante disso, acabou elevando as taxas de juros dos títulos americanos logo após a decisão.

Copom eleva o tom

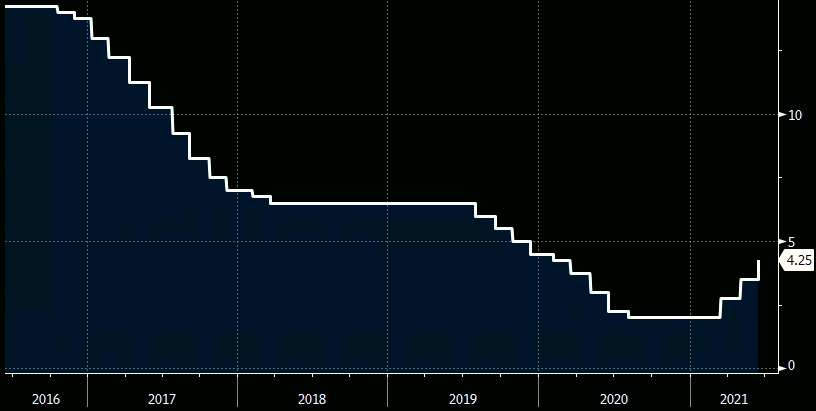

Já em terras tupiniquins, o Copom voltou a elevar o juro em 0,75 ponto percentual, levando a Selic ao patamar de 4,25 por cento ao ano.

Embora o movimento tenha vindo em linha com o esperado, não podemos dizer o mesmo do comunicado divulgado logo após a decisão, no qual também foi possível notar uma mudança de tom por parte da autoridade monetária.

No documento, o comitê destacou as incertezas acerca dos impactos que os riscos inflacionários nos países desenvolvidos (leia-se: EUA) causariam no Brasil. Além disso, também se mostrou preocupado com a persistência da pressão inflacionária por aqui.

As projeções atualizadas do seu modelo registraram uma inflação no centro da meta (3,5 por cento) em 2022, que é hoje o horizonte relevante para a política monetária. Para tanto, ele supõe um câmbio em torno de 5,05 no período, além de uma trajetória de alta da Selic até 6,5 por cento em 2022.

Ou seja, o Copom espera que a inflação alcance o centro da meta em 2022, mas desde que a Selic seja elevada para além do que se esperava inicialmente.

Não por outro motivo, o comitê retirou a menção de que promoveria apenas um “ajuste parcial” na taxa básica de juros. Ou seja, que teria a intenção de encerrar o ciclo de alta de juros em um patamar abaixo de 6,0 - 6,5 por cento, que é o nível de juros de equilíbrio da nossa economia.

Mas não para por aí!

Embora o Copom espere outro ajuste de 0,75 p.p em sua próxima reunião, ele fez questão de deixar a porta aberta para uma alta ainda mais elevada, a depender da evolução do cenário.

Com isso, temos uma clara mudança de tom por parte do Copom, que passou a ser mais enfático na mensagem de que fará o que for preciso para perseguir o centro da meta.

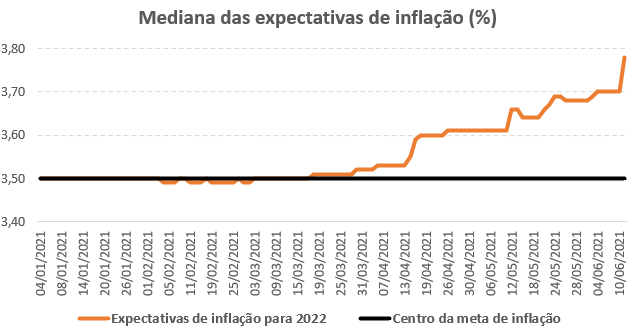

A mudança de postura é muito bem-vinda, já que temos visto as expectativas de inflação para o próximo ano se afastando lentamente do centro da meta desde meados de março.

Fonte: Banco Central

Assim, uma postura mais contundente do Copom hoje tende a assegurar que essas expectativas voltem a ficar ancoradas, evitando assim um ciclo de altas da Selic maior do que o desejado.

De qualquer modo, teremos mais detalhes sobre a decisão na próxima semana, quando a ata da reunião será divulgada.

Resumo da ópera

A conta dos estímulos monetários e fiscais sem precedentes promovidos pelos países no combate aos efeitos da pandemia está chegando na forma de inflação e juros mais elevados.

Essa mudança de cenário terá um impacto direto sobre os seus investimentos, já que em um mundo de juros mais elevados, os riscos se acentuam e as oportunidades deixam de ser tão óbvias como até então.

É importante que você tenha isso em mente e adeque a sua carteira para esta nova realidade.

Um abraço e até a próxima