Olá, investidores.

Trago nesse texto retrospectiva dos IPOs de 2021 e o que eu vejo de cenário dos IPOs para o ano de 2022.

Era de ouro dos IPOs

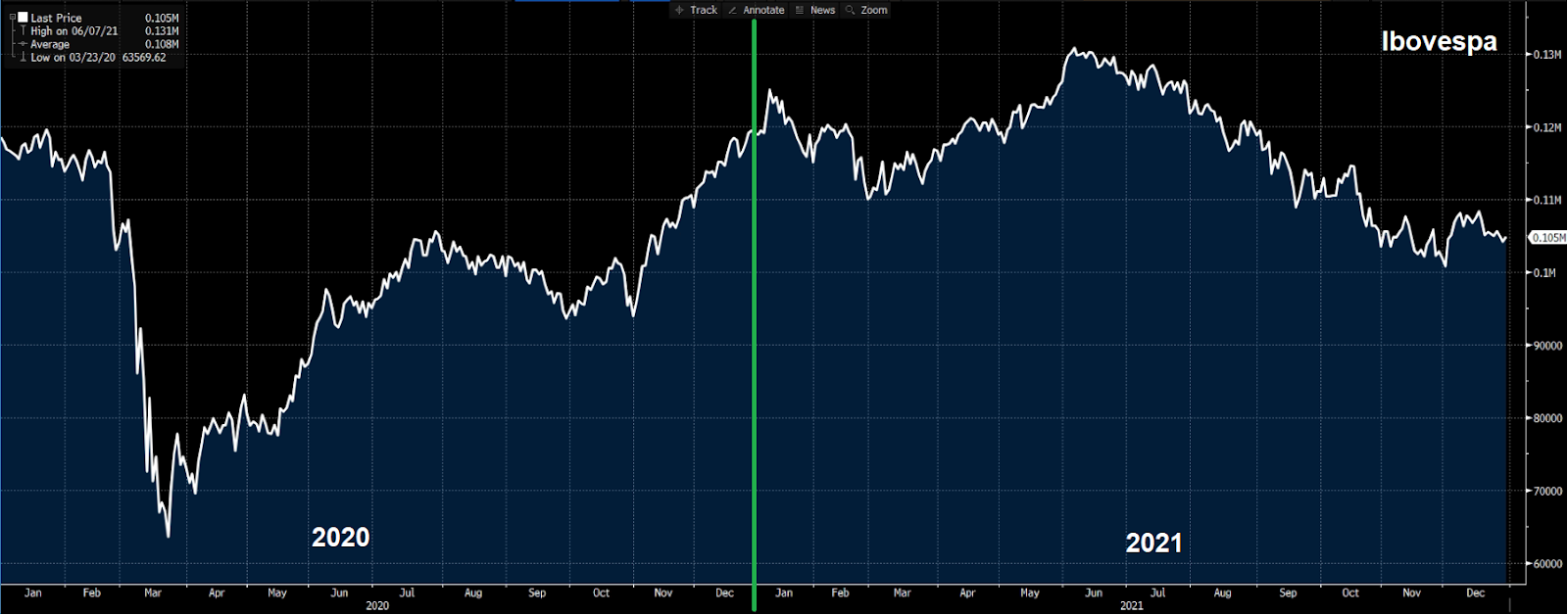

O ano de 2021 começou extremamente otimista para a Bolsa e para os IPOs.

Bolsa para cima = fluxo positivo = IPOs em alta.

Com a reabertura da economia, vacinação em massa e recuperação dos mercados após a recessão de 2020, eram esperados mais IPOs em 2021 do que em 2020, quando foram registradas 25 ofertas.

Em 2020, mesmo com a pandemia, foi surpreendente o número de IPOs. Não se viam tantas ofertas desde 2007 (35 ofertas).

No primeiro semestre de 2021, foram feitas 29 ofertas, acima do ano de 2020 inteiro. Iniciava-se uma nova era de ouro dos IPOs.

IPO é fluxo

Os IPOs são estrategicamente feitos em momentos otimistas de mercado, quando todos estão pagando caríssimo pelas empresas.

O fluxo do Ibovespa e de novas empresas até então parecia ignorar um enorme problema que voltou a nos assolar: risco da quebra do teto de gastos (fiscal) e as sinalizações de intervenção do governo em empresas estatais.

De junho em diante, tudo veio à tona.

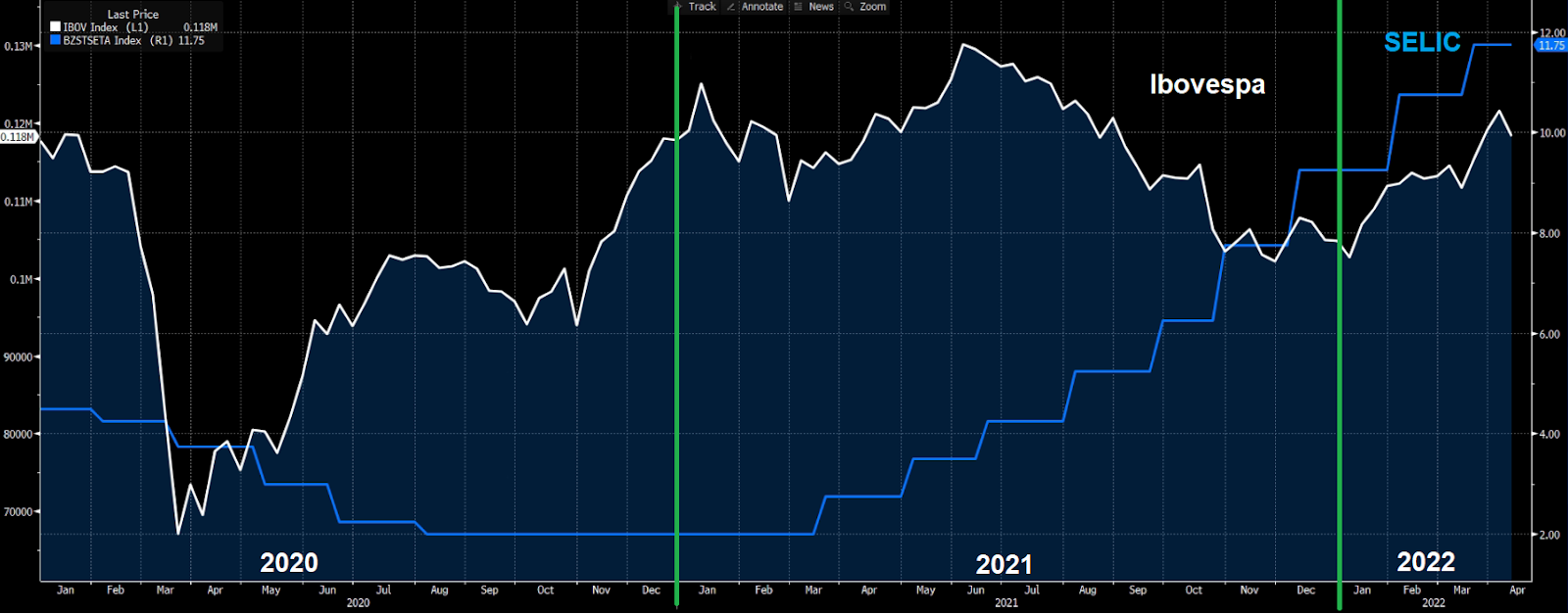

Com o elevado medo do mercado de um governo gastão e irresponsável, junto ao aumento de juros para conter a inflação, os IPOs começaram a perder força.

Juros para cima = Bolsa para baixo = fluxo para baixo = IPOs para baixo.

Mesmo com uma janela ruim para IPOs, o mercado tentou emplacar mais 17 ofertas no segundo semestre do ano passado.

Independentemente de bons resultados, o mercado age de forma binária: maníaco-depressivo – queda forte nas ações – ou otimista desenfreado – alta forte nas ações.

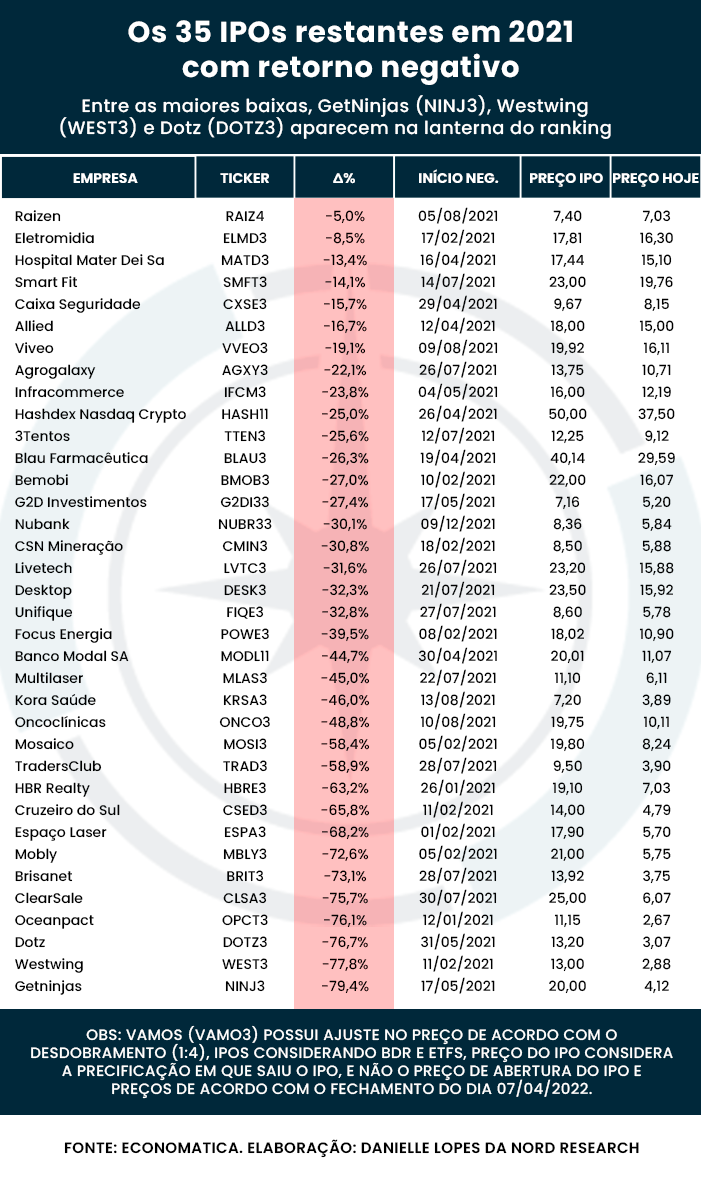

Em um cenário de medo, o resultado foi a queda forte das cotações na maioria das empresas.

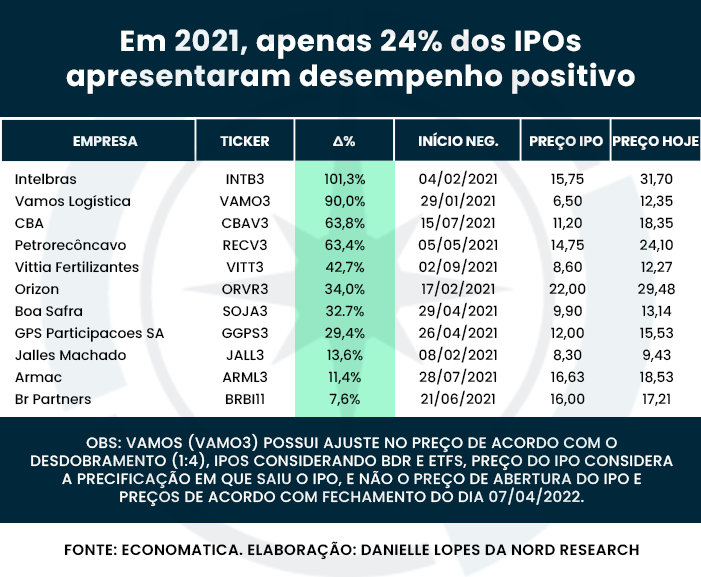

Em nossa última retrospectiva, dos 49 IPOs (Oferta Pública Inicial de Ações) concluídos até o dia 14 de dezembro, apenas 27 por cento estavam acima do preço inicial da oferta. Um banho de sangue nos IPOs.

A janela de IPOs fechou?

Em 2022, ano eleitoral, juros altos, guerra de plano de fundo e Ibovespa galgando altas puxado apenas por bancos e commodities (pasme: cerca de 80 por cento dos ganhos do IBOV no ano são bancos e commodities), não há clima para IPOs.

Nossa Bolsa atinge ganhos próximos a +15 por cento no ano, mas o mercado ainda está receoso com o que está por vir.

A janela havia sido fechada desde o meio do ano passado, mas algumas empresas tentaram emplacar (lê-se vender com pressa) preços altos.

Até o fechamento do dia 07 de abril de 2022, das 47 ofertas de 2021, apenas 11 IPOs estão no patamar positivo.

O crescimento médio de receita líquida dessas companhias foi de +52 por cento na receita líquida, +139 por cento Ebitda e +49 por cento de lucro líquido no ano de 2021 em relação ao ano de 2020.

No estudo, as companhias que reportaram prejuízos ou Ebitdas negativos foram isoladas e consideramos apenas a média das empresas que tiveram crescimentos e quedas em seus resultados mantendo patamares positivos, além das convenções naturais de Bancos não possuírem Ebitda, por isso foram removidos da análise de Ebitda.

Alguns resultados foram ótimos, o que nos mostra que, em alguns casos, há muita irracionalidade do mercado diante das cotações.

As cotações seguem os resultados?

Apesar de uma janela curta, conseguimos perceber algumas nuances do mercado.

Das top 3 altas, CBA (SA:CBAV3)) segue puxada pelas commodities, com forte alta do alumínio de +23 por cento somente neste ano e boas expectativas de resultados para CBA.

Já a Intelbras (SA:INTB3) vem atravessando um período de menor crescimento entre 2020-21, mas com expectativas de forte crescimento em 2022-23.

Gosto de Vamos (SA:VAMO3) pelo excelente desempenho no histórico de crescimento e expectativas de resultados crescentes.

Faz sentido que, mesmo em uma janela curta, o mercado opte por comprar ações com resultados crescentes dado que, no longo prazo, as cotações também seguirão os resultados.

Isso fica mais em evidência ao observar as 35 ofertas restantes de 2021 em patamares negativos. Damos destaque para Getninjas (SA:NINJ3), Westwing (SA:WEST3) e Dotz (SA:DOTZ3), que acumulam quedas próximas aos -80 por cento.

Apesar de terem pego janelas mais aquecidas de IPOs, o histórico de resultados das companhias não traziam confiança no mercado.

Das três empresas que acabamos de destacar, apenas Dotz possui expectativa de algum crescimento em 2022 e crescimento mais acelerado em 2023.

Vale ressaltar que as três empresas captaram recursos no IPO para financiar o crescimento, que não veio na mesma dinâmica da promessa do prospecto.

Captaram em uma ótima janela (mercado otimista, agressivo), porém atravessam dificuldades para crescer (juros altos, economia ruim).

Se o histórico de resultados já não animava os investidores, agora não há mais credibilidade alguma de que os resultados voltem rapidamente.

Não compre narrativas, compre resultados

IPOs famosos na mídia, como Nubank (SA:NUBR33) (NYSE:NU), animam os investidores recém-chegados à Bolsa.

A narrativa foi bem construída, mas faltou entregar resultados. Agora, Nubank só traz enormes preocupações quanto ao futuro das empresas (resultados) e suas consequências para o mercado (cotações).

Não há como saber se realmente os níveis de juros vão se estabilizar em um futuro próximo e se a economia terá um respiro necessário para que empresas de altas promessas e poucos resultados (a exemplo, o Nubank) consigam provar algo aos investidores.

É um jogo totalmente injusto para o investidor, seja com o seu “pedacinho” de Nubank, seja com o seu patrimônio em Bolsa.

Esse é o tipo de jogo que ficamos muito longe.

Buscamos o jogo mais tranquilo possível para o bolso do investidor: empresas com bons resultados e boas perspectivas de crescimento, mesmo com as ciclicidades naturais dos negócios.

Teremos IPOs em 2022?

Com um crescimento mais fraco, o primeiro semestre de 2022 deve seguir em ritmo zerado de ofertas.

Para se ter uma ideia, 14 empresas já desistiram de abrir capital no ano de 2022. Entre as mais conhecidas estão: Bluefit Academias, Madero e Monte Rodovias.

Se houver mais visibilidade no segundo semestre do ano (com eleições e juros), o mercado poderá retomar sua atenção aos IPOs. Por enquanto, há apenas 5 registros na fila da Comissão de Valores Mobiliários (CVM).

Independentemente do setor e do prospecto florido do IPO, se não há resultado, não há confiança de que a empresa vá prosperar no mercado. E isso impacta diretamente as cotações.

Seguir narrativas custa caro.

Compre resultados, não compre cotações.

Um abraço e até a próxima!