No Simpósio de Jackson Hole, o presidente do Federal Reserve (Fed), Jerome Powell, deixou claro que a autoridade monetária dos EUA continua focado no combate à inflação, apesar dos sinais de recessão aumentarem em conjunto. A saber:

“Restaurar a estabilidade de preços levará algum tempo e requer o uso de nossas ferramentas com força para equilibrar a demanda e a oferta. A redução da inflação provavelmente exigirá um período sustentado de crescimento abaixo da tendência. Além disso, muito provavelmente haverá algum abrandamento das condições do mercado de trabalho. Embora as taxas de juros mais altas, o crescimento mais lento e as condições mais brandas do mercado de trabalho reduzam a inflação, também trarão alguns problemas para as famílias e as empresas. Estes são os custos infelizes de reduzir a inflação. Mas uma falha em restaurar a estabilidade de preços significaria uma dor muito maior.”

Enquanto o Federal Reserve está focado em combater a inflação e disposto a causar “alguma dor” para alcançar a vitória, eles esperam fazê-lo sem evocar uma recessão. Tal pode ser um desafio por duas razões principais:

O Fed continua focado em dados econômicos atrasados, como emprego, que estão altamente sujeitos a revisões futuras, e;

Mudanças na política monetária não aparecem na economia até aproximadamente 9-12 meses no futuro.

O segundo desafio é o mais importante.

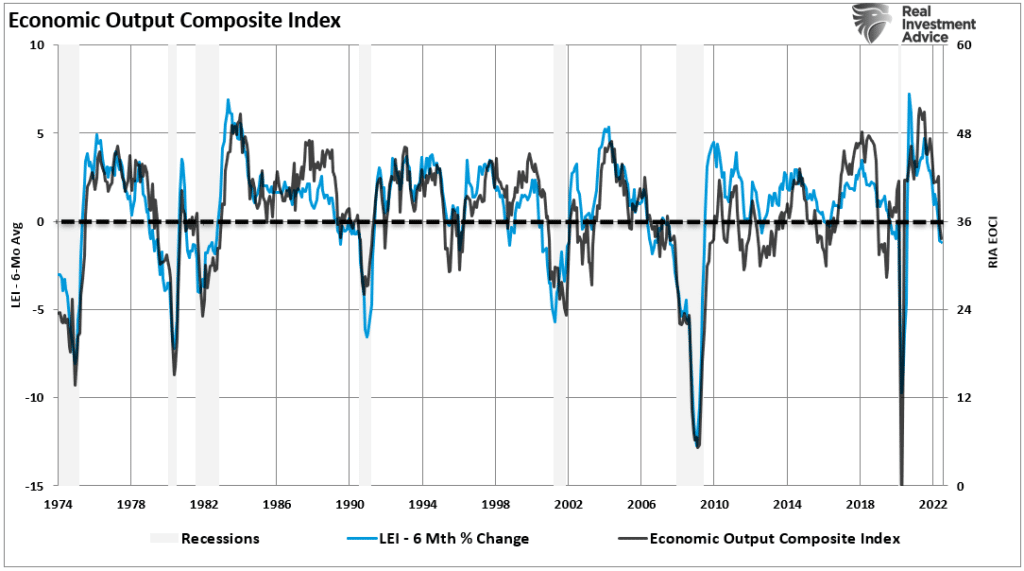

Há pouca dúvida de que estamos em meio a uma desaceleração econômica. Com o Federal Reserve focado no combate à inflação por meio do aperto da política monetária, diminuindo assim a demanda econômica, a lógica sugere que as tendências dos dados econômicos continuarão em declínio.

À medida que o Fed continue a aumentar as taxas, cada aumento levará cerca de 9 meses para percorrer o sistema econômico. Portanto, os aumentos das taxas a partir de março de 2022 não aparecerão nos dados econômicos até dezembro. Da mesma forma, os aumentos de juros subsequentes e mais agressivos do Fed não serão totalmente refletidos nos dados econômicos até o início de meados de 2023.

Dado que o Fed administra a política monetária no espelho “retrovisor”, mais dados econômicos em tempo real sugerem que a economia está se movendo rapidamente da desaceleração econômica para a recessão. Os sinais estão se tornando mais aparentes, como mostra a taxa de variação de 6 meses do Leading Economic Index.

À medida que o Fed aumente as taxas nas reuniões subsequentes, esses aumentos continuarão a aumentar seu efeito. Analisaremos três outros sinais de recessão que sugerem que o Fed cometerá um erro de política.

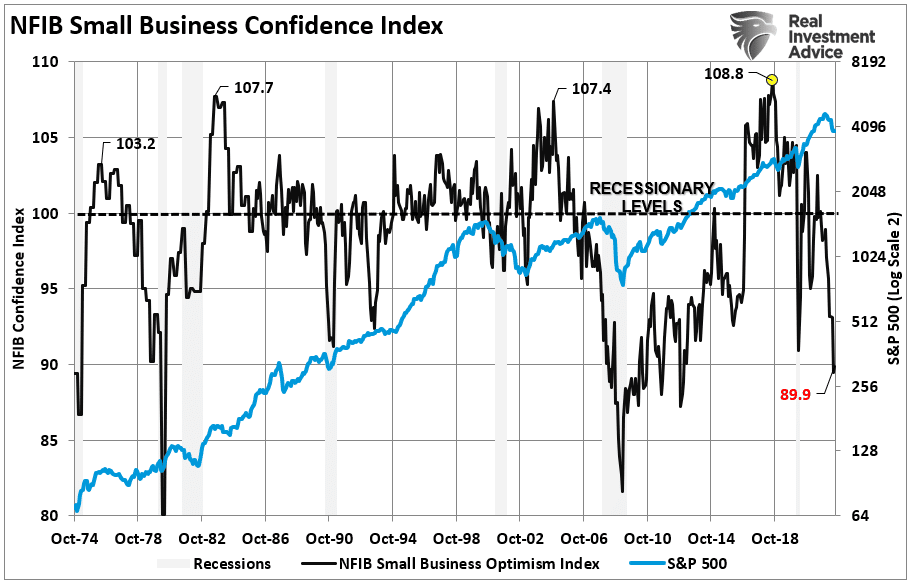

NFIB Survey

As vendas de pequenas empresas são a força vital da economia. Já escrevemos anteriormente sobre a importância das pequenas empresas em relação ao emprego, renda, crescimento econômico e até mesmo ao mercado de ações.

Desde a última atualização em junho, as vendas e as medidas de sentimento da Federação Nacional de Negócios Independentes (NFIB) para pequenas empresas só se deterioraram ainda mais. Apesar de um mercado de ações em alta em julho e agosto, juntamente com sugestões de que a economia evitará a recessão, os dados continuam a sugerir de forma diferente se os precedentes históricos se mantiverem.

Por exemplo, a confiança geral expressa pelos membros dos proprietários do NFIB está em níveis historicamente associados a recessões profundas e mercados em baixa.

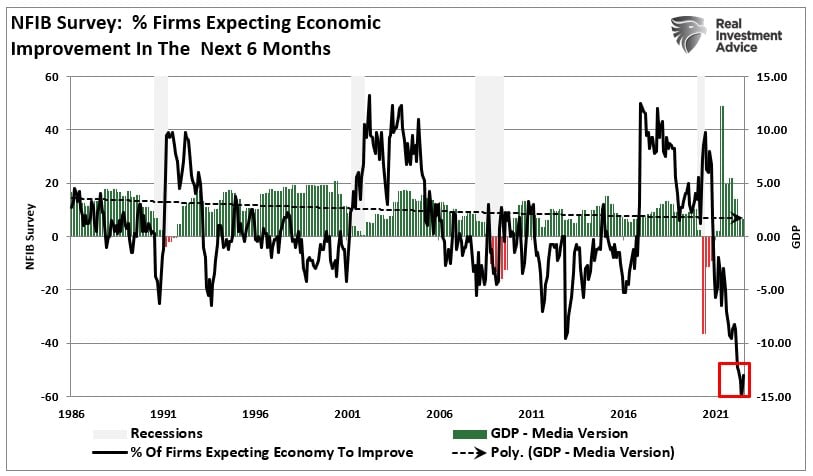

Como as pequenas empresas impulsionam a economia, o emprego e os salários, o que o NFIB diz é altamente relevante para a economia real. Além disso, sua “confiança” na economia é fundamental para o apoio contínuo ao emprego, gastos de capital e salários. Conforme mostrado, a visão econômica dos membros do NFIB nos próximos 6 meses despencou para níveis recordes. Isso não é um bom presságio para emprego adicional, despesas de capital ou aumento de salários.

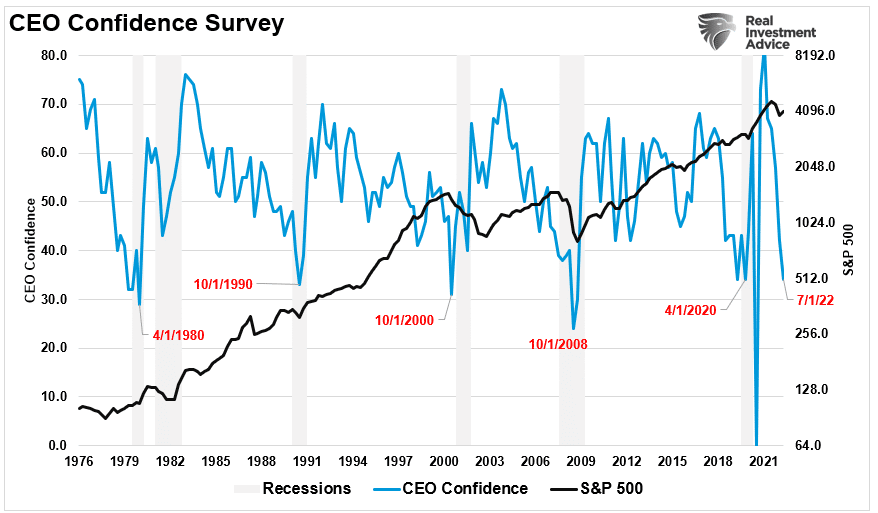

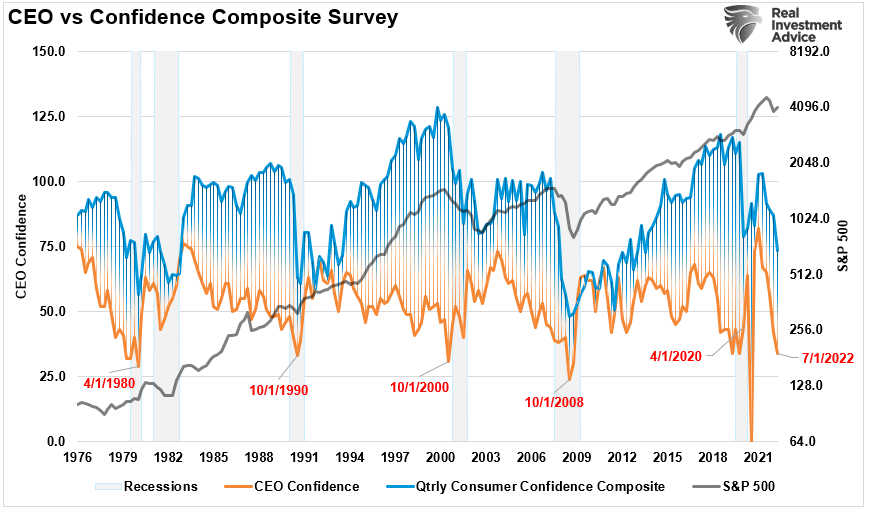

Mas não é apenas a confiança das pequenas empresas que é um sinal de recessão. A confiança de CEOs das maiores corporações multinacionais do mundo em todos os setores da indústria azedou.

Confiança do CEOs

“A Medida de Confiança do Conference Board of CEO™ em colaboração com o The Business Council caiu pelo quinto trimestre consecutivo no terceiro trimestre de 2022. A medida agora está em 34, abaixo dos 42 no segundo trimestre. A Medida caiu ainda mais em território negativo, para mínimos não vistos desde o início da pandemia de COVID-19 em 2020, mas consistente com períodos contracionistas anteriores. (Uma leitura abaixo de 50 pontos reflete mais respostas negativas do que positivas.)

“Os CEOs agora estão se preparando para a quase inevitabilidade de uma recessão nos EUA até o final do ano ou em 2023.” – A Mesa da Conferência

Dado que as receitas e os lucros corporativos vêm do consumo de pessoas físicas, não é de surpreender que haja uma alta correlação entre os índices CEO e Confiança do Consumidor Composta. À medida que a economia enfraquece, os CEOs tentarão manter o emprego o maior tempo possível até que eventualmente precisem reduzir a folha salarial. É por isso que há uma defasagem entre o composto de confiança do consumidor e a pesquisa com CEOs. No entanto, essa defasagem é um indicador pré-recessional e atualmente sugere o risco de uma recessão iminente.

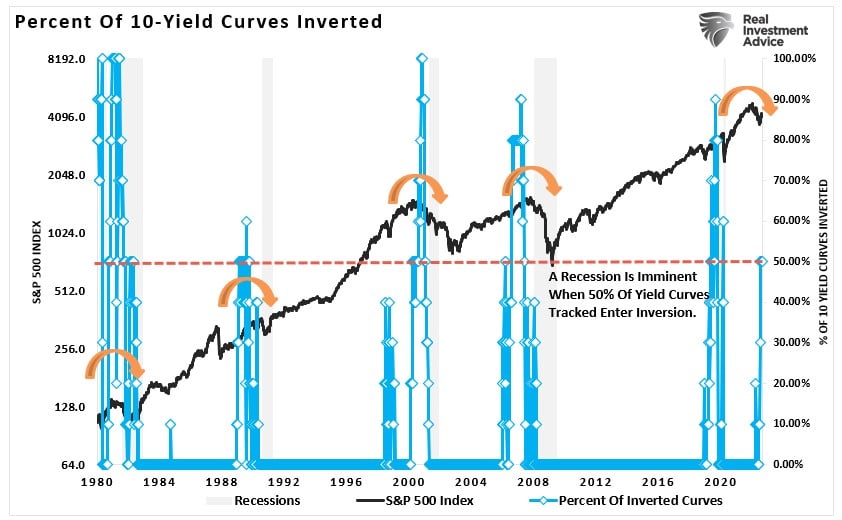

Inversão da curva de juros

Conforme observado acima, ambos os sinais de recessão estão enviando um aviso. Ambos têm registros quase perfeitos.

No entanto, as inversões da curva de juros são outro indicador com um novo histórico perfeito de previsões de recessão. Atualmente, 50% dos 10 spreads que acompanhamos são invertidos. Como tal, vale a pena prestar atenção aos dados. Se o número de inversões aumentar, isso confirmará que uma recessão é mais provável. No entanto, crucialmente, a inversão é apenas o aviso de uma recessão. Quando as curvas de juros se inverterem, tal será o reconhecimento da recessão. Isso ocorrerá à medida que o dinheiro passar de ativos de risco de curto prazo para a segurança de títulos do tesouro de longa duração.

Crucialmente, à medida que o Fed aumenta as taxas, mais curvas se invertem.

Mais importante ainda, com o crescimento econômico desacelerando rapidamente, a inflação atingindo os níveis mais altos desde 1980 e os consumidores esgotados, o risco de recessão é provavelmente maior do que muitos imaginam.

No entanto, vale a pena notar que usar a "curva de rendimento" como uma ferramenta de "sincronismo de mercado" é imprudente, mas descartar a mensagem completamente é igualmente tolo.

Preparando-se para um erro de política monetária

Do nosso ponto de vista, o risco de recessão permanece elevado, principalmente porque o Fed aumenta agressivamente as taxas de juros e restringe a acomodação monetária.

Embora exista a possibilidade de que a economia possa evitar uma "recessão", essas chances são mínimas na melhor das hipóteses. Portanto, como investidores, devemos pelo menos nos preparar para uma tempestade e depois cruzar os dedos e esperar pelo melhor. As diretrizes são simplistas, mas, em última análise, eficazes.

- Aumente os níveis de caixa nas carteiras

- Reduza o risco de ações, especialmente em áreas de alto crescimento beta.

- Adicione ou aumente a duração nas alocações de títulos que tendem a compensar o risco durante os ciclos de aperto quantitativo.

- Reduza a exposição às commodities e à inflação à medida que o crescimento econômico desacelera.

Se ocorrer uma recessão, a preparação permitirá que você sobreviva ao impacto. Proteger o capital da destruição inerente significará menos tempo gasto para voltar, mesmo depois que a tempestade passar.

Alternativamente, é relativamente simples realocar fundos para risco de ações se evitarmos uma recessão ou se o Fed reverter para a acomodação monetária.

Investir durante uma recessão pode ser perigoso, principalmente quando avaliações elevadas estão presentes em todas as classes de ativos. No entanto, você pode tomar algumas medidas para garantir que o aumento da volatilidade seja sustentável.

- Tenha reserva de emergência em excesso para que você não seja “forçado” a vender durante um declínio para cumprir as obrigações.

- Estenda seu horizonte de tempo para 5-7 anos, pois a compra de ações em dificuldades pode ficar mais angustiada.

- Não verifique obsessivamente seu portfólio.

- Considere a colheita de perdas fiscais (venda de ações com prejuízo) para compensar essas perdas com ganhos futuros.

- Atenha-se à sua disciplina de investimento, independentemente do que aconteça.

Enquanto a mídia tenta escolher o próximo fundo do mercado, é melhor deixar o mercado mostrar a você. Você chegará atrasado, mas terá a confirmação de que a venda acabou.

Mas, se estou certo, temos mais trabalho a fazer primeiro.