O mercado de investimentos no Brasil é conhecido por seu grande apreço pela renda fixa. Talvez a instabilidade da nossa moeda e a rentabilidade histórica do principal indicador da bolsa brasileira sejam alguns dos responsáveis por instigar o interesse maior pela segurança e previsibilidade, o que faz com que os brasileiros se mantenham afastados da renda variável. No entanto, um produto que poderia se destacar nesse cenário ainda não conquistou seu espaço de forma significativa. Apesar das inúmeras vantagens que oferece, esse produto representa uma fração surpreendentemente pequena do mercado brasileiro de fundos.

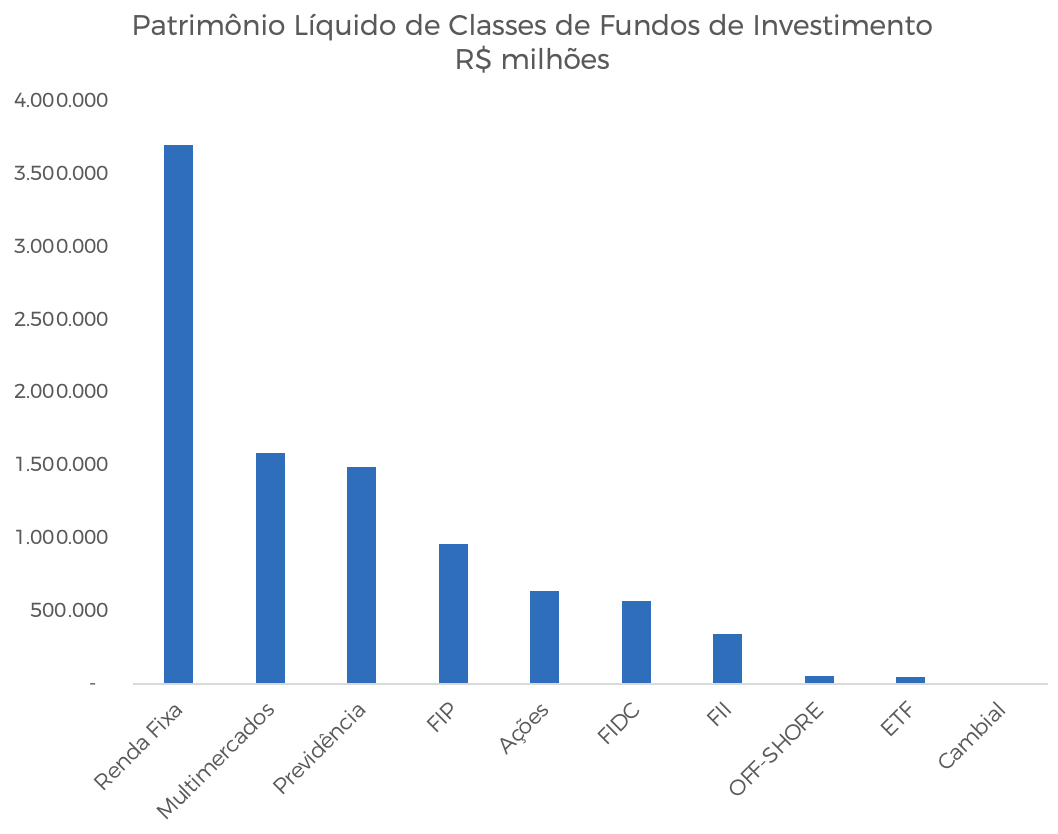

De acordo com o Consolidado Diário de Fundos de Investimento da Anbima de outubro de 2024, o mercado de fundos soma mais de R$ 9,3 trilhões no Brasil, sendo que aproximadamente R$ 3,7 trilhões estão alocados em fundos de renda fixa, consolidando essa classe como a maior entre todas as outras e refletindo a preferência nacional. Os ETFs, fundos negociados em bolsa, por sua vez, representam apenas cerca de R$ 43 bilhões desse total – ou seja, menos de 0,50% do mercado de fundos no Brasil.

Elaboração: Investo. Fonte: Anbima. Data base: 04/10/2024.

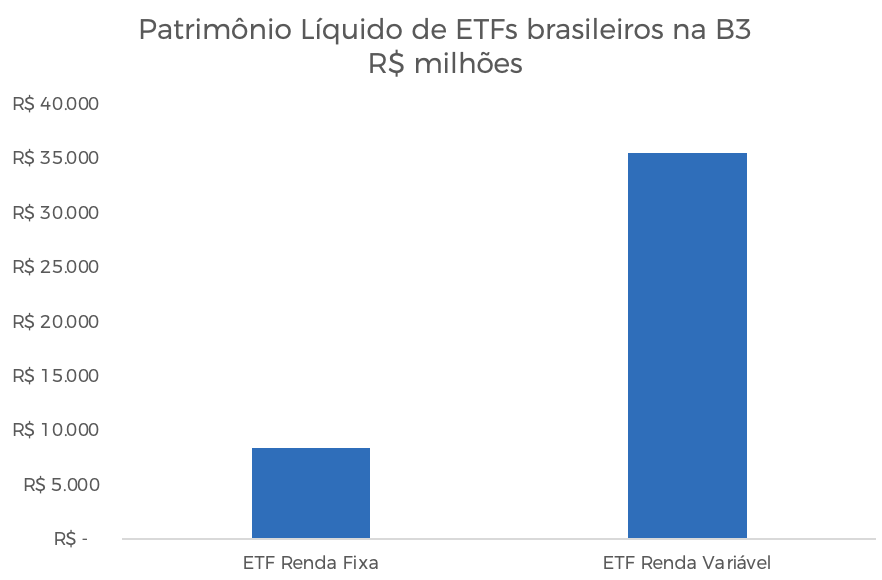

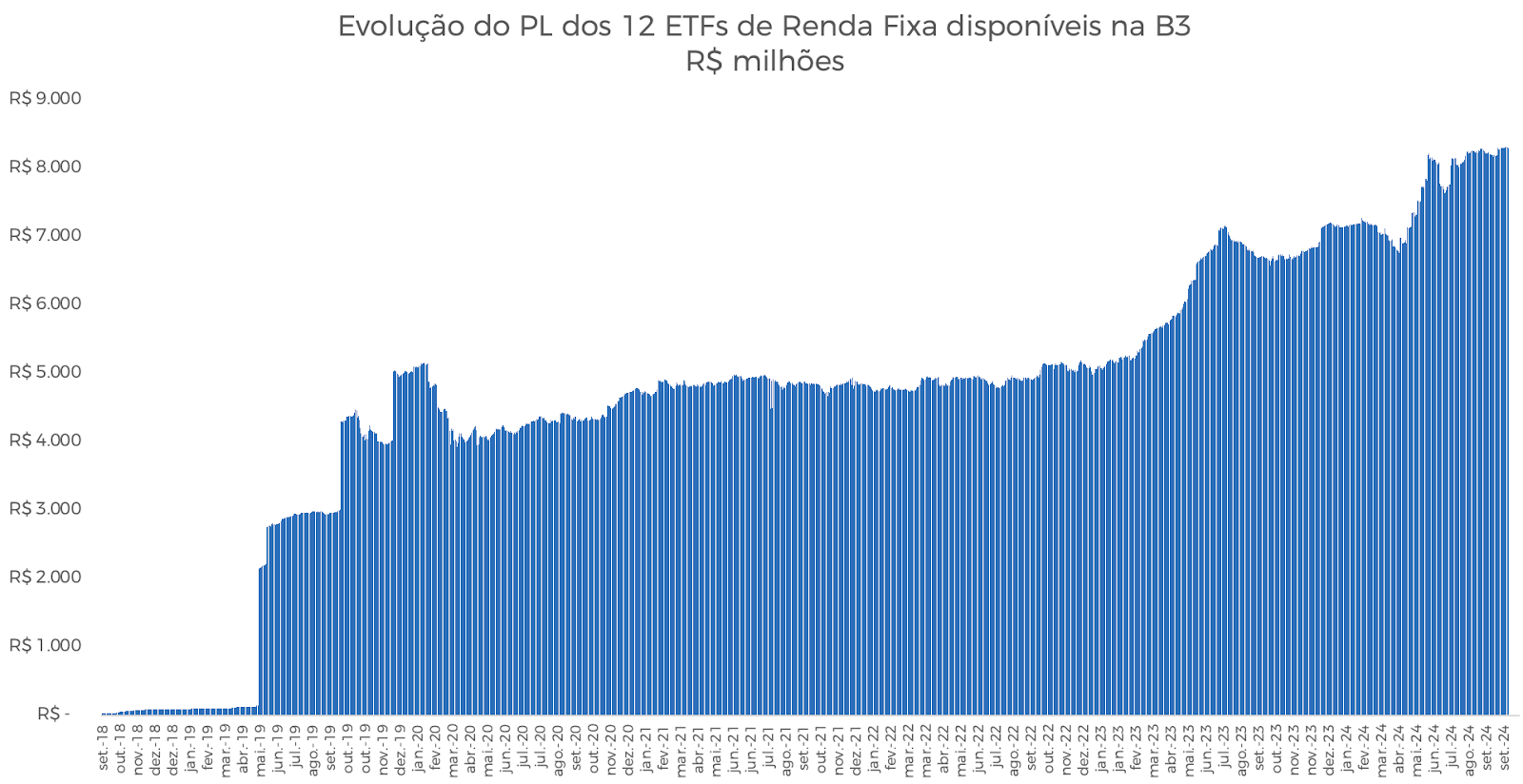

É natural que o ETF ainda tenha pouco marketshare, pois é um veículo relativamente novo no mercado brasileiro e que apenas recentemente começou a fazer mais parte do dia a dia do mercado financeiro. Mas o surpreendente é que, mesmo dentro dos R$ 43 bilhões de patrimônio líquido de ETFs, o tamanho atual dos ETFs de renda fixa disponíveis na B3 (BVMF:B3SA3) é de apenas cerca de R$ 8 bilhões de reais – menos de 20% do total do PL de ETFs negociados na bolsa brasileira.

Elaboração: Investo. Fonte: Anbima. Data base: 04/10/2024.

Um dos motivos que pode explicar essa baixa adesão é a falta de familiaridade dos investidores com o conceito de ETFs de renda fixa. Em um país onde essa classe de ativos é amplamente conhecida e acessada via plataformas tradicionais, o conceito de um ETF — um fundo negociado em bolsa, mas que investe em títulos de renda fixa, pode parecer confuso. O uso de códigos como “NTNS11”, que se assemelham aos tickers de ações, pode afastar o investidor mais conservador que busca algo simples e direto e tem receio dos riscos da renda variável.

No entanto, a verdade é que os ETFs de renda fixa são uma das formas mais eficientes de compor essa parcela da carteira. Ao contrário dos títulos individuais, que têm data de vencimento, os ETFs de renda fixa não vencem. Isso elimina a necessidade de reinvestir os recursos quando um título atinge seu vencimento, simplificando a gestão da carteira. Além disso, ETFs de renda fixa não sofrem com a antecipação do imposto de renda por meio do “come-cotas”, presente nos fundos tradicionais, adicionando uma camada de eficiência tributária ao instrumento.

Essas características já oferecem uma vantagem significativa, mas os ETFs de renda fixa carregam consigo mais benefícios pouco óbvios. Um deles é a previsibilidade do risco, já que a volatilidade dos ETFs de renda fixa está diretamente ligada ao prazo médio dos títulos que compõem o fundo. Se os títulos possuem prazos curtos, a volatilidade será baixa; se os prazos forem mais longos, a volatilidade será mais alta. A grande vantagem é que o investidor sabe, desde o início, a que tipo de volatilidade está exposto. Isso não ocorre com títulos individuais, que mudam seu grau de risco conforme se aproximam de sua data de vencimento.

Elaboração: Investo. Fonte: Quantum. Data base: 04/10/2024.

Além disso, o investidor que utiliza ETFs de renda fixa não fica refém de eventos que podem causar instabilidades nas negociações, como a greve de servidores da Secretaria do Tesouro, que em alguns momentos impediu a compra de títulos via Tesouro Direto. Mesmo em situações adversas, os ETFs de renda fixa continuam operando normalmente, proporcionando uma liquidez de até um dia útil, algo extremamente atrativo para investidores que prezam por flexibilidade.

E toda essas facilidades e benefícios vêm acompanhadas de baixo custo. Existem ETFs que cobram uma taxa de administração menor do que a própria taxa de custódia cobrada pela aquisição de títulos públicos diretamente.

Hoje no Brasil já é possível utilizar o instrumento para acessar uma ampla variedade de títulos públicos e até mesmo títulos privados, sem a necessidade de se preocupar com vencimentos ou rebalanceamentos, já que tudo isso é feito automaticamente dentro do próprio ETF. Mas se é tão vantajoso, por que os brasileiros ainda não abraçaram essa ideia?

A verdade é que, para muitos, o produto simplesmente não é conhecido. O acesso e o funcionamento do veículo não são aspectos conhecidos ou difundidos, até mesmo entre profissionais. E mesmo aqueles que já ouviram falar, pode parecer um produto bom demais para ser verdade. Talvez a ideia de que um investimento eficiente, com vantagens operacionais e tributárias, e que não possui desvantagens ocultas gere desconfiança. No entanto, à medida que o tempo passa e os investidores se familiarizam mais com o conceito de ETFs de renda fixa, é inevitável que vejamos um aumento significativo na adoção desse produto.

A combinação desses fatores, junto à crescente popularização dos ETFs no Brasil, indica que estamos apenas no começo de uma tendência que promete transformar a forma como o investidor brasileiro acessa a renda fixa. Se antes os brasileiros procuravam segurança nos títulos tradicionais, em breve vão perceber que os ETFs de renda fixa são o próximo passo lógico para acessar essa classe de investimentos sem comprometer a segurança que tanto prezam.