O predomínio do mercado acionário dos EUA em relação aos seus pares estrangeiros há anos é considerado um sinal da nova ordem mundial para a alocação global de ativos, sempre em favor das ações americanas. Mas este ano oferece um contraponto convincente para reavaliar essa concepção popular.

As ações mundiais estão superando as ações americanas por ampla margem até o momento, com base em um conjunto de ETFs até o fechamento de segunda-feira (15 de maio). Alguns meses de inversões de papéis estão longe de ser um sinal definitivo, mas a mudança é digna de nota, haja vista os melhores resultados relativos das ações dos EUA.

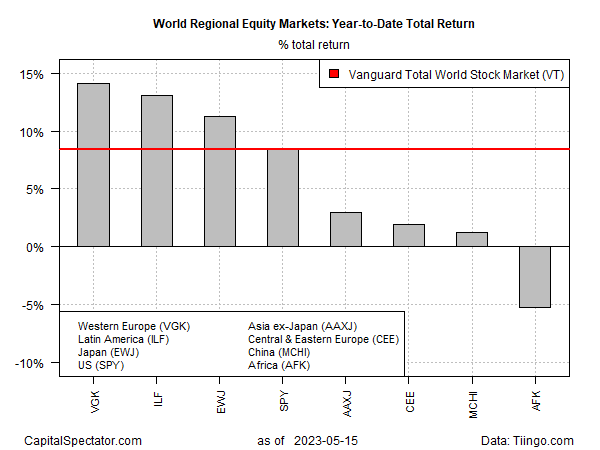

As ações na Europa (VGK), América Latina (ILF) e Japão (EWJ) estão bem à frente das ações dos EUA (SPY) até agora em 2023. Esse melhor desempenho também é visível em relação ao referencial de ações globais (VT).

Mas nem todos os mercados estrangeiros estão indo de vento em popa. A Ásia, excluindo Japão (AAXJ), a Europa oriental (CEE) e a China (MCHI) estão registrando resultados fracos até agora no ano. A África (AFK) está sofrendo, com uma queda de 5% no período.

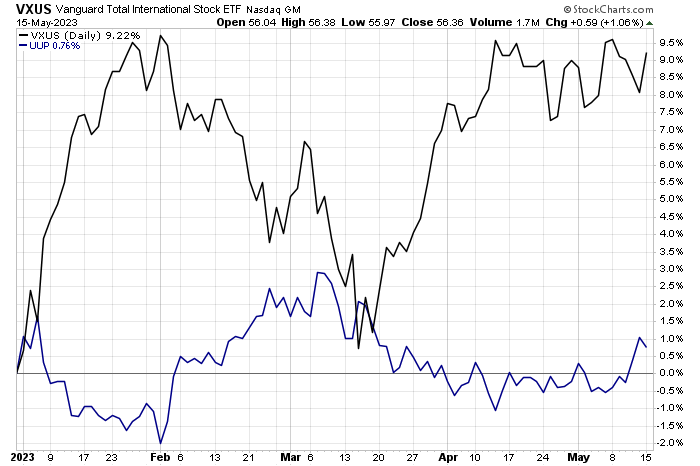

Uma das razões para a recuperação dos mercados estrangeiros em relação aos Estados Unidos é o enfraquecimento do dólar. Tudo o mais permanecendo constante, quando o dólar cai, os ativos cotados em moedas estrangeiras se valorizam, e vice-versa, após a devida conversão. Como o gráfico abaixo sugere, esse fator tem sido um vento favorável para as ações de fora dos Estados Unidos neste ano, à medida que o dólar (UUP) se enfraqueceu/permaneceu estável e as ações estrangeiras se valorizaram (VXUS).

A questão é saber se essa vantagem das ações estrangeiras persistirá. Entre as razões para ter cautela está a visão de que a força relativa é temporária para alguns mercados devido a condições sobrevendidas. As ações na Europa se recuperaram em parte devido a uma reação de alívio. Após as ações no continente sofrerem com a invasão da Rússia na Ucrânia no início de 2022, as consequências econômicas foram menos graves (até o momento) do que o esperado. Por sua vez, as vendas foram consideradas exageradas e os preços se recuperaram.

A recuperação da Europa possivelmente já foi concluída, mas Adam Turnquist, estrategista-chefe da LPL Research, opina o seguinte:

“A maré está mudando para as ações internacionais”. Na semana passada, ele aconselhou que "os investidores podem buscar oportunidades de diversificação nos mercados internacionais desenvolvidos", citando vários fatores:

O cenário técnico continua melhorando nessa parcela do mercado, incluindo uma força relativa consistente em relação aos mercados dos EUA. A fraqueza do dólar pode proporcionar outro vento favorável para as ações internacionais desenvolvidas. Suas valuations parecem baratos, e as probabilidades de recessão na zona do euro e no Japão seguem bem abaixo das previsões de recessão para os EUA. Com esse pano de fundo, a LPL Research recentemente aumentou a exposição às ações internacionais desenvolvidas e rebaixou a exposição às ações dos EUA para neutra.

Além das perspectivas de curto prazo, a lição maior é que evitar os mercados não americanos como regra geral é uma aposta arriscada. O debate para os investidores dos EUA é determinar quanto de ativos estrangeiros se deve manter em carteira, e a resposta sempre deve ser um número diferente de zero.

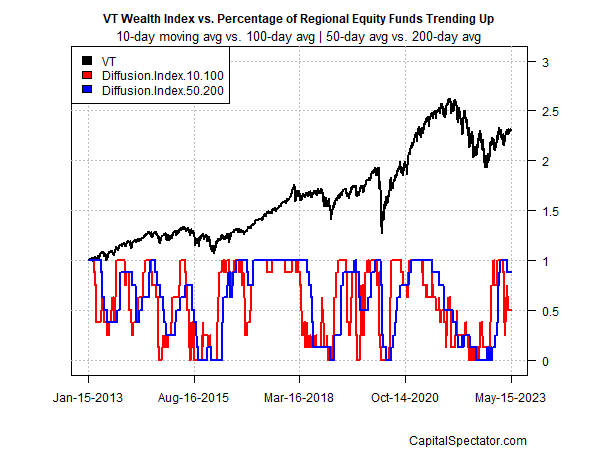

Em um nível mais tático, o desempenho relativo oferece pistas para gerenciar as expectativas de curto prazo. Por exemplo, o recente bom desempenho das ações de fora dos EUA é menos surpreendente quando visto por meio de uma perspectiva de momentum. A última alta segue o fraco desempenho das ações não americanas, um resultado extremo que preparou o terreno para uma recuperação robusta (veja o gráfico abaixo).

O argumento a favor de um desempenho superior no curto prazo é menos certo hoje. No entanto, o argumento a favor da diversificação internacional ainda parece convincente, em parte como uma ferramenta de gerenciamento de risco. As ações dos EUA ainda são um investimento sólido para o longo prazo, mas não devem excluir o resto do mundo. A América tem seus pontos fortes, mas não os confunda com um monopólio de valor e oportunidade.