Principais conclusões:

-

A maioria dos ativos obteve ganhos no primeiro trimestre de 2023, embora os investidores tenham lutado para decidir como os fatores que influenciam as taxas de juros se equilibrarão nos próximos meses.

-

O surgimento de tensões no setor bancário e nos mercados de crédito pode ser percebido como uma confirmação de que os aumentos das taxas de juros começam a ganhar força, reforçando os argumentos para uma recessão nos EUA no segundo semestre de 2023.

-

Nesta fase do ciclo econômico, os investidores podem querer considerar estratégias de investimento defensivas, maior qualidade de ativos e diversificação em vez de investimentos mais cíclicos e de maior risco.

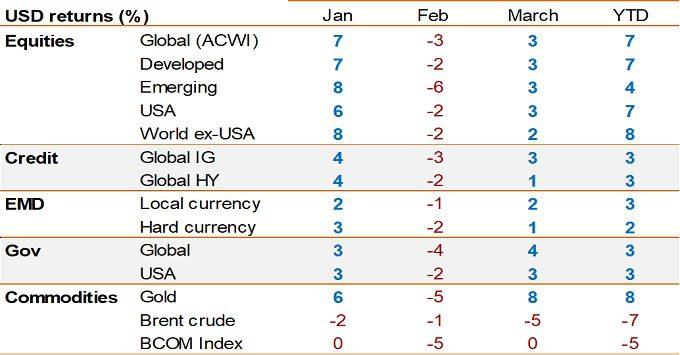

O primeiro trimestre de 2023 foi recompensador para investidores em vários ativos, com ações, crédito, dívida de mercados emergentes, títulos do governo e ouro, todos apresentando retornos positivos. Ainda assim, não foi uma jornada fácil, com a liderança e a direção do mercado mudando abruptamente várias vezes à medida que o sentimento mudava de uma narrativa de investimento para outra. O clima nos mercados era muito diferente a cada mês. Embora quase todas as classes de ativos tenham subido em janeiro, com as expectativas de taxas de juros mais baixas, fevereiro viu o revés completo. Março começou com a psicologia do investidor dominada por preocupações sobre o sistema bancário, mas terminou com os mercados aparentemente deixando essas preocupações de lado e a maioria das carteiras de múltiplos ativos desfrutando de retornos positivos durante aquele mês volátil.

Anexo 1: Devoluções de vários ativos no primeiro trimestre de 2023

Fonte: Bloomberg, Janus Henderson Investors. Dados em 31 de março de 2023. O desempenho passado não prevê retornos futuros.

Volatilidade da taxa de juros

Em meio a essa turbulência temática, a alta volatilidade das taxas de juros tem sido uma característica persistente do ambiente de mercado este ano. Os preços de mercado para a taxa dos Fundos Federais dos EUA de dezembro de 2023 subiram de 4,3% em janeiro para 5,5% em fevereiro, antes de cair abaixo de 3,7% em março, quando as preocupações com o setor bancário eram mais intensas. Os investidores têm claramente lutado para decidir como as influências conflitantes que moldam as taxas de juros se equilibrarão nos próximos trimestres. Os preços das opções mostram que o nível de incerteza em torno das taxas de juros dos EUA atingiu níveis recentemente vistos pela última vez durante a crise financeira global.

Como sugerem essas oscilações do mercado, este não é um momento fácil para ser um banqueiro central, com alguns dados sugerindo que mais aumentos nas taxas de juros são necessários e outros sugerindo que as taxas de juros provavelmente estão altas o suficiente. Por exemplo, o Federal Reserve (Fed) dos Estados Unidos enfrenta atualmente uma taxa de desemprego próxima ao nível mais baixo em 50 anos, quase 10 milhões de vagas de emprego não preenchidas e pedidos de muitos economistas por mais aperto monetário. No entanto, ao mesmo tempo, há preocupações de que a economia já esteja perdendo força e que os aumentos anteriores das taxas de juros ainda não tenham tido seu impacto total. Essas razões justificam que o Fed faça uma pausa na caminhada para dar tempo de avaliar como esses efeitos defasados se materializarão.

Os recentes sinais de estresse financeiro em algumas partes dos sistemas bancários da Europa e dos Estados Unidos alteraram o equilíbrio desse debate, empurrando as expectativas de taxa de juros decisivamente para baixo em muitas das principais economias. As expectativas agora são de que as taxas de juros na zona do euro e no Reino Unido estejam dentro de 25bps a 50bps (0,25%-0,5%) de seus picos para este ciclo, um aumento final nos EUA é agora um tiro de 50-50 e o Fed cortará as taxas de juros durante o segundo semestre do ano. O repensar dovish sobre a política monetária reflete uma visão de consenso emergente de que as condições de crédito provavelmente ficarão mais apertadas em muitas economias desenvolvidas nos próximos meses, o que, até certo ponto, aliviará a necessidade de novos aumentos nas taxas de juros do banco central.

Claramente, as explosões de bancos na Europa e nos EUA são acontecimentos sinistros, que servem como um lembrete de que o estresse financeiro do final do ciclo pode muitas vezes se materializar de maneiras imprevisíveis. Ainda assim, as evidências até agora sugerem que as explosões de bancos no primeiro trimestre foram mais idiossincráticas do que sistemáticas. Eles parecem refletir em grande parte modelos de negócios fracos e tomadas de decisão questionáveis, em vez do tipo de preocupação com a qualidade de ativos em todo o banco que definiu crises financeiras anteriores. No entanto, embora possa ser errado interpretar os eventos recentes como sinais precoces de uma grave crise bancária global, também pode ser um erro considerá-los como eventos pontuais. Como o impacto do aperto monetário passado ainda está afetando o sistema financeiro, é improvável que o estresse financeiro do primeiro trimestre seja o último deste ciclo de aperto.

Um recurso, não um bug

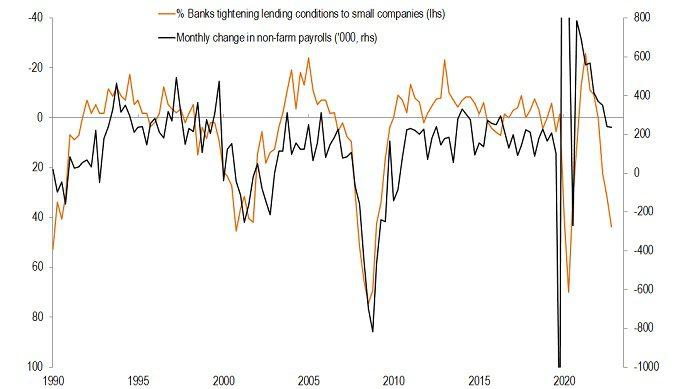

Indiscutivelmente, o surgimento de tensões financeiras no setor bancário e nos mercados de crédito é uma característica clássica de um regime econômico de final de ciclo e a confirmação de que os aumentos das taxas de juros estão começando a ganhar força. Condições de crédito mais apertadas são um dos principais canais por meio dos quais a política monetária funciona e não é necessariamente um sinal de que algo deu errado. O aumento das taxas de juros e a desaceleração do crescimento econômico diminuem a confiança nos setores bancário e de crédito, levando a condições financeiras mais restritivas que, em última análise, desaceleram ainda mais o crescimento. O Anexo 2 mostra as condições de empréstimos bancários dos EUA antes dos surtos de alto nível de março nos EUA e na Europa. Embora as condições então já fossem consistentes com uma desaceleração significativa no crescimento econômico, os desenvolvimentos subsequentes no setor só podem ter restringido ainda mais os empréstimos,

Figura 2: Condições de empréstimos bancários dos EUA e crescimento do emprego

Fonte: Bloomberg, Janus Henderson Investors. Dados em 12 de abril de 2023.

Os downgrades se aproximam

Em termos gerais, essas previsões sombrias do setor bancário estão apenas reforçando as mensagens de muitos outros modelos macroeconômicos e de mercado, que já sinalizam um alto risco de recessão nos EUA a partir do segundo semestre de 2023. Uma ampla gama de indicadores está apontando atualmente para nessa direção, incluindo dados do mercado imobiliário, pesquisas com consumidores e empresas, medidas de oferta monetária e curvas de rendimento. Diante desse cenário, pode parecer surpreendente que as previsões de consenso para o crescimento em 2023 na maioria das principais economias tenham sido atualizadas. No entanto, estaríamos cautelosos em extrapolar esta tendência muito mais longe e vemos o equilíbrio de riscos como se inclinando decisivamente para rebaixamentos de crescimento, sendo um tema-chave do mercado para os próximos meses.

Embora os economistas tenham atualizado as estimativas de crescimento nos últimos meses, os analistas vêm constantemente rebaixando as previsões de lucros das empresas neste ano. As estimativas dos analistas de consenso são agora de 0% de crescimento global por ação este ano e 11% em 2024. Eles foram rebaixados em cerca de 6% em relação ao pico recente. Em recessões, os rebaixamentos normalmente estão mais próximos de mostrar uma queda de 20% nos lucros em relação às estimativas de pico. Uma preocupação específica aqui é o nível de otimismo dos analistas embutido nas atuais previsões de consenso para o crescimento futuro da receita corporativa global. Embora os analistas tenham rebaixado recentemente as estimativas de margem, eles continuaram empurrando as projeções de receita para máximos históricos. Isso é potencialmente uma grande fonte de risco de rebaixamento se o crescimento econômico desacelerar tanto quanto os indicadores sugerem.

Na defensiva

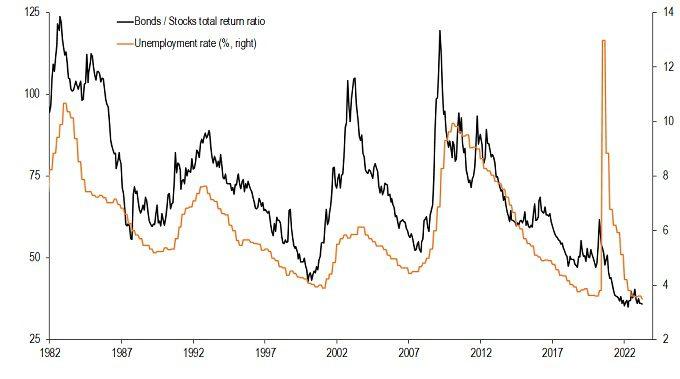

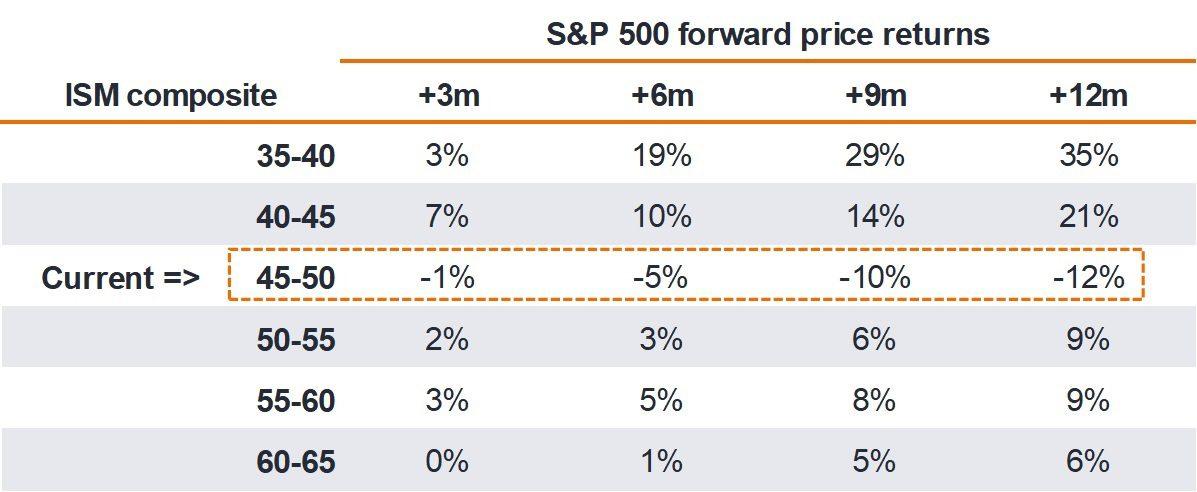

No que diz respeito aos mercados financeiros, a história sugere que a fase de declínio do ciclo econômico raramente é o melhor momento para assumir riscos financeiros. Quando os lucros corporativos estão sendo rebaixados, os ativos de baixo e médio risco (como títulos do governo e de melhor qualidade) geralmente superam as ações (quadro 3). E os títulos do governo e os títulos com grau de investimento geralmente superam as ações quando o desemprego está aumentando, como esperamos pelo resto deste ano, pelo menos. A relação entre a confiança empresarial e os retornos futuros das ações também sugere que esse é normalmente um estágio complicado do ciclo econômico para os investidores em ações (quadro 4).

Figura 3: Os títulos geralmente superam as ações quando o desemprego aumenta

Fonte: Bloomberg, Janus Henderson Investors. Dados a 12 de abril de 2023. Nota: Ações = Índice MSCI. Títulos = Índice Agregado dos EUA. O desempenho passado não prevê retornos futuros.

Figura 4: Retorno das ações dos EUA e sentimento empresarial

Fonte: Bloomberg, Janus Henderson Investors. Dados de 12 de abril de 2023. Nota: ISM Composite é a leitura média do sentimento empresarial, medida pelos índices ISM Manufacturing e Non-Manufacturing. A leitura atual é 49.

Observação: o desempenho passado não prevê retornos futuros.

A mensagem geral das estruturas de alocação de ativos cíclicos é que estamos no estágio do ciclo econômico em que os investidores devem priorizar estratégias defensivas de investimento, maior qualidade de ativos e diversificação em vez de exposições de investimento mais cíclicas e de maior risco. Ainda assim, as avaliações de ativos oferecem alguma segurança para contrabalançar essas preocupações. Em termos gerais, as avaliações de ativos estão agora em níveis a partir dos quais os investidores normalmente desfrutam de retornos respeitáveis de investimentos de médio prazo de carteiras de vários ativos (embora o desempenho passado não seja garantia de desempenho futuro). Aqui também, as evidências apontam para uma inclinação em direção a ativos mais defensivos, com avaliações em dinheiro e renda fixa parecendo mais atraentes do que ações, em comparação com suas faixas históricas de avaliação relativa.

Hora de considerar a renda fixa?

Embora algumas medidas do sentimento do investidor em relação às ações pareçam bastante pessimistas, o quadro geral é bastante misto. Os investidores especulativos parecem estar cautelosamente posicionados em ações, mas outros continuaram comprando, mesmo durante a turbulência do mercado no ano passado. Os investidores globais investiram US$ 190 bilhões líquidos [1] em ações desde o início de 2022. A participação das ações nas carteiras de investimento das famílias americanas está atualmente em torno de 95percentil, sugerindo escopo limitado para adicionar exposição aqui. Indiscutivelmente, a grande perda de posicionamento neste ciclo ocorreu nos títulos, onde a capitulação do ano passado eliminou 14 anos de sobrepesos institucionais em renda fixa. Embora as atuais altas alocações de caixa dos investidores tenham o potencial de apoiar ações e títulos, isso precisa ser comparado a indicadores cíclicos, de avaliação e de posicionamento, que sugerem que a renda fixa provavelmente será a beneficiária de grandes realocações nos próximos meses.

[1] Fonte: Credit Suisse (SIX:CSGN) Equity Research, em 5 de abril de 2023.