Já faz um tempo que recomendamos títulos indexados à inflação (IPCA+), dado o momento de mercado com taxas atrativas.

Além disso, os títulos de crédito privado nos dão a possibilidade de obter ganhos isentos de imposto de renda (CRAs, CRIs e Debêntures Incentivadas). Estamos falando em uma remuneração significativamente acima da inflação.

Enquanto o CRI (Certificado de Recebíveis Imobiliários) capta recursos para financiar atividades ligadas ao setor imobiliário, residencial ou comercial, o CRA capta investimento para financiar atividades ligadas ao agronegócio.

Já as debêntures são títulos de dívida de médio e longo prazos (a partir de dois anos) de empresas privadas que captam investimentos para financiar projetos, aumento de capital, reestruturação de dívidas, entre outros.

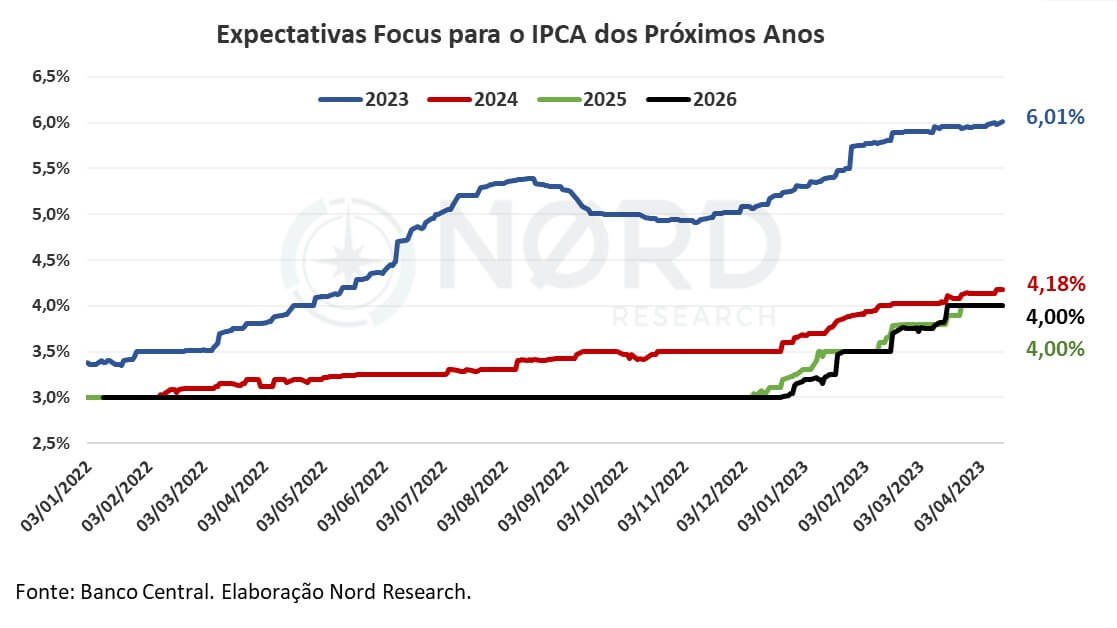

Previsão de inflação sobe para 6,01%

De acordo com o último relatório Focus, as expectativas para a inflação de 2023 subiram de 5,98% para 6,01% (meta de 3,25%). A estimativa para 2024 também avançou, de 4,14% para 4,18% (meta de 3,00%), enquanto as de 2025 e 2026 foram mantidas em 4%.

Mesmo com alívio nos últimos dados de inflação, as expectativas para prazos mais curtos continuam aumentando, o que segue sendo um ponto de atenção para o Banco Central, especialmente a estimativa para 2024.

Por outro lado, pelo menos as projeções para o longo prazo (2025 e 2026) ficaram estáveis nas últimas três semanas.

Uma continuidade de arrefecimento nos próximos dados de atividade e inflação, assim como a implementação do novo arcabouço fiscal, são essenciais para uma melhora mais clara na dinâmica das expectativas do mercado.

Maré está mudando

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) de março desacelerou na comparação com fevereiro, de 0,84% para 0,71%.

A variação também veio abaixo das expectativas de alta de +0,77% para o mês.

Ainda mais importantes que o número cheio foram as quedas dos núcleos de inflação (de 0,72% para 0,36%), do índice de difusão (de 66% para 60%) e dos preços de serviços (0,55% para 0,35%).

Vale ressaltar que o objetivo dos núcleos é mostrar a parcela da inflação mais persistente, enquanto a difusão representa o quanto a inflação está disseminada. Além disso, os preços de serviços costumam levar mais tempo para arrefecer.

De fato foi um número melhor, especialmente nos detalhes dos números, o que favorece o objetivo do Banco Central de entregar uma inflação dentro da meta dos próximos anos e intensifica a discussão de queda da Selic no segundo semestre deste ano.

A Selic mais baixa favorece o desempenho das ações, especialmente de empresas de crescimento, que foram justamente as mais penalizadas durante o ciclo de aperto monetário.

Ou seja, é um belo momento para se estar alocado nas boas empresas de crescimento (que de fato têm boas perspectivas de crescimento futuro) recomendadas pelo Rafael Ragazi, do Nord 10X.

Crédito privado

Para os amantes de renda fixa (como eu) não ficarem com inveja do Ragazi, fique sabendo que continuamos em um cenário interessante para esse mercado — e não estou falando de Tesouro Selic.

Eventos recentes como o da Americanas (BVMF:AMER3), que foi seguido por Light (BVMF:LIGT3), Oi (BVMF:OIBR3), CVC (BVMF:CVCB3), MarisaBVMF:AMAR3), entre outros, motivaram um momento de estresse no mercado de crédito, causando aumentos importantes nas taxas dos títulos das empresas, inclusive de empresas seguras e com bons fundamentos.

Nas últimas semanas, as taxas caíram um pouco, com a apresentação do arcabouço fiscal e com dados de inflação mais fracos. Por outro lado, ainda é possível encontrar boas empresas oferecendo taxas interessantes próximas a IPCA + 7% isento de imposto de renda.

Vale ressaltar que também gostamos do Tesouro IPCA+ ou NTN-B (título do Tesouro Nacional indexado à inflação), mas temos uma maior preferência por comprar CRI, CRA ou Debêntures Incentivadas justamente pela isenção de IR (além das taxas em si mais elevadas).

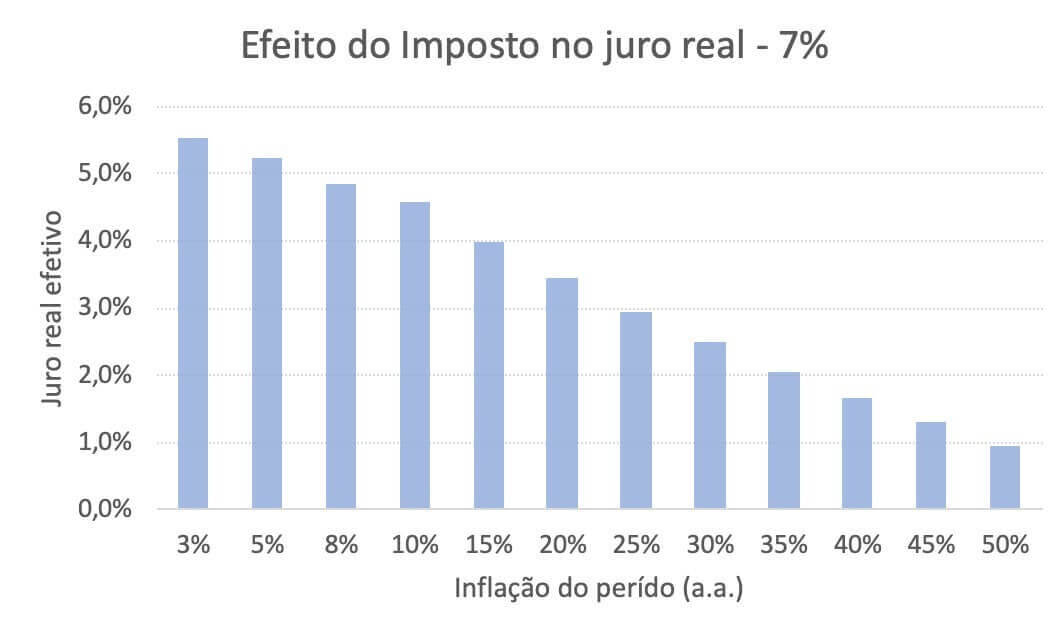

O fato é que o imposto de renda nos títulos indexados é pago tanto sobre o juro real quanto sobre a taxa de inflação do período.

Ou seja, quanto maior a inflação do período, maior o imposto a ser pago e, consequentemente, menor o juro real líquido que você de fato vai ganhar.

O gráfico abaixo mostra exatamente essa relação: quanto maior a inflação, menor é o juro real líquido da operação (o exemplo é para um título com vencimento em 1 ano).

Nossa recomendação

Um título de uma boa empresa que está com taxa interessante é o CRI da Rede D'Or (BVMF:RDOR3) uma das maiores administradoras de hospitais do país que tem um histórico de resultados interessantes e consistentes, além de possuir um perfil de endividamento saudável.

Recomendamos o CRI da Rede D’Or com vencimento em 2031, que se encontra com uma taxa justa Anbima de IPCA + 7,25%.

A taxa exata de compra do título dependerá de cada corretora.