Em julho de 2020, uma matéria publicada pela CNBC trazia o seguinte título:

“Economistas esperam que estímulo econômico de trilhões de dólares não gere inflação.”

Hoje, sabemos que muitos deles estavam completamente errados sobre a trajetória da inflação em 2020. Apesar de seu histórico duvidoso, eles continuam confiantes em suas previsões de uma inflação acima da média e um crescimento econômico estável.

BLACK FRIDAY Antecipada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

O que levou os economistas a errar tanto em 2020? Vamos analisar a matéria da CNBC e identificar a falha em seu raciocínio. O objetivo deste exercício não é desmerecer os economistas, mas entender melhor a lógica atual deles e quanta credibilidade devemos dar às suas projeções.

O cenário de julho de 2020

As respostas fiscais e monetárias à pandemia foram gigantescas. A economia foi praticamente paralisada e entrou em colapso em uma velocidade sem precedentes na história americana.

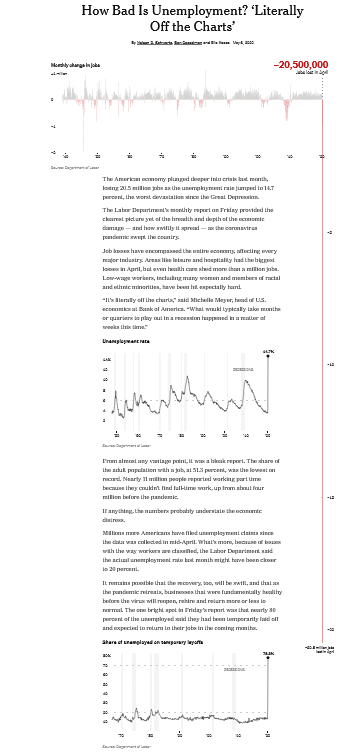

Mesmo três anos e meio depois do início da covid, ainda impressiona a manchete e o gráfico do New York Times abaixo, mostrando a perda de empregos sem paralelo.

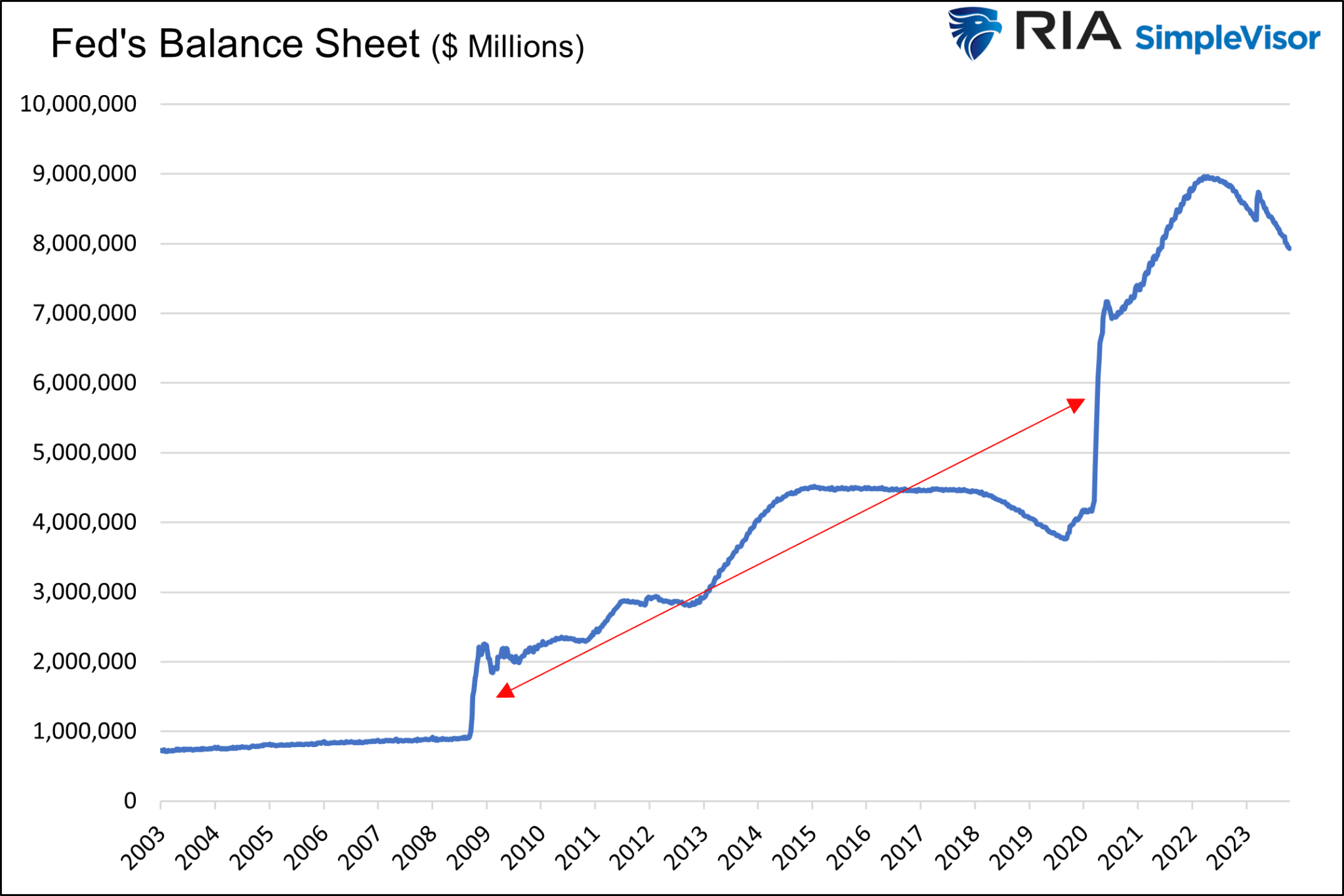

Em seis meses após o início da pandemia, o Federal Reserve aumentou seu balanço patrimonial em US$ 2,8 trilhões e reduziu a taxa de fundos federais de 1,50% para 0%. Para fins de comparação, o aumento do balanço do Fed no primeiro semestre de 2020 foi US$ 1,6 trilhão maior do que o estímulo emergencial realizado em 2008.

As ações do Fed visavam apoiar os mercados financeiros em crise, mas principalmente permitir que o governo se endividasse o quanto quisesse e a juros muito baixos.

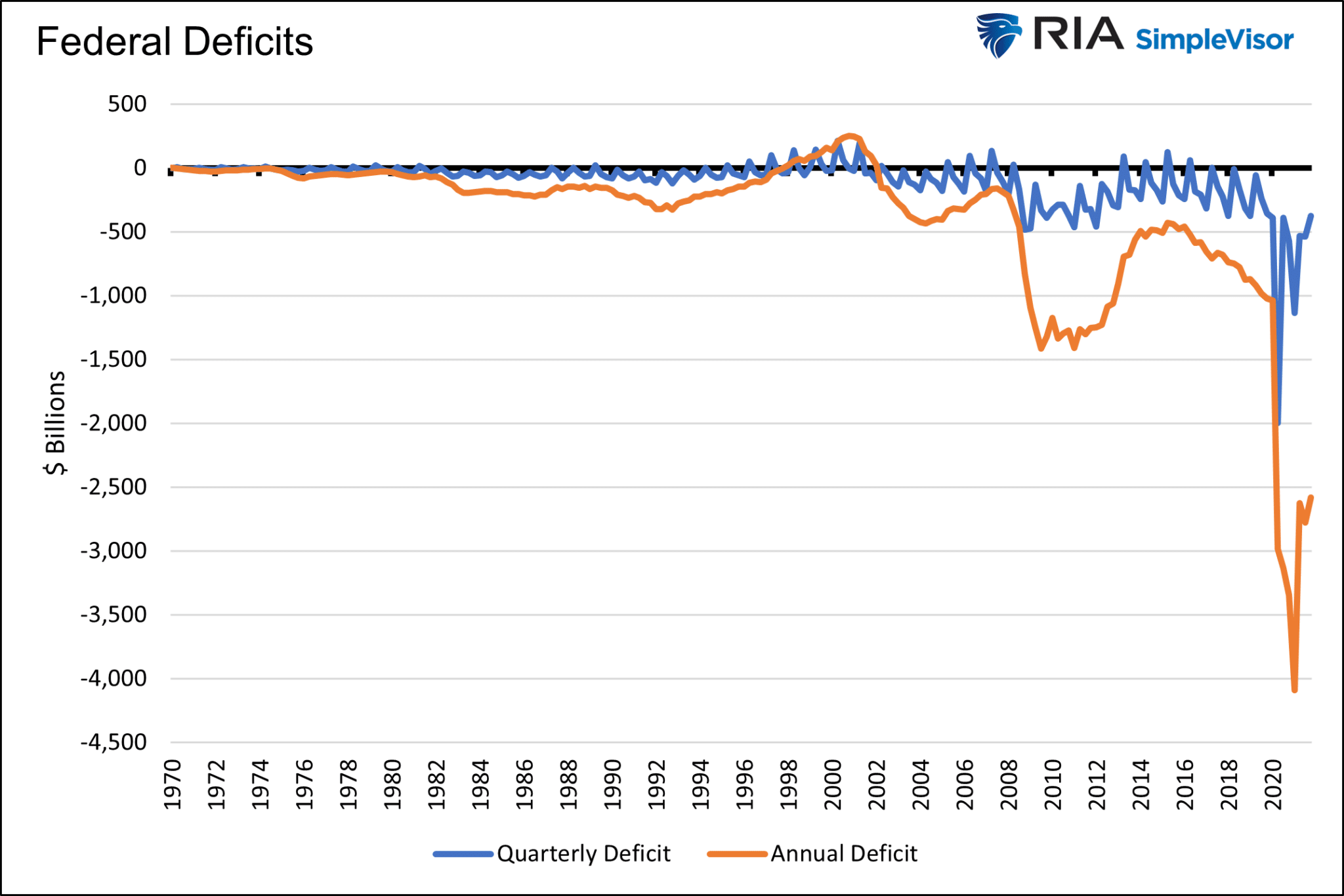

Como mostrado abaixo, o déficit do segundo trimestre de 2020 foi de US$ 2 trilhões, ou mais de US$ 500 bilhões a mais do que o déficit anual usado para combater a crise financeira. Todos os outros déficits trimestrais ficam insignificantes em comparação.

Apesar do enorme estímulo fiscal e monetário e de uma grave ruptura nas cadeias de suprimentos e na produção da maioria dos bens, muitos economistas de Wall Street estavam tranquilos quanto às perspectivas de inflação.

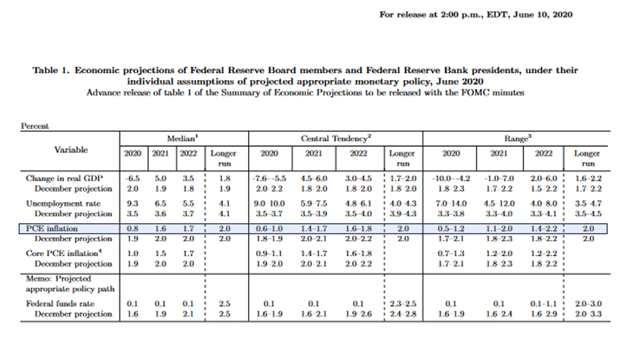

O Fed também não estava preocupado. Com isso, em 10 de junho de 2020, a projeção do Fed para a inflação era de 0,8% para o restante do ano, 1,6% para 2021 e 1,7% para 2022.

No longo prazo, eles esperavam que a inflação se estabilizasse em 2%. Como destacamos abaixo, dos 16 membros do Fomc consultados, a estimativa mais alta para a inflação em vários períodos futuros foi de 2,20%. Infelizmente, a inflação medida pelo índice de gastos com consumo pessoal (PCE) atingiu o pico de 7,11%!

A lógica de 2020

A matéria ainda diz o seguinte:

Choques de oferta elevaram os preços de alguns bens nos últimos meses. No entanto, muitos economistas esperam que os preços ao consumidor permaneçam baixos apesar de trilhões de dólares em estímulo governamental.

“Embora haja certamente muita perturbação no lado da oferta da economia, isso provavelmente será dominado pelo enorme impacto na demanda agregada,” declarou Krishna Guha, vice-presidente da Evercore ISI.

Krishna Guha resume uma opinião popular entre os economistas da época e uma sobre a qual o Fed baseou a política monetária. Apesar do grande estímulo e enormes perturbações no lado da oferta, os aumentos de preços aparentemente seriam atenuados devido ao “enorme impacto na demanda agregada”.

Os economistas negligenciaram diversos aspectos, exceto a demanda, por receio de que a redução acelerada na velocidade do dinheiro pudesse neutralizar os efeitos do estímulo fiscal, as disfunções na cadeia de suprimentos e o acréscimo sem precedentes no volume de dinheiro em circulação.

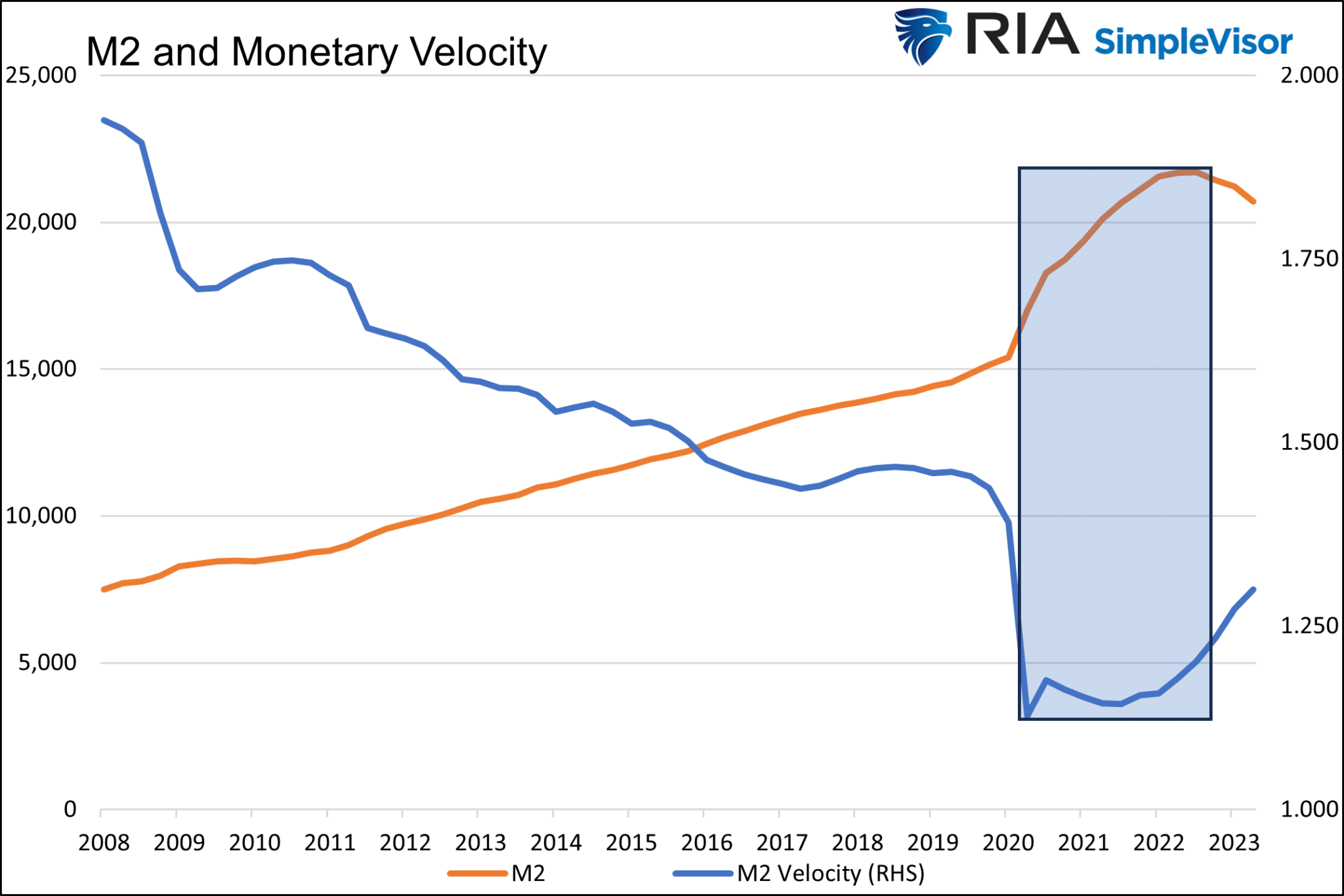

A velocidade monetária, que indica a frequência de circulação do dinheiro na economia, sugere que uma maior velocidade implica em uma demanda ampliada por bens e serviços.

A hipótese de inflação contida pressupõe que os consumidores tendem a poupar os recursos recebidos via estímulos governamentais por extensos períodos.

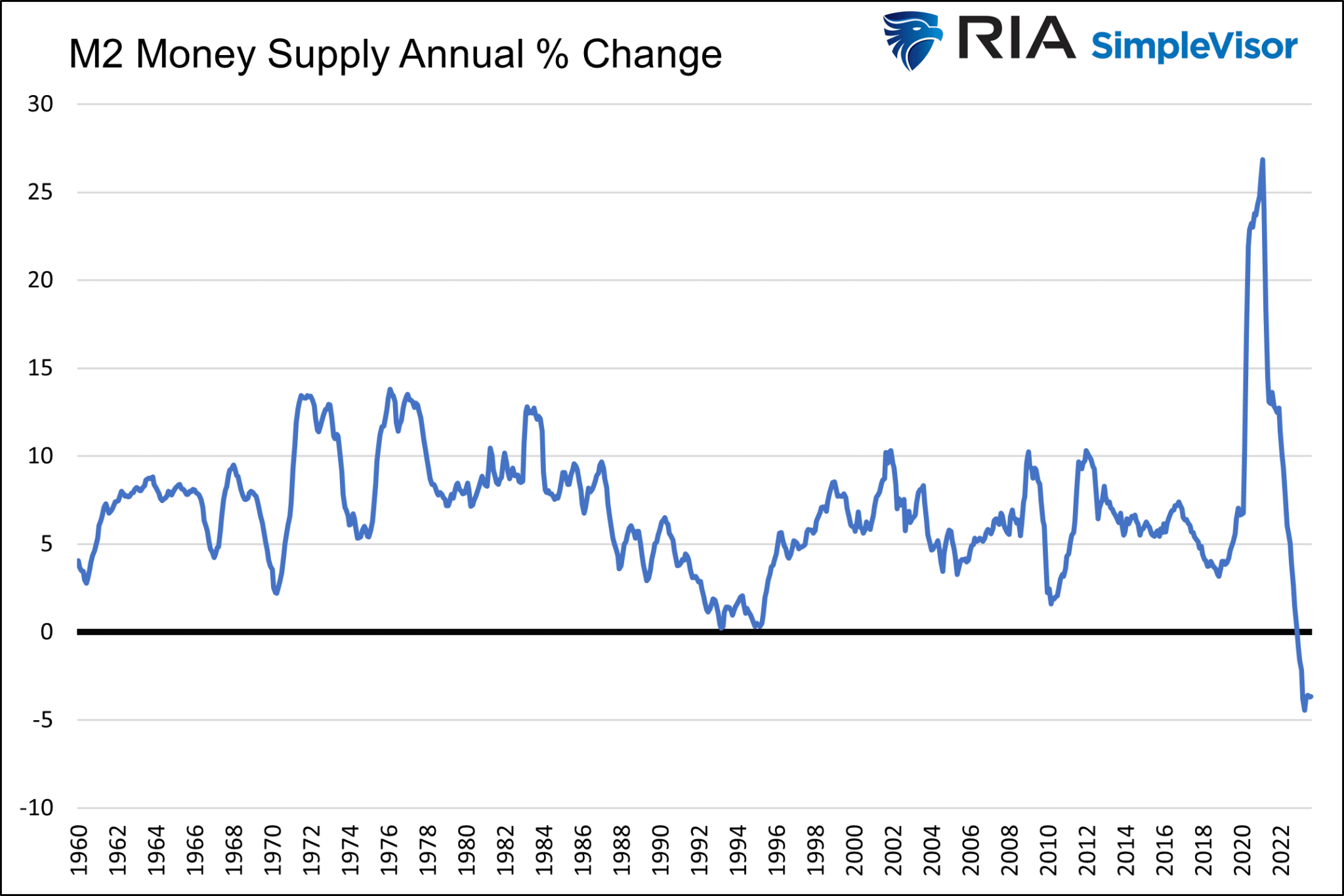

Os dados ilustrados no gráfico subsequente evidenciam um incremento substancial na oferta monetária seguido por uma retração significativa. Tanto o crescimento quanto a contração são considerados sem precedentes.

Velocidade foi subestimada

De acordo com a matéria:

"Mesmo com as intervenções máximas do Federal Reserve, não se observou um incremento notável na demanda", afirma Olivier Blanchard, pesquisador sênior do Peterson Institute for International Economics, em declarações à CNBC.

Blanchard adiciona que os cheques de estímulo de US$ 1.200 providos pelo governo federal não tiveram a abrangência necessária para impulsionar a inflação.”

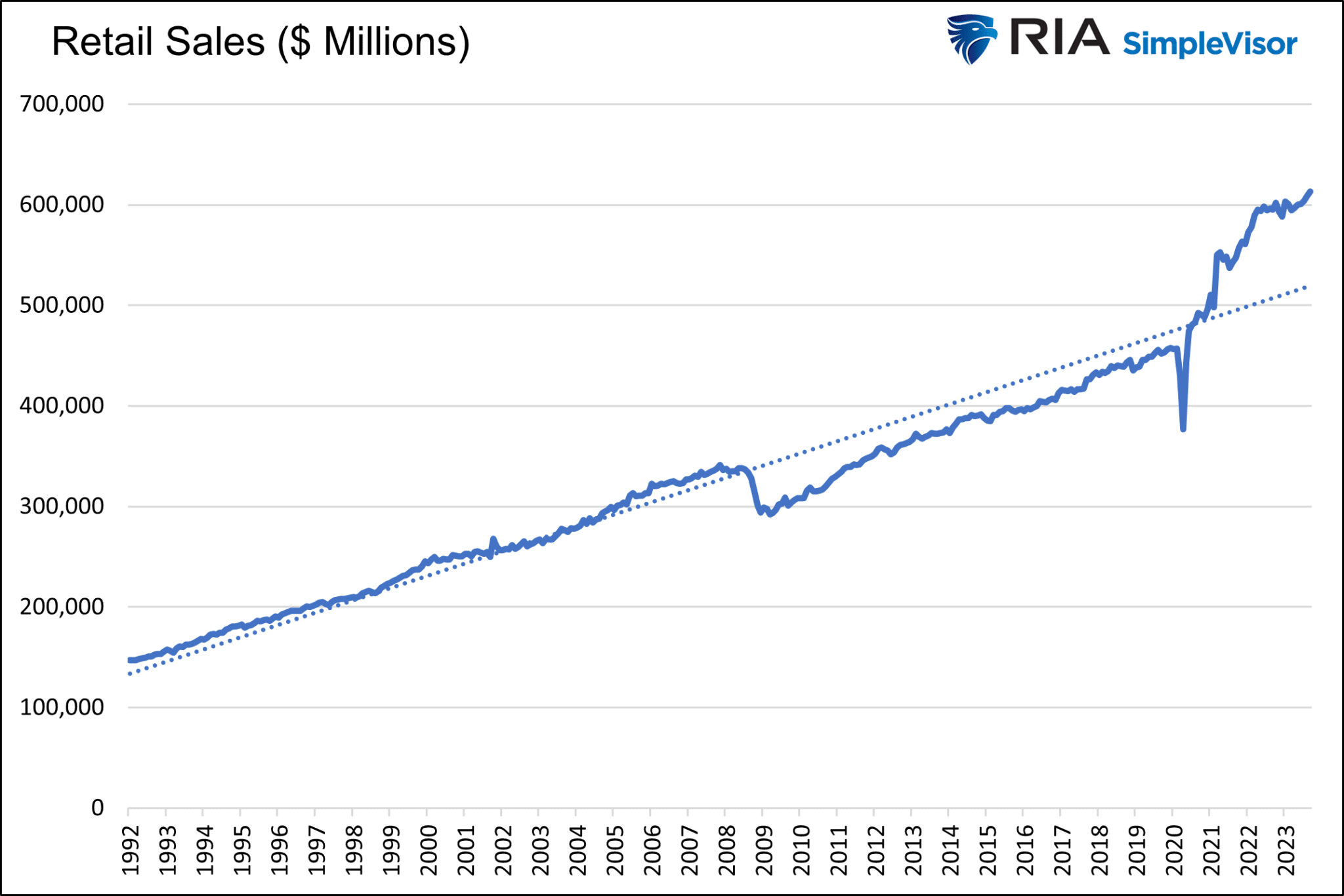

Contrariando restrições de consumo, houve um aumento significativo nos gastos por parte dos consumidores.

O gráfico a seguir destaca a queda nas vendas no varejo ocasionada pela crise inicial da covid-19, seguida por uma recuperação rápida e contínua, superando as tendências de gasto pré-pandemia.

Os economistas desconsideraram uma vasta quantidade de indicativos de pressão inflacionária em ascensão e projetaram de maneira equivocada um prosseguimento na queda da velocidade monetária.

Isso levou a uma subavaliação drástica da inflação em meados de 2020. O gráfico realça que houve uma queda inicial na velocidade, mas esta prontamente se estabilizou e começou a ascender lentamente, ainda que a oferta de dinheiro continuasse a crescer.

Análise dos fatores inflacionários de 2020

Revisemos o cenário de julho de 2020:

-

Aumento de 20% na oferta de moeda – Fator inflacionário

-

Queda de 18% na velocidade monetária – Fator desinflacionário ou deflacionário

-

Expansão de 66% no balanço do Fed – Fator inflacionário

-

Redução dos fundos do Fed de 1,50% para 0,00% – Fator inflacionário

-

Déficit governamental de US$ 2,45 trilhões de janeiro a julho – Fator inflacionário

-

Quebra nas cadeias de suprimentos e nos meios de produção – Fator inflacionário

-

Aumento de 468% na taxa de poupança pessoal – Fator inflacionário

-

Queda do preço do petróleo para abaixo de US$ 0 em abril – Fator inflacionário (dado que os preços só poderiam aumentar)

A velocidade monetária, refletindo a demanda agregada, permaneceu baixa por um período curto, mas quase todos os demais movimentos econômicos indicavam tendência inflacionária. Com a estabilização da velocidade, a inflação se intensificou.

Contexto atual

Atualizando os fatores inflacionários citados para outubro de 2023, temos:

-

Diminuição de 2,25% na oferta de moeda – Fator desinflacionário ou deflacionário

-

Aumento de 5% na velocidade monetária – Fator inflacionário

-

Redução de 7% no balanço do Fed – Fator desinflacionário ou deflacionário

-

Fundos do Fed posicionados a 5,33% – Fator desinflacionário ou deflacionário

-

Déficit governamental de US$ 1,20 trilhão de janeiro a julho – Menos inflacionário

-

Normalização das cadeias de suprimentos e dos meios de produção – Sem efeito adicional

-

Queda de 9% na poupança pessoal – Fator desinflacionário ou deflacionário

-

O preço do petróleo bruto estabilizado em torno de US$ 85, US$ 20 acima da média de cinco anos – Fator desinflacionário ou deflacionário (com maior probabilidade de regressão para a média)

Mais de três anos após o choque pandêmico, a maior parte dos fatores mencionados revela uma tendência desinflacionária ou deflacionária. A exceção se dá na velocidade monetária, que atualmente apresenta caráter inflacionário.

A Questão da Velocidade Monetária Além da Demanda Agregada

Os economistas e o Federal Reserve parecem manter sua atenção concentrada unicamente na demanda agregada. Atualmente, porém, a percepção é de que a demanda se mantém excessivamente ativa.

Persiste a dúvida: essa condição pode se manter? Para que a inflação continue acima da meta de 2% estabelecida pelo Fed, evitando um arrefecimento brusco da economia, presume-se que a demanda se manterá aquecida.

Essa premissa é problemática, considerando que o crescimento econômico dos EUA e a estabilidade do sistema financeiro são altamente dependentes do incremento do endividamento. O crédito é o motor da economia americana, que por sua vez, é um vetor do consumo.

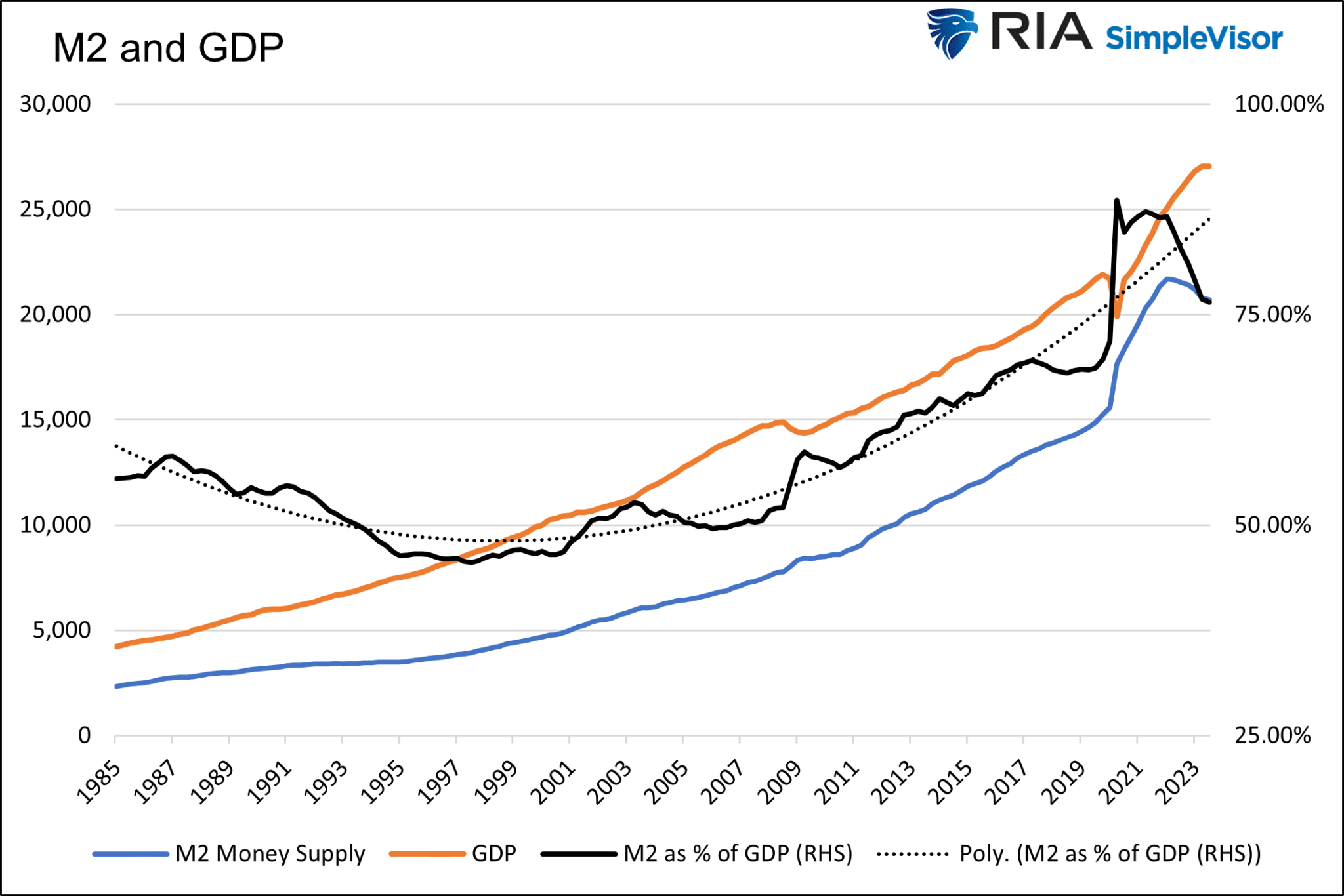

Observou-se uma redução na oferta de dinheiro por dez meses seguidos, algo que não ocorria desde os tempos da Grande Depressão, ainda que os níveis atuais se mantenham ligeiramente superiores aos pré-pandemia. Para um crescimento econômico sustentável no longo prazo, é necessário que o crescimento da oferta de dinheiro acompanhe o ritmo do crescimento econômico.

Diante disso, o gráfico abaixo é motivo de preocupação. A linha preta sólida representa a proporção do M2 em relação ao PIB nominal. A linha pontilhada indica a tendência dessa proporção. Mesmo estando acima dos níveis anteriores à pandemia, a proporção está significativamente abaixo da sua tendência histórica. Desde o ano 2000, sempre que essa proporção esteve abaixo da média, uma recessão se seguiu.

A não ser que haja uma retomada no crescimento do M2, o que exigiria juros mais baixos, uma curva de rendimento mais acentuada e o término do aperto quantitativo, o cenário recessivo se torna mais provável.

Em um contexto de recessão, espera-se um aumento do desemprego, uma desaceleração no crescimento dos salários e uma consequente retração no consumo.

A questão premente é: quando isso ocorrerá?

Considerações Finais

Será que os economistas e o Federal Reserve estão incorrendo no mesmo equívoco de 2020, ao depositarem excessiva confiança na demanda e não darem a devida atenção a outros fatores que influenciam os preços?

Em julho de 2020, era pouco provável que os consumidores mantivessem um ritmo de gastos tão elevado quanto o observado posteriormente. Atualmente, apesar das medidas do Fed para moderar a atividade econômica, os consumidores parecem manter o ímpeto de consumo.

É uma armadilha comum supor que as tendências atuais perdurarão indefinidamente, e muitas vezes é desafiador prever seu término.

Considerando a tendência dos economistas em subestimar as previsões de inflação e a posição dos negociantes de títulos que se baseiam nessas projeções, antecipamos que, em breve, uma virada para um ambiente desinflacionário ou deflacionário surpreenderá o mercado de títulos, provocando uma acentuada queda nas taxas de rendimento dos mesmos.