O que será dos FIIs se a isenção fiscal acabar?

Em 21 de julho comentei sobre alguns dos principais riscos que envolvem os investimentos em Fundos Imobiliários.

Mas apesar dos riscos mais clássicos, como o de taxa de juros, de vacância, de inadimplência, entre outros, serem essenciais de levarmos em conta antes de investir nesses ativos, talvez o principal risco no radar do investidor de FIIs no momento seja outro: o de tributação sobre os rendimentos.

A isenção fiscal sobre os rendimentos recebidos é considerada como um grande diferencial dos FIIs por muitos investidores.

Afinal, com ela podemos receber uma renda passiva mensal sem ter que dividir o bolo com o Leão. Ao passo que, investindo diretamente em imóveis, por exemplo, podemos passar a pagar à Receita Federal um valor de até 27,5 por cento sobre o aluguel recebido — o que, convenhamos, não é pouco...

Não por outro motivo, sempre que os políticos colocam o fim da isenção sobre os rendimentos dos FIIs em pauta, vemos um grande mal-estar neste mercado.

Mas será que os rendimentos dos FIIs serão tributados? E o que será dos fundos imobiliários caso a isenção fiscal acabe?

Antes de ir direto a estas questões, é importante comentar um pouco mais sobre o funcionamento da tributação dos FIIs e como o risco da sua revogação entrou no radar do investidor.

Recapitulando...

Fundos Imobiliários não são totalmente isentos de Imposto de Renda.

Atualmente, os investidores de FIIs pagam um imposto de 20 por cento sobre o ganho de capital obtido na venda de cotas.

Os rendimentos recebidos mensalmente, por outro lado, são isentos de imposto de renda para pessoas físicas desde que atendidas três condições:

- O FII deve ser negociado exclusivamente em Bolsa ou Mercado de Balcão organizado;

- Deve ter ao menos 50 cotistas;

- O investidor não detenha, individualmente, mais do que 10 por cento das cotas do fundo.

Estas são as regras do jogo desde a Lei nº 11.196, de 2005.

E arrisco dizer que a maior parte dos quase 1 milhão de investidores pessoa física desse mercado se enquadram nesses requisitos.

E que muitos começaram a investir as economias de toda uma vida em FIIs justamente pelo benefício que a isenção lhe proporcionariam.

Mas é fato conhecido que há muito tempo o Brasil possui um desequilíbrio crônico em suas contas públicas.

E que, enquanto não equacionarmos o lado da despesa do nosso orçamento, o caminho mais fácil a ser adotado pela classe política será o de rolar o problema à frente via aumento da arrecadação do governo.

Seja ela feita por meio de aumento e/ou criação de novos impostos, ou via revogação de isenções até então praticadas.

Fazendo da tributação sobre os dividendos um risco que, vez ou outra, volta a pairar sobre o mercado de fundos imobiliários.

Em dezembro de 2015, por exemplo, o então Senador Romero Jucá (PMDB-RO) apresentou uma Medida Provisória (MP 694) que, caso fosse aprovada, previa o fim da isenção não apenas para os FIIs, mas também de alguns ativos de renda fixa, tais como os CRIs, CRAs, LCIs e LCAs.

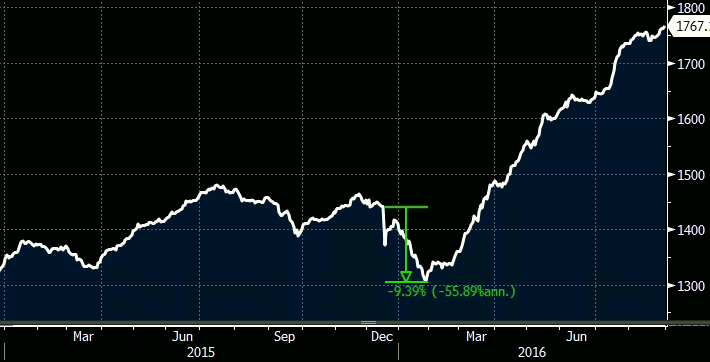

À época, a resposta do mercado de FIIs foi muito negativa.

O IFIX chegou a cair quase 5 por cento no dia do anúncio da MP, o que não é pouco para este mercado.

A partir dali, acumulou um recuo próximo a 10 por cento até o dia 2 de fevereiro de 2016, quando o senador retirou da sua proposta o trecho sobre a tributação desses investimentos.

Desempenho do IFIX entre 2015 e 2016. Fonte: Bloomberg.

Mas será que corremos o risco da história se repetir novamente?

Os rendimentos dos FIIs serão tributados?

Após um primeiro semestre turbulento por conta da pandemia, a expectativa dos economistas e do mercado em geral ainda é de que o governo volte as suas atenções para a agenda de reformas neste ano. Sendo a tributária uma das mais aguardadas.

E como toda boa e velha reforma tributária, não seria improvável se, junto à ela, tivéssemos um aumento na carga tributária. Afinal, “governo nenhum é de ferro”…

Muito tem se falado a respeito, por exemplo, da tributação sobre os dividendos das empresas. Há uma probabilidade grande dela ocorrer junto à reforma, caso esta saia de fato do papel.

E o fato dos proventos dos FIIs serem isentos da cobrança de Imposto de Renda, assim como os dividendos pagos pelas ações, costuma gerar certa confusão e induz o público a acreditar que os FIIs estão na iminência de serem tributados.

Mas, diferentemente do que se pensa, a isenção dos rendimentos nos fundos imobiliários não está no mesmo balaio jurídico da tributação sobre os dividendos das empresas.

A Lei que rege a isenção dos rendimentos dos FIIs é, na verdade, a mesma que isenta alguns produtos de renda fixa, tais como as LCIs, LCAs, CRIs e os CRAs.

E apesar de existir um projeto no Senado Federal que prevê a revogação das isenções para investimentos nesses ativos, a equipe econômica do governo não possui uma proposta consolidada sobre o assunto até o momento — o que é positivo para os FIIs.

Mas é preciso acompanharmos os próximos capítulos.

Afinal, reforma tributária é igual churrasco no feriadão: a gente sabe como começa, mas nunca como termina...

Volta e meia surgem boatos a respeito do fim da isenção fiscal sobre os rendimentos dos fundos imobiliários. Mas o que será dos FIIs caso ela realmente acabe?

Impactos

Diferentemente da tributação sobre os dividendos distribuídos pelas empresas que, se compensada pela redução do IRPJ, não tenderia a prejudicar os investidores, o fim da isenção fiscal sobre os proventos dos FIIs seria negativa para seus cotistas no curto prazo.

O motivo para isso é que, no caso dos FIIs, não teríamos contrapartidas para compensar o imposto sobre os rendimentos.

E como os cotistas buscam sempre um alvo de dividend yield líquido de imposto ao investir em FIIs, com a tributação, para alcançar aquele mesmo patamar de dividend yield líquido almejado, seria preciso pagar mais barato pelas cotas.

Sendo assim, teríamos um movimento generalizado de desvalorização das cotas negociadas no mercado. Assim como ocorreu entre o final de 2015 e início de 2016.

Mas então o que fazer diante do cenário de incerteza?

O que fazer?

Talvez você já tenha ouvido em algum momento a frase: “se você não souber o que fazer, não faça nada”.

De modo geral, até concordo com a reflexão. Mas em se tratando do fim da isenção fiscal sobre os rendimentos dos FIIs, qual é o custo de não se fazer nada até que se tenha maior previsibilidade?

Olhando para frente, eu não sei, pois desconheço o futuro.

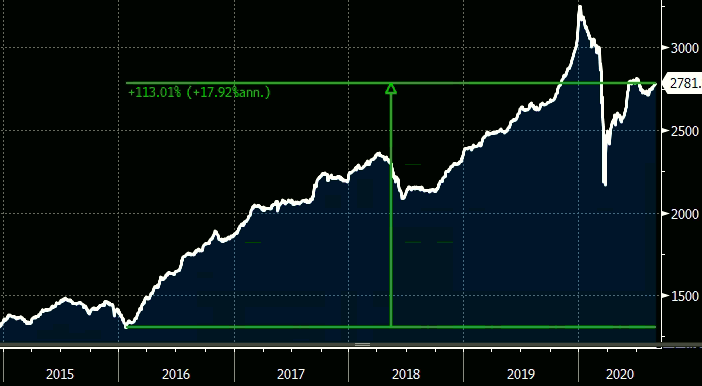

Mas quem parou de investir em FIIs no final de 2015 devido às incertezas sobre a tributação ocasionadas pelo episódio “Romero Jucá”, deixou de surfar uma bela rentabilidade.

De lá pra cá, por exemplo, o IFIX valorizou 113 por cento. O equivalente a quase 18 por cento ao ano...

Desempenho do IFIX entre 2015 e 2020. Fonte: Bloomberg.

Uma tributação sobre os rendimentos dos FIIs seria, sim, negativa para o mercado no curto prazo e penalizaria principalmente os investidores mais antigos.

Mas não teria efeito sobre os novos investimentos, pois o mercado sempre se ajusta.

Não sabemos se e/ou quando a tributação sobre os rendimentos dos FIIs virá. De qualquer forma, é importante que o investidor esteja consciente desse risco e o coloque no preço que está disposto a pagar pelas cotas.

E me parece que o melhor caminho para investidor não deixar de aproveitar as oportunidades desse mercado por conta do risco de tributação é ir investindo recursos aos poucos, mas de forma contínua no decorrer do tempo.

Um abraço e até a próxima.