- O Índice Dólar sobe após fortes dados de emprego nos EUA, desafiando a fraqueza anterior.

- Os principais dados de inflação e a decisão do Fed nesta semana podem determinar a direção da moeda americana.

- Use inteligência artificial e os melhores dados financeiros para apoiar suas decisões. Aproveite o cupom BRINVISTA e descubra ações explosivas agora! Clique aqui.

O dólar reverteu sua tendência de queda na semana passada, ganhando força em direção ao patamar de 105, impulsionado por dados positivos do mercado de trabalho.

A expectativa de uma redução nas taxas de juros pelo Federal Reserve (Fed) se dissipou após o relatório de empregos fora do setor agrícola superar as previsões, contrariando indicadores econômicos mais fracos divulgados anteriormente na semana.

Enquanto isso, o mercado de ações sofreu pressão de baixa, mas a recuperação do dólar, iniciada na semana anterior, se manteve firme.

Semana crítica para o câmbio

Os mercados cambiais se preparam para uma semana decisiva, com a expectativa da divulgação do Índice de Preços ao Consumidor (IPC) na quarta-feira. Esses dados, juntamente com a decisão do Fed sobre as taxas de juros, devem influenciar significativamente a volatilidade do mercado.

A sequência de dados econômicos divergentes, com números fracos do ADP seguidos por um relatório robusto de empregos fora do setor agrícola, trouxe resultados mistos. Apesar do fortalecimento das expectativas de um mercado de trabalho sólido nos EUA, o aumento na taxa de desemprego adicionou uma camada de incerteza para os investidores.

A publicação do IPC pode esclarecer o cenário. Um IPC acima do esperado pode resultar em uma postura mais cautelosa do Fed, reforçando a posição do dólar como um ativo seguro. Por outro lado, um IPC abaixo do esperado poderia aliviar a pressão sobre o Fed, abrindo espaço para uma possível redução nas taxas de juros.

Inicialmente, o Fed previu três cortes nas taxas para 2024, mas as projeções atuais indicam apenas um. A data desse corte ainda é motivo de especulação e terá um impacto considerável nos mercados.

A semana começou com um apetite moderado por risco, ainda influenciado pelos dados de emprego recentes. O dólar manteve seu ímpeto ascendente frente a outras moedas principais, alcançando o nível de 105 no Índice Dólar (DXY).

Os dados econômicos desta semana, especialmente o IPC e a decisão do Fed, serão determinantes para a trajetória de curto prazo do dólar e fornecerão mais indícios sobre as futuras políticas monetárias do Fed.

A recuperação recente levou o DXY de volta ao seu canal de alta, sugerindo o fim da correção observada entre abril e maio. Notavelmente, a recuperação encontrou suporte exatamente no nível ideal de retração de Fibonacci de 61,8%.

Os dados e o sentimento do mercado desta semana são cruciais. Se o apetite por risco diminuir, o DXY pode atingir os níveis de 105,5, 105,85 e até 106,3.

Do ponto de vista técnico, a superação da resistência de maio pelo DXY reforça a perspectiva de alta. Contudo, em caso de recuo, o primeiro suporte a ser monitorado é o de 104,9.

Em um cenário de otimismo no mercado, a demanda por dólares pode cair. Nesse caso, um recuo para abaixo do suporte principal de 104 e para a região de 103,5 se torna possível.

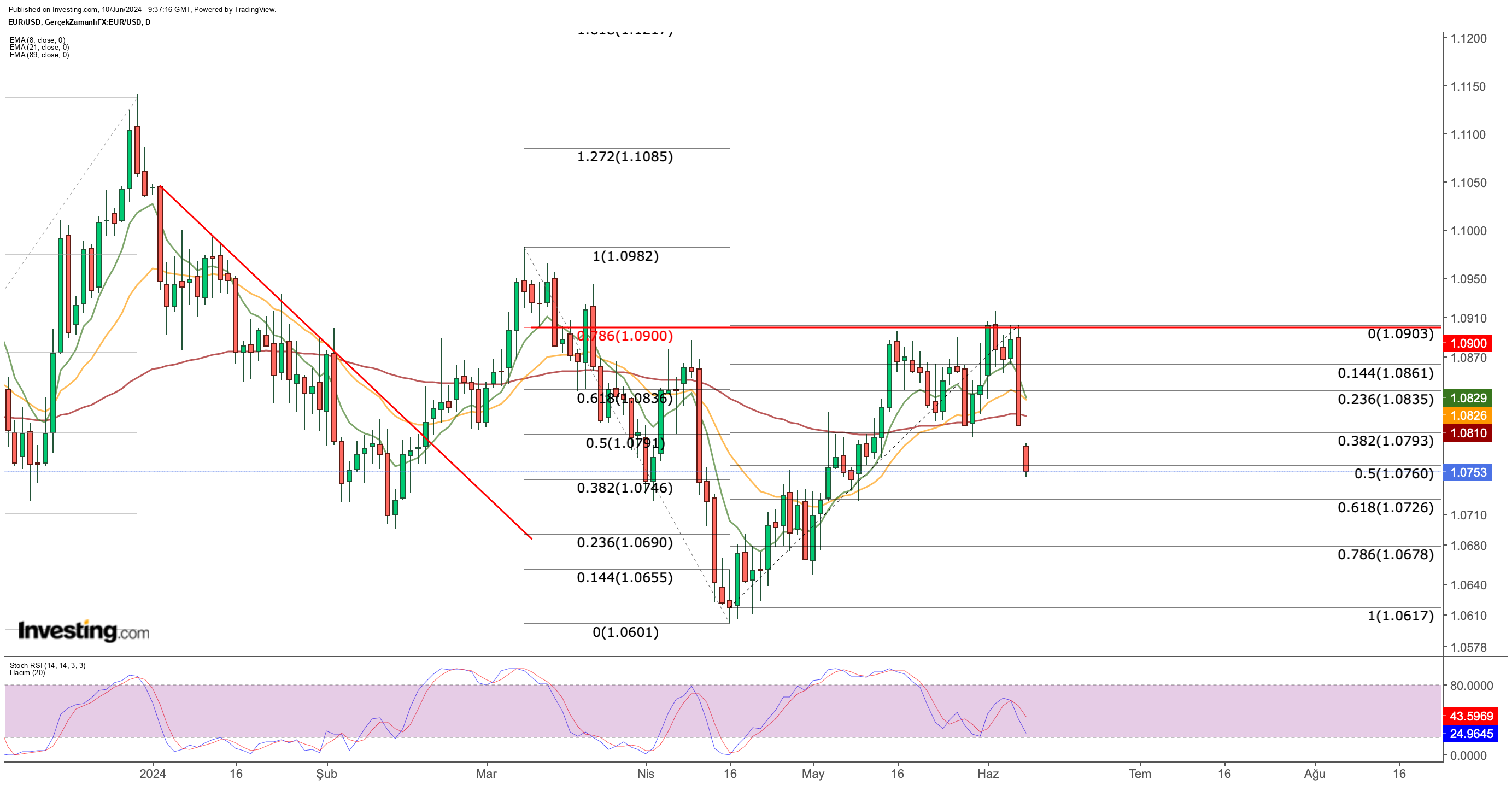

O euro cai com o aumento da demanda pelo dólar

A redução da taxa de juros na zona do euro não foi suficiente para impulsionar o par EUR/USD. A resistência em 1,09 se manteve, e a forte demanda pelo dólar, impulsionada pelos dados de sexta-feira, pressionou o par para a zona de 1,07.

A incerteza gerada pelas próximas eleições para o Parlamento Europeu e a decisão do presidente francês Macron de convocar eleições antecipadas também contribuiu para a pressão no mercado.

O EUR/USD iniciou a semana abaixo do suporte de 1,08. O próximo suporte crítico é 1,0725. Se esse nível for rompido, o par pode descer até 1,068 nesta semana. Com o teste recente das mínimas mensais, a perspectiva para o EUR/USD é predominantemente negativa.

Ouro busca suporte abaixo de US$2.300

O aumento da demanda pelo dólar fez o ouro cair abaixo do suporte de US$2.325, que se manteve desde o final de maio. O preço pausou brevemente em torno de US$2.290, um nível que anteriormente ofereceu suporte em abril.

O ouro está em tendência de baixa desde meados de maio. No entanto, uma possível reversão pode estar se formando em torno de um suporte mais robusto em US$2.260. Esse nível coincide com a Média Móvel Exponencial (MME) de três meses e com o nível de retração de Fibonacci de 38,2%, o que o torna uma linha de suporte tecnicamente significativa.

Embora a força contínua do dólar possa pressionar o ouro para abaixo de US$2.260, a emergência de compradores nesse nível pode indicar uma reversão. É interessante observar que o indicador RSI Estocástico no gráfico diário tem estado em território de sobrevenda por algum tempo. Se o ouro conseguir estabelecer um novo patamar acima de US$2.325, isso poderia sinalizar um movimento de alta.

***

TENHA MAIS CONFIANÇA PARA INVESTIR! Quer saber se uma ação pode subir ou se é boa pagadora de dividendos?

No InvestingPro, com poucos cliques você sabe tudo isso e ainda tem acesso a:

-

ProPicks: Estratégias que usam IA para selecionar ações explosivas.

-

Preço-justo: Saiba se uma ação está cara ou barata com base em seus fundamentos.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras.

-

Filtro avançado: Encontre as melhores ações com base em centenas de métricas.

-

Ideias: Descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

-

Dados de nível institucional: Monte suas próprias estratégias com ações de todo o mundo.

-

Navegação turbo: As páginas do Investing.com carregam mais rápido, sem anúncios.

APENAS 1O CUPONS DE DESCONTO! Aproveite o seu: use o cupom BRINVISTA e ganhe um desconto adicional na promoção de 1 ou 2 anos do Pro ou Pro+. Clique aqui e se surpreenda com o valor!