Olá, pessoal. Hoje dividirei com vocês duas estratégias extremamente simples e que performam muito bem. Uma delas eu já andei falando a respeito por aqui há tempos e a outra é novidade. Vocês irão se surpreender pela simplicidade e performance!

ESTRATÉGIA AÇÕES BRASIL E EUA

Para quem quer entrar na bolsa investindo em ações, eu sugiro pensar fortemente nesta primeira estratégia por ser bem diversificada, de baixo custo, de facílima implementação e com performance eficiente. A estratégia consiste em apenas dois ativos, que replicam a bolsa estadunidense e a bolsa brasileira. ETFs de índices bem diversificados são os candidatos naturais. Nos EUA, o índice indicado é o S&P500 enquanto no Brasil, o IBrX100 tem preferência em relação ao Ibovespa por ter historicamente mais papéis e, consequentemente, ser um pouco menos concentrado em bancos, Petrobras (BVMF:PETR4) e Vale (BVMF:VALE3).

O ETF BRAX11 é, atualmente, o único a seguir o IBrX 100 e conta com uma taxa de administração de apenas 0,20% ao ano. Atualmente, há quatro ETFs que seguem o mais famoso índice de ações da Bolsa de Nova Iorque (NYSE) e o IVVB11 (BVMF:IVVB11) foi o que mostrou melhor aderência (dentre outras características), sendo oferecido com uma taxa de administração de 0,23% ao ano.

A estratégia é extremamente simples e consiste sempre em iniciar o ano investindo nesses dois ETFs com a mesma quantia (em outras palavras, os pesos de início de ano são sempre 50%/50%). Em prol da simplicidade e referendado por análises diversas que fiz, a estratégia totalmente passiva ao longo do ano se mostra robusta e com performance mais do que adequada, de modo que haverá apenas um único rebalanceamento por ano, sempre ao final com o intuito de restabelecer os pesos 50/50% para cada um dos ETFs replicantes das bolsas estadunidense e brasileira. As vantagens dessa estratégia com ações podem ser resumidas conforme abaixo:

i. É de muito fácil implementação, pois basta você comprar os ETFs indicados e disponíveis na B3 (BVMF:B3SA3);

ii. É uma estratégia muito barata, pois ETFs têm taxas de administração bem menores do que fundos de investimento;

iii. Você precisa realizar as operações de rebalanceamento apenas uma única vez por ano;

iv. Você precisa apenas de duas transações na hora de rebalancear a carteira, reequilibrando-a para os mesmos montantes financeiros investidos em cada ETF (você sempre venderá uma fração do ETF que mais rentabilizou no ano e comprará aquele que menos rentabilizou);

v. Você terá uma carteira bastante diversificada, com um total de 600 papéis: 100 ações brasileiras e 500 ações negociadas na bolsa estadunidense;

vi. Você se beneficia do hedge natural que o dólar propicia quando a bolsa brasileira cai.

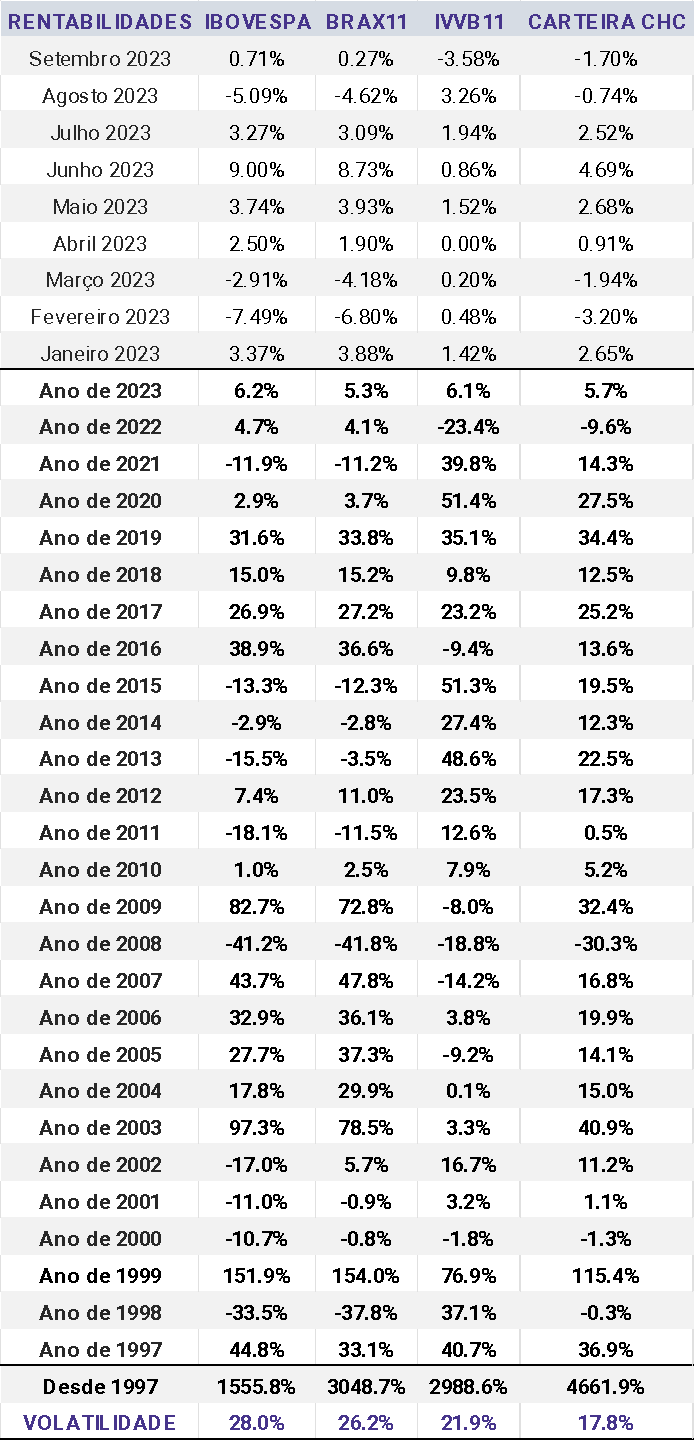

A tabela a seguir apresenta as rentabilidades mensais teóricas em 2023, bem como rentabilidades anuais e a rentabilidade total desde 1997 (como os dois ETFs foram lançados em 2010 e em 2014, compus ambas as séries até 1997 com os retornos dos respectivos índices). Note que a estratégia em tela consegue bater não apenas o Ibovespa (principal índice da B3) como também ambos os ETFs no histórico até 1997. Isso é fruto da diversificação e do rebalanceamento anual.

Em sua última linha, a tabela mostra volatilidades anualizadas, tendo estas sido calculadas como o desvio-padrão dos retornos mensais (desde 1997) multiplicado pela raiz quadrada de 12 meses: perceba que a nossa estratégia é a de menor risco, uma vez mais consequência da diversificação internacional. Note também que a nossa estratégia teve apenas quatro anos no negativo, a saber: 1998 (-0,32%), 2000 (-1,31%), 2008 (-30,31%) e 2022 (-9,63%). Em todos os outros anos, uma bolsa no negativo foi salva pela outra bolsa no positivo (ou, claro, ambas as bolsas fecharam o ano no positivo). Isso explica a menor volatilidade e a eficiência da estratégia.

ESTRATÉGIA RENDA FIXA E AÇÕES

A outra estratégia que gostaria de compartilhar com vocês envolve os mesmos ETFs das bolsas brasileira e estadunidense, porém com menor exposição e é destinado àqueles investidores que desejam pensar em suas carteiras não apenas de ações, mas também de renda fixa e livre de risco. A estratégia envolve os mesmos ETFs acima (com 50% de exposição total) e investimentos no CDI e em renda fixa protegida contra inflação (IPCA). Para a classe de renda fixa protegida contra inflação, o índice indicado é o IMA-B, da ANBIMA: há dois ETFs que seguem o IMA-B (IMAB11 (BVMF:IMAB11) e IMBB11) e este último foi o escolhido pela maior aderência e taxa de administração um pouco menor (0,20% ao ano).

A estratégia é extremamente simples e consiste sempre em iniciar o ano investindo no CDI e nos três ETFs com a mesma quantia (em outras palavras, os pesos de início de ano são sempre 25/25/25/25%). Novamente em prol da simplicidade e referendado por análises que realizei, a estratégia é totalmente passiva ao longo do ano, de modo que haverá apenas um único rebalanceamento por ano, sempre ao final com o intuito de restabelecer os pesos 25/25/25/25%.

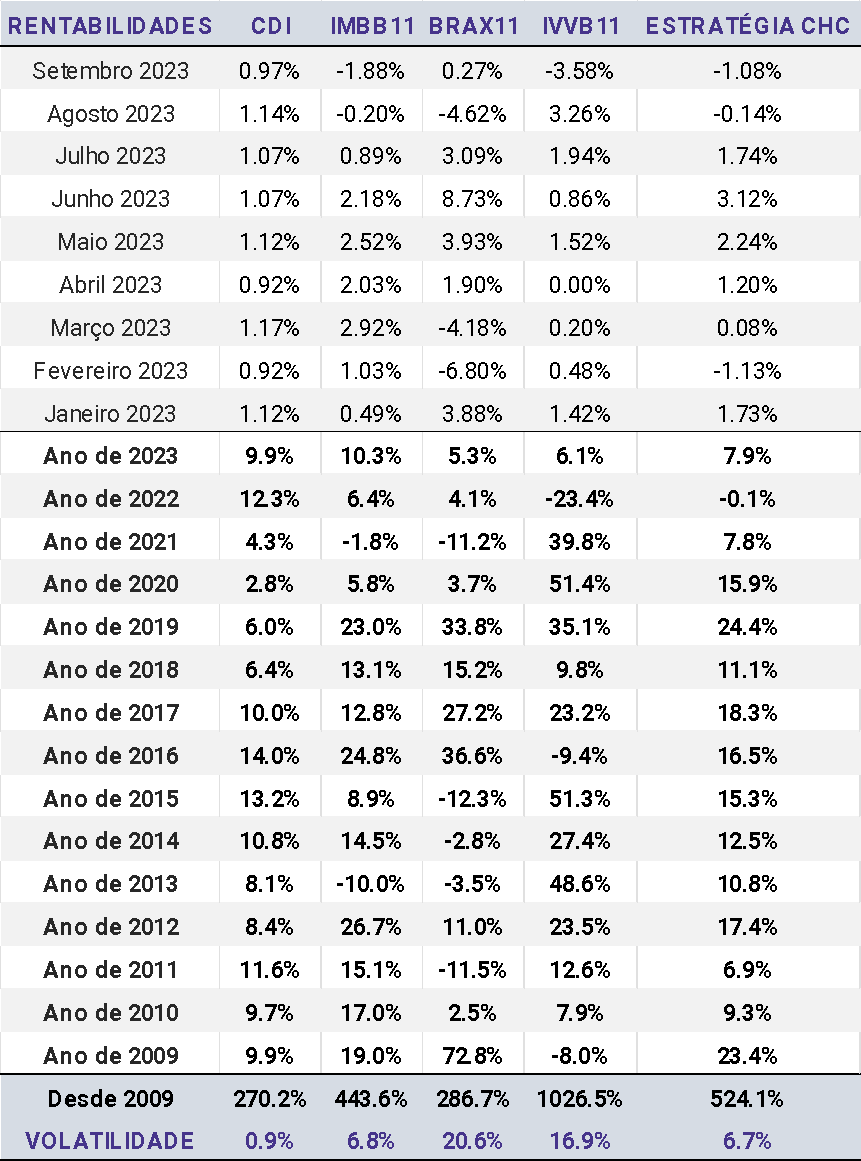

A tabela a seguir apresenta as rentabilidades mensais teóricas em 2023, bem como rentabilidades anuais e a rentabilidade total desde 2009 (com a mesma ressalva feita acima para a outra estratégia). Em sua última linha, a tabela mostra volatilidades anualizadas, tendo estas sido calculadas como o desvio-padrão dos retornos mensais (desde 2009) multiplicado pela raiz quadrada de 12 meses.

Perceba que a estratégia em tela obteve um prêmio de risco histórico bastante interessante por ser superior ao prêmio de risco do IMBB11 e com risco muito similar (ligeiramente menor até: 6,7% contra 6,8% ao ano). Salta novamente aos olhos o poder da diversificação, sendo destacado o fato de a estratégia ter apresentado apenas um único ano no negativo, e mesmo assim de apenas -0,13% em 2022: legal, não é mesmo?

Espero que tenham gostado. Muitos se perguntam como iniciar seus investimentos de risco de forma fácil, barata e com rentabilidade. Este artigo dá duas ideias exatamente para isso. Não deixe de comentar abaixo o que você achou! Ah, e para saber muito mais e acompanhar o meu trabalho, fica o convite para me seguir (@carlosheitorcampani) no Instagram, no LinkedIn e no Youtube.

Forte abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Treinamento e Consultoria. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.