- A recuperação do dólar foi interrompida na semana passada após a divulgação da ata do Fed.

- Nesta semana, a moeda americana está de olho nos principais dados sobre a inflação e o PIB. Se os dados forem favoráveis, o DXY pode se aproximar de 106.

- Use inteligência artificial e os melhores dados financeiros para apoiar suas decisões. Aproveite o cupom OFERTAPRO e descubra ações explosivas agora! Clique aqui.

A recente tendência de valorização do dólar foi interrompida na última semana, diante do relaxamento das expectativas de inflação, que impulsionou o apetite por risco e provocou a desvalorização da moeda americana.

Os operadores de mercado estão cada vez mais antecipando uma possível redução nas taxas de juros pelo Federal Reserve (Fed) ainda este ano. Atualmente, estima-se 50% de chance de redução em setembro, subindo para 63% em novembro e atingindo 82% em dezembro.

Esta semana, eventos significativos poderão afetar ainda mais essas expectativas. Os pronunciamentos dos membros do Fed e a publicação dos dados do PIB na quinta-feira serão essenciais para os investidores.

Além disso, o Índice de Preços PCE, um indicador crucial de inflação para o Fed, será meticulosamente analisado. No mês passado, o dólar se enfraqueceu após os dados do PCE indicarem uma desaceleração na elevação dos preços ao consumidor.

Caso o índice continue a cair este mês, o dólar poderá sofrer mais pressões. Por outro lado, declarações hawkish dos formuladores de política monetária poderão estabilizar a moeda.

No fim das contas, o Fed mantém o foco em controlar a inflação dentro de sua meta de 2%, e suas decisões continuarão a moldar tanto as perspectivas de mercado quanto a trajetória do dólar.

O índice do dólar (DXY) atualmente oscila entre suporte e resistência. Após uma forte alta, o índice retrocedeu em abril e maio, encontrando suporte próximo a 104.

Essa correção pode ser interpretada como uma pausa natural após um significativo aumento. O DXY se recuperou ao longo da semana passada, mas apresentou leve queda após a divulgação de dados no último dia de negociação.

Os indicadores econômicos desta semana serão cruciais para definir a direção do DXY. Dados acima do esperado sobre crescimento (taxa de crescimento do PIB) e despesas de consumo pessoal (PCE) poderiam elevar o índice acima de 105.

Uma ultrapassagem desse nível poderia indicar a continuação da valorização, alcançando potencialmente 106 no curto prazo, o que diminuiria o apetite por risco e intensificaria a saída de ativos de risco e moedas de baixo rendimento.

Por outro lado, fechamentos diários abaixo de 104,5, aliados a declarações dovish dos formuladores de políticas ou a dados econômicos mais fracos que o esperado, poderiam precipitar uma nova queda do DXY. Atualmente, o índice se encontra em uma fase de observação e espera.

Os dados de inflação desta semana da Alemanha e da zona do euro serão determinantes para ver se a Europa iniciará um ciclo de redução das taxas de juro.

Declarações recentes de autoridades do Banco Central Europeu (BCE), incluindo Joachim Nagel, destacam uma abordagem cautelosa, apesar das expectativas do mercado de uma redução nas taxas já em junho.

Embora reconhecendo o sentimento atual, Nagel reiterou a importância de o banco se basear na análise dos dados e na incerteza das perspectivas econômicas globais.

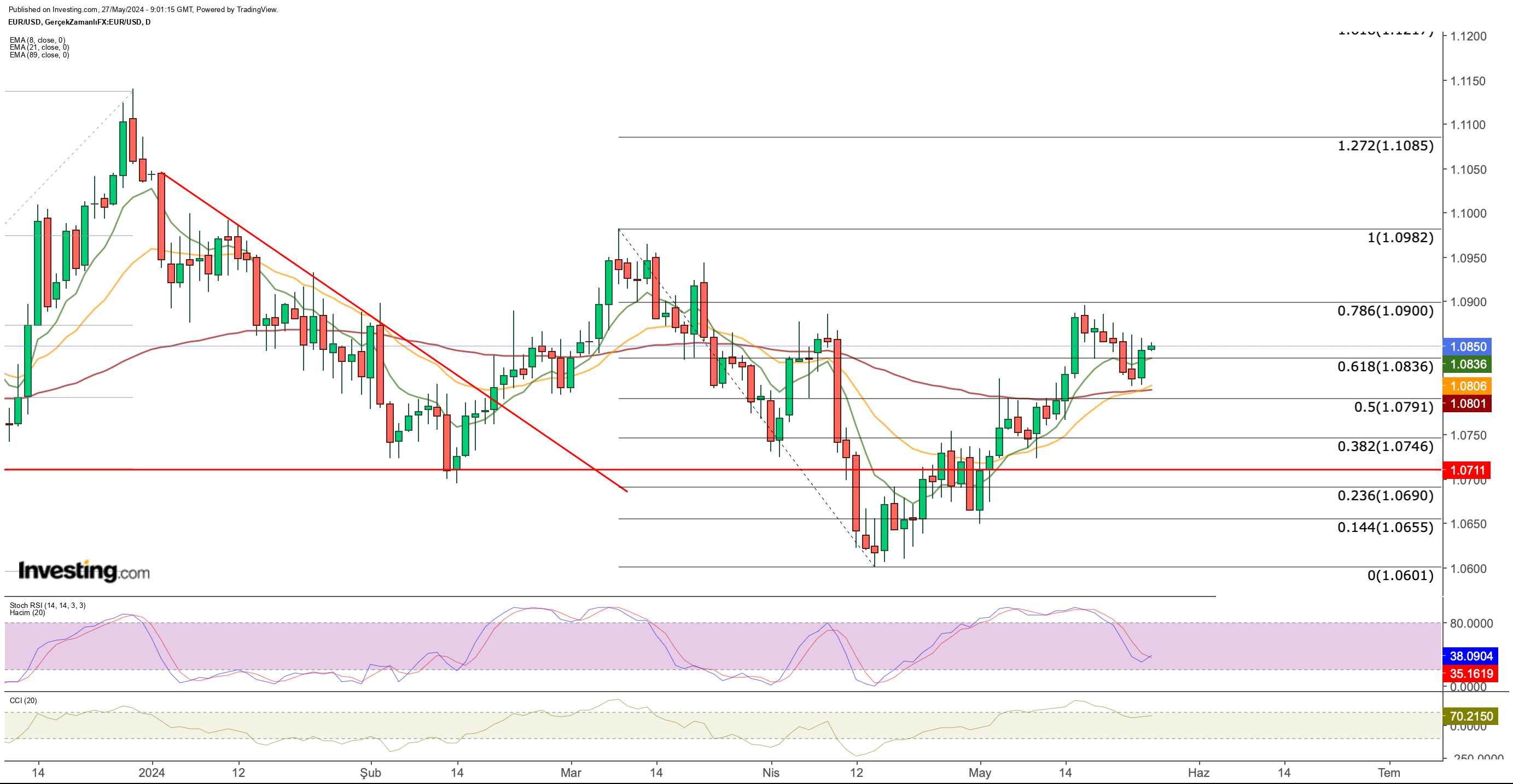

Diante desses desenvolvimentos, a taxa de câmbio do EUR/USD está sendo atentamente monitorada. A valorização do euro diante do dólar estagnou em 1,09 na semana passada, mas a depreciação da moeda americana na sexta-feira reduziu a desvalorização para 1,08.

Tecnicamente, 1,08 serve como um suporte de curto prazo para o euro. Um fechamento semanal acima de 1,09 poderia indicar uma possível continuação da tendência ascendente.

De forma encorajadora, as médias móveis exponenciais (MME) de curto e médio prazo no gráfico do EUR/USD apresentam uma tendência positiva, posicionando-se acima de 1,09. Além disso, o indicador IFR diário aponta para uma potencial recuperação sem chegar ao território de sobrevenda. Contudo, ultrapassar a resistência de 1,09 é essencial para que esses indicadores técnicos se fortaleçam.

Apesar das perspectivas de valorização do euro, a diferença significativa nos rendimentos entre a zona do euro e os EUA permanece como um desafio considerável. Com a maior probabilidade de um corte nas taxas de juro na zona do euro comparativamente aos EUA, os investidores podem ser atraídos pelos ativos americanos, que prometem retornos superiores. Portanto, os dados econômicos dos EUA poderão ter um impacto decisivo sobre a taxa de câmbio EUR/USD.

Ouro: Correção temporária ou mudança de tendência?

Os preços do ouro passaram por uma montanha-russa na última semana, com volatilidade acentuada. Após atingir um pico de US$ 2.450 no início da semana, o ouro sofreu uma queda de quase 5% ao fechar. Esse movimento adverso foi influenciado pelo fortalecimento do dólar e pela redução do apetite por risco, além das preocupações com a inflação expressas nas atas do FOMC.

No entanto, alguns analistas consideram essa queda como uma correção passageira. A diminuição das expectativas de inflação, a possibilidade de cortes nas taxas de juros pelo Fed ainda este ano e a forte demanda contínua dos bancos centrais pelo ouro são vistos como suportes para uma perspectiva otimista a longo prazo.

Tecnicamente, o ouro conseguiu manter-se acima dos principais níveis de suporte durante esta retração, o que sugere um indicativo positivo para a continuação da tendência de alta. A faixa de US$ 2.350 a US$ 2.370 é vista como a primeira zona de resistência a monitorar, enquanto o suporte crítico está situado entre US$ 2.300 e US$ 2.325. Os movimentos de preços desta semana, juntamente com quaisquer novos dados econômicos divulgados, serão cruciais para determinar a trajetória futura do ouro.

***

PARE DE INVESTIR NO ESCURO! Quer saber se uma ação pode subir ou se é boa pagadora de dividendos?

No InvestingPro, com poucos cliques você sabe tudo isso e ainda tem acesso a:

-

ProPicks: Estratégias que usam IA para selecionar ações explosivas.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras.

-

Filtro avançado de ações: Encontre as melhores ações com base em centenas de métricas.

-

Ideias: Saiba como os maiores gestores do mundo estão posicionados e copie suas estratégias.

-

Navegação turbo: As páginas do Investing.com carregam mais rápido, sem anúncios.

-

Dados financeiros de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

Invista com confiança! Use o cupom BRINVISTA e ganhe um desconto adicional na promoção de 1 ou 2 anos do Pro ou Pro+. Mas essa condição é por tempo limitado! Clique aqui e garanta seu preço especial agora!