- Pode ser que não ocorra uma recessão em 2023, mas apenas um período de crescimento mais lento.

- Isso permitirá que o Fed mantenha o aperto das condições financeiras.

- Isso significa também que o dólar ganhará força, as taxas das treasuries subirão e as ações ficarão estagnadas.

O grande tema do final de 2022 foi a expectativa de uma recessão para 2023. Ainda que esse seja o caso, é difícil encontrar qualquer evidência objetiva de que já esteja ocorrendo, apesar de alguns dados esparsos. O PIB do 3º tri foi revisado para cima recentemente, e o indicador GDPNow, do Fed de Atlanta, sugere que haverá um sólido crescimento no 4º tri.

Pode ser que haja uma recessão em 2023, mas, neste momento, tudo leva a crer que estamos entrando em um período de estagnação, em que o crescimento desacelera, com uma inflação mais aderente e acima da meta do Fed. Isso provavelmente fará com que o banco central americano mantenha as projeções econômicas de dezembro do Comitê Federal de Mercado Aberto, órgão responsável pela política monetária dos EUA. Isso fará com que as taxas das treasuries fiquem mais altas por mais tempo, restringindo as condições financeiras.

Caso esse cenário se concretize, a moeda americana deve ganhar vigor, gerando problemas para as ações em 2023.

Isso não significa que o Índice Dólar atingirá novas máximas, na medida em que o Banco do Japão parece disposto a adotar uma postura monetária mais rígida, o que ajudará a fortalecer o iene. Contudo, não se espera que o dólar afunde contra as principais divisas, como muitos investidores parecem acreditar.

Dólar mais forte

No curto prazo, o Índice Dólar está tentando formar um fundo entre 103,70 e 106, sendo que o indicador técnico IFR está virando para cima. Isso sugere que o movimento mais provável para o dólar é um reteste da região dos 110 nas próximas semanas.

Maior retorno das treasuries

Assim como a moeda americana, a taxa do título de 10 anos dos EUA não precisa registrar uma nova máxima para provocar um aperto nas condições financeiras. Basta que volte para a região de máximas e fique por lá. Da mesma forma que o dólar, a taxa de 10 anos parece estar rompendo um padrão altista de cunha descendente, indicando que o rendimento do título fará o movimento indicado.

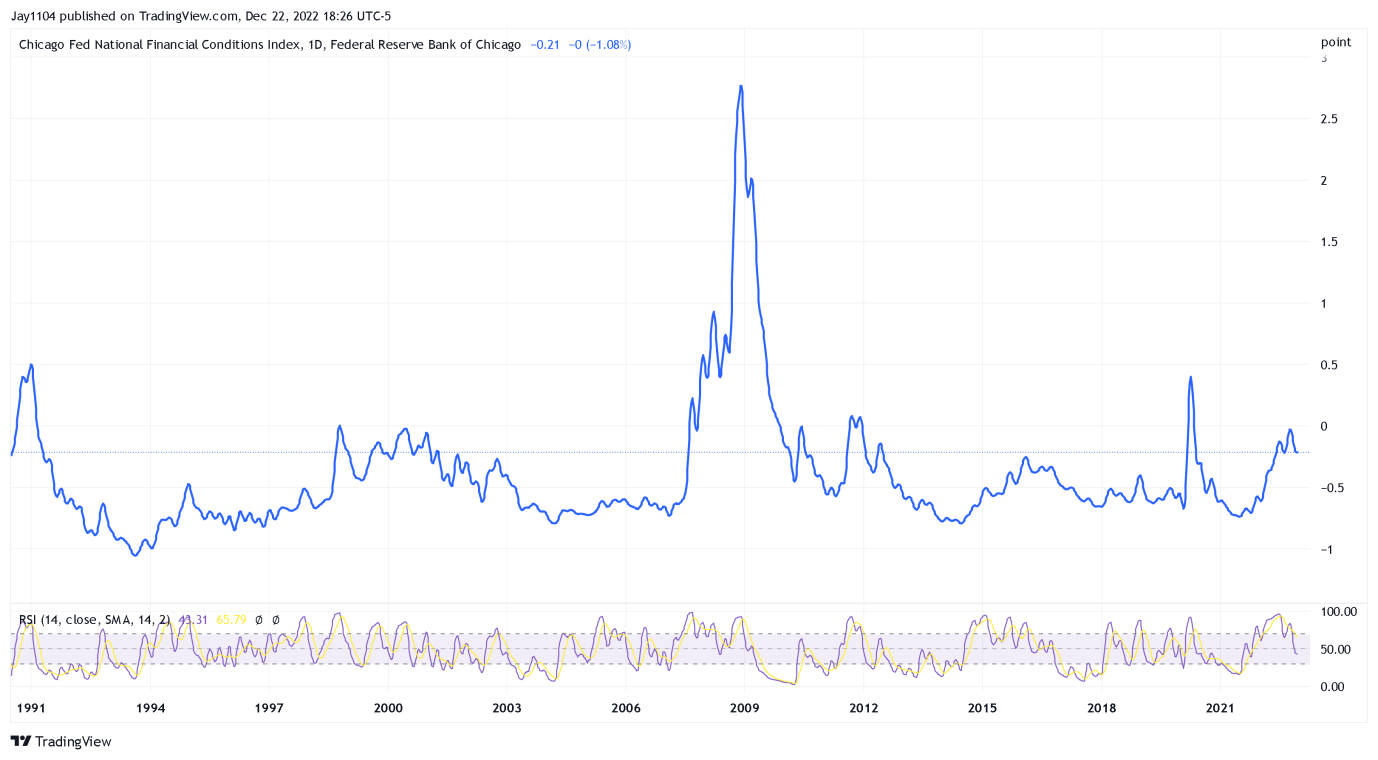

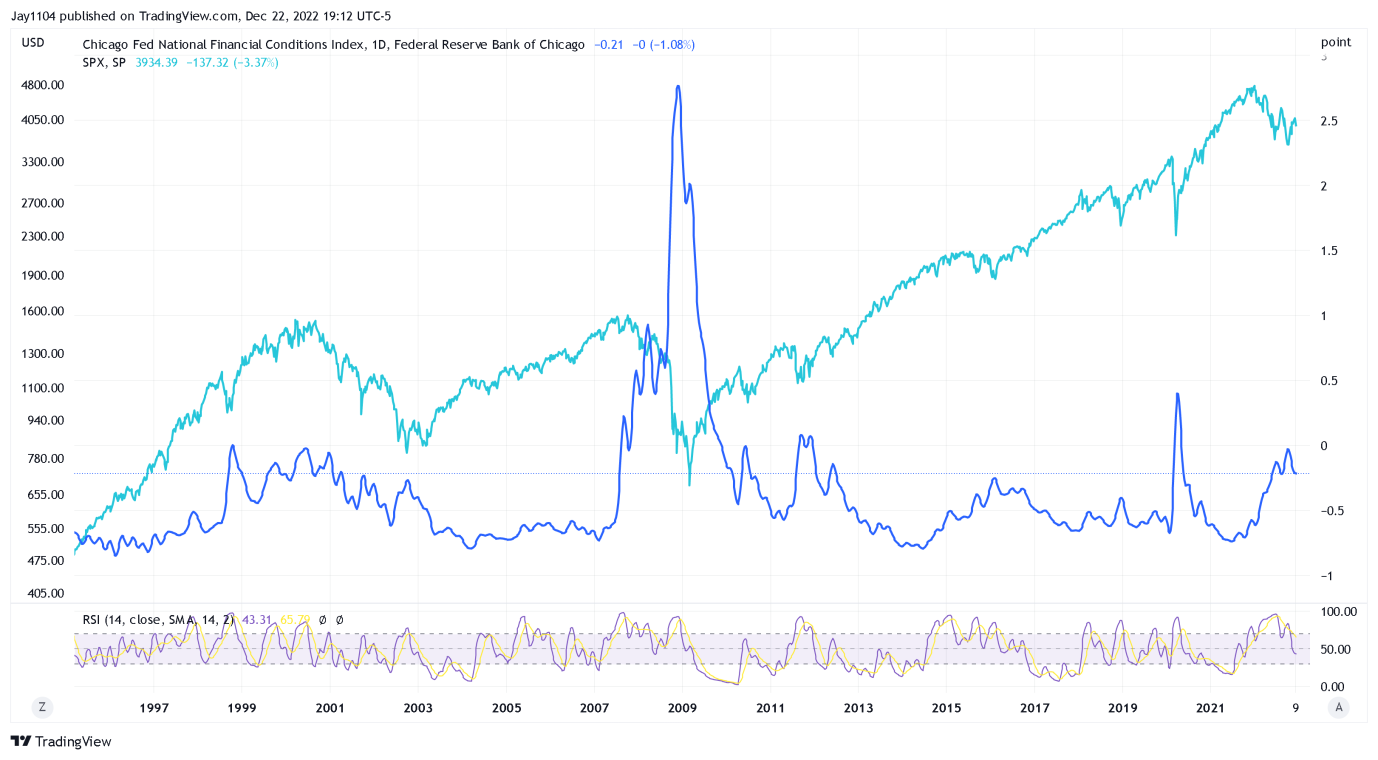

O dólar mais forte e as taxas mais elevadas serão fundamentais para restringir as condições financeiras, que tiveram uma flexibilização desde a primeira quinzena de outubro, diante do enfraquecimento da moeda americana e da queda das taxas.

Ações estagnadas

A parte final da equação será o mercado acionário que, devido ao aperto das condições financeiras, não deve voltar a empreender um rali. Isso, contudo, não significa que as ações precisem necessariamente cair, mas apenas que sua valorização, se ocorrer, não será significativa nesse cenário. Se as ações subirem, ajudarão a flexibilizar as condições financeiras, razão pela qual acredito que o movimento mais provável do mercado acionário é de queda ou lateralização. A outra questão a ser considerada pelos investidores é que, se as condições financeiras permanecerem restritas, como se pretende, devem desacelerar o crescimento econômico em 2023, prejudicando os resultados das empresas.

Isso, de forma geral, fará com que o cenário para 2023 seja ainda mais complexo para investir do que o deste ano, na medida em que a economia americana deve se aproximar da fase de crescimento zero e flertar com uma recessão, como muitos preveem.