O discurso do presidente do Federal Reserve, Jerome Powell, no simpósio econômico de Jackson Hole não trouxe muitas surpresas, mas escondeu a verdade sobre a origem da inflação. O que mais chamou a atenção foi o seu erro ao avaliar o efeito das políticas fiscais e monetárias no longo prazo.

Foi assim que o chefe do banco central americano explicou as causas da inflação:

“A inflação atual começou com o choque entre uma forte demanda e uma oferta bastante limitada pela pandemia. Quando o Comitê Federal de Mercado Aberto elevou a taxa básica de juros em março de 2022, já estava claro que, para baixar a inflação, seria preciso tanto resolver as distorções inéditas na demanda e na oferta causadas pela pandemia, quanto apertar a nossa política monetária. Isso teria o efeito de diminuir o crescimento da demanda agregada, dando tempo para a oferta se ajustar. Embora essas duas forças estejam agora atuando juntas para reduzir a inflação, o processo ainda está longe de terminar, mesmo considerando os dados recentes mais favoráveis.”

O que faltou explicar foram as causas por trás do “choque entre uma forte demanda e uma oferta bastante limitada pela pandemia”. Talvez ele tenha feito isso de propósito para não culpar as autoridades governamentais ou até a si mesmo. Mas isso esconde o impacto das ações tomadas, que criaram o problema.

O Federal Reserve (Fed), o governo e a mídia costumam culpar vários agentes pela inflação - desde corporações gananciosas até indivíduos - mas a raiz do problema é, e sempre foi, de natureza econômica básica.

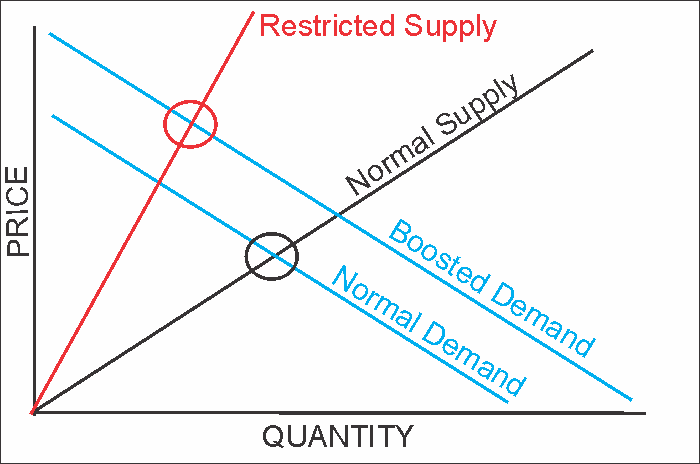

Economia básica

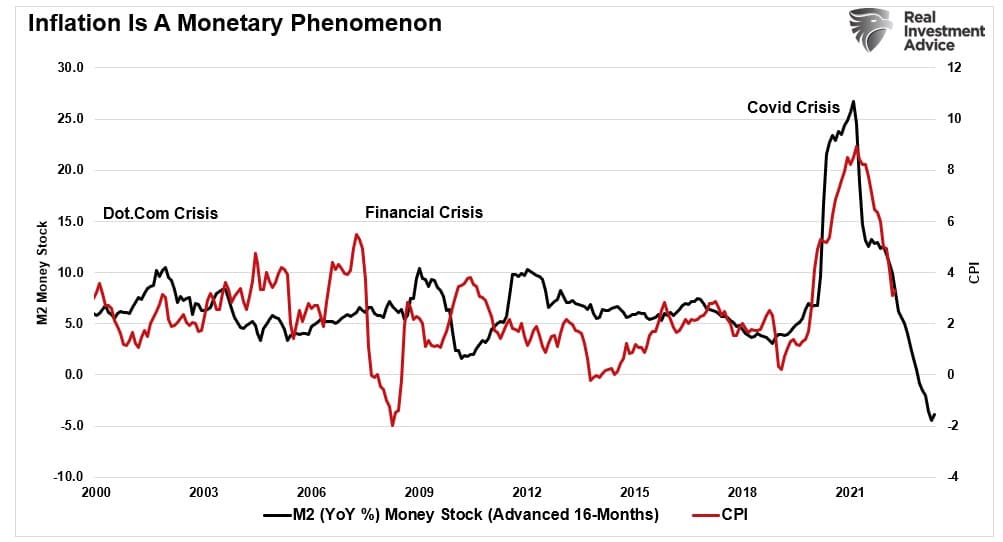

Como afirmava Milton Friedman, as corporações não são a causa da inflação; os governos criam inflação ao imprimir dinheiro. Isso ficou muito claro durante as grandes intervenções do governo em 2020 e 2021. Essas decisões políticas resultaram em várias rodadas de auxílios emergenciais às famílias. Mas esses recursos acabaram acentuando a demanda, ao mesmo tempo em que a economia estava fechada, limitando a oferta de bens.

Essa situação econômica é ensinada em qualquer curso básico de economia. E, como era de se esperar, a inflação é uma consequência quando a oferta é limitada e a demanda aumenta por causa dos cheques de “estímulo”.

-

Quem teve o poder de parar a economia e confinar todos em casas com uma campanha baseada no medo? Foi a guerra, as corporações ou o governo?

-

Quem depois enviou trilhões em cheques de estímulo diretamente para as contas das pessoas para serem gastos quando não havia produção disponível? Foram as corporações? A Rússia? Ou o governo?

-

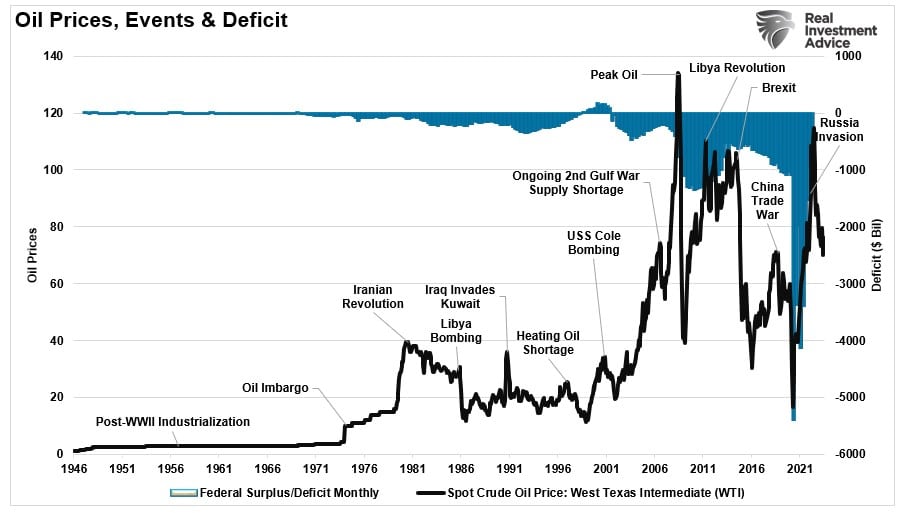

Quem apoiou a emissão de trilhões em dívidas para financiar esses cheques de estímulo e manter as taxas de juros controladas? Foi o Federal Reserve? A Rússia? Ou as corporações?

-

Foram as corporações que suspenderam os pagamentos de empréstimos estudantis, aluguel e hipotecas, dando às pessoas mais dinheiro para gastar? Ou foi o governo?

O aumento rápido da inflação teve muito menos a ver com a guerra ou grandes corporações explorando os consumidores, e muito mais a ver com as ações do Federal Reserve e do governo. Trata-se apenas da consequência econômica de “excesso de dinheiro em busca de poucos produtos”.

Infelizmente, Powell está colocando a culpa no lugar errado.

A guerra com a Ucrânia não é o fator principal

“Os efeitos da guerra da Rússia contra a Ucrânia têm sido um dos principais fatores que influenciam as mudanças na inflação global desde o início de 2022. A inflação ao consumidor é a que afeta mais diretamente as famílias e as empresas, portanto, a sua queda é uma notícia muito positiva. No entanto, os preços de alimentos e energia são influenciados por fatores internacionais voláteis e podem oferecer um sinal enganoso sobre a direção futura dos preços."

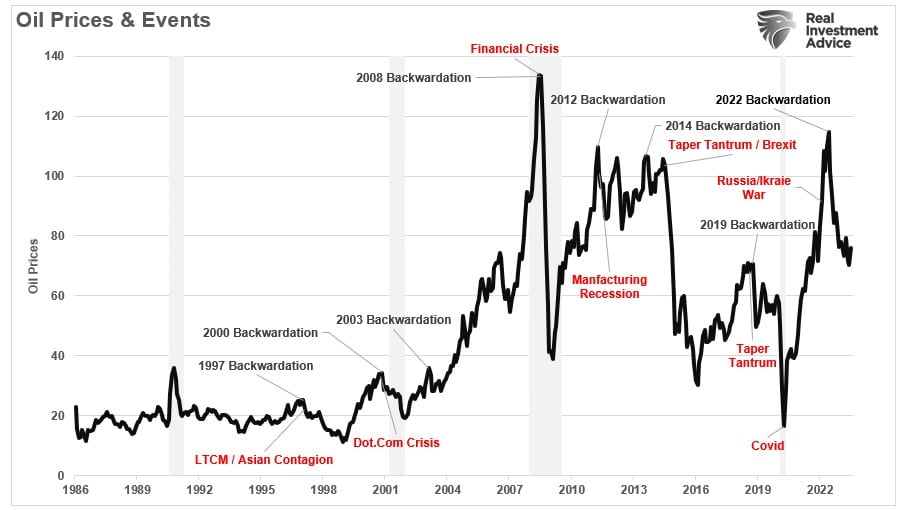

Embora o conflito entre Rússia e Ucrânia certamente não tenha contribuído para a situação, ele não exerceu tanto impacto nas pressões inflacionárias como sugerido por Powell.

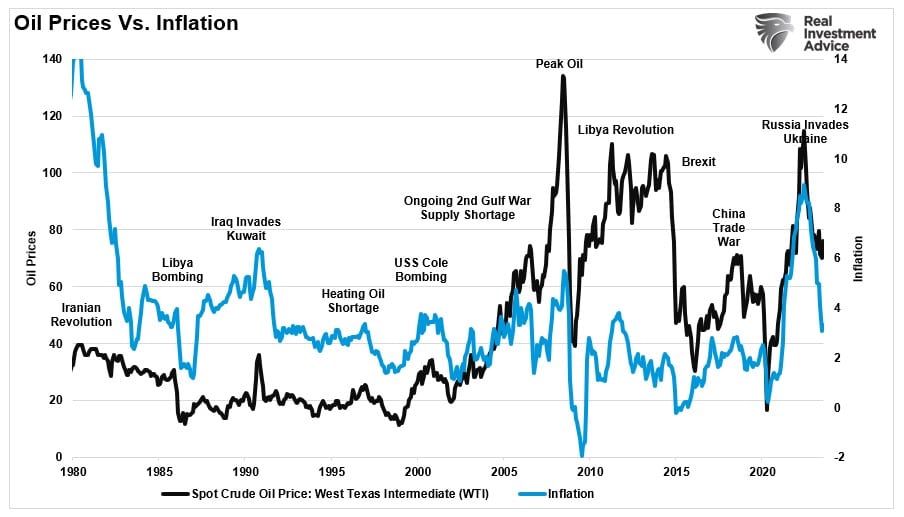

Primeiramente, como o próprio presidente do Fed mencionou, “vou focar no núcleo da inflação medida pelo PCE, que exclui os componentes de alimentos e energia.” Além disso, o aumento dos preços da energia foi parcialmente resultado do conflito e da restrição à oferta de petróleo russo, mas os preços já estavam em alta desde o colapso provocado pela covid, enquanto o mundo voltava gradativamente às atividades.

De fato, desde o pico do backwardation em 2022, os preços do petróleo vêm declinando consistentemente, reduzindo o impacto inflacionário sobre as famílias nos EUA. Isso também é resultado da absorção dos US$ 5 trilhões em gastos deficitários destinados a enviar cheques para famílias, o que criou uma demanda desproporcional por petróleo durante um período de paralisação na produção.

É correto afirmar que a redução da inflação é vantajosa para as famílias. No entanto, usar o conflito entre Rússia e Ucrânia como explicação para as pressões de preço é bastante questionável. Dado que os preços do petróleo têm correlação estreita com a trajetória geral da inflação, apesar de serem uma parcela relativamente pequena do cálculo total, isso sugere que os efeitos refletem em maior medida as ações do Federal Reserve e do governo americano desde 2020.

O fator mais significativo para a queda da inflação é a reversão do grande estímulo monetário e apoio injetados na economia. Como Powell mencionou:

“Embora o desmantelamento adicional das distorções relacionadas à pandemia deva continuar exercendo alguma pressão de baixa sobre a inflação, a política monetária restritiva provavelmente terá um papel cada vez mais crucial. Fazer a inflação convergir de forma sustentável para a meta de 2 por cento exigirá um período de crescimento econômico abaixo da média e alguma flexibilização nas condições do mercado de trabalho.”

A problemática dessa afirmação reside na falta de reconhecimento da verdadeira causa da inflação, o que pode levar o Federal Reserve a ficar atrás da curva quando ocorrerem rupturas.

Ações tardias custam caro

Como destacado por Powell em seu discurso:

"Além dessas fontes tradicionais de incerteza de política, as distorções de oferta e demanda únicas deste ciclo criam complicações adicionais através de seus impactos na inflação e na dinâmica do mercado de trabalho.

Essas incertezas, tanto antigas quanto novas, dificultam nossa tarefa de equilibrar o risco de apertar a política monetária excessivamente contra o risco de apertar muito pouco. Agir de forma insuficiente pode permitir que a inflação acima da meta se consolide e eventualmente exija uma política monetária que remova uma inflação mais persistente da economia, a um alto custo para o emprego. Agir em excesso também pode prejudicar desnecessariamente a economia.

Sem identificar corretamente os verdadeiros responsáveis pelo atual surto de inflação, o risco de agir em excesso ou em insuficiência se eleva. Em termos simples, mirar no alvo errado reduz drasticamente as chances de sucesso.

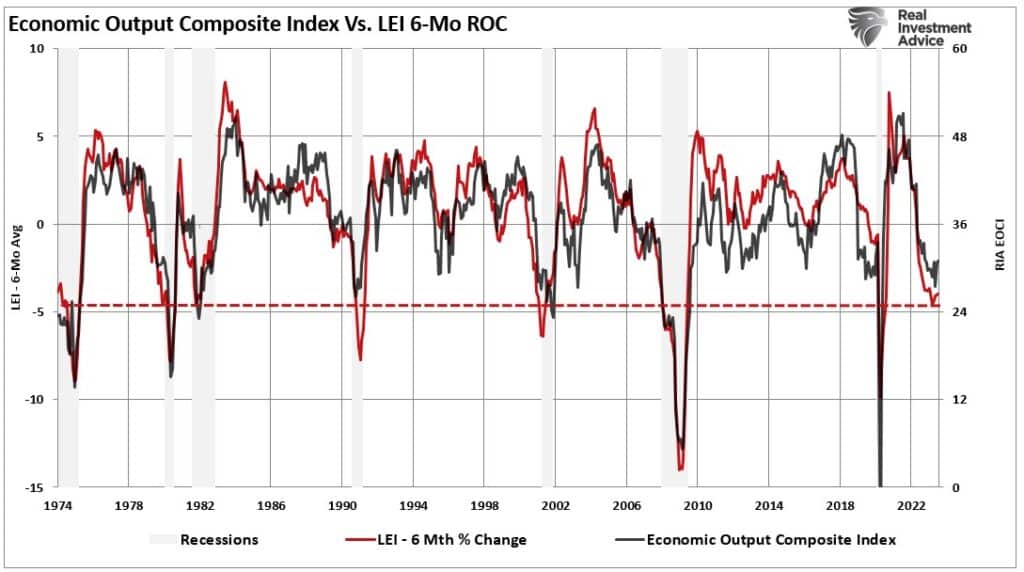

O dilema é que a política monetária já se encontra em um nível bastante restritivo. Diante da inflação, do aumento expressivo das taxas de juros de curto e longo prazo e do efeito chicote, o crescimento econômico tende a perder fôlego à medida que o “efeito retardado” se fizer sentir. Essa tendência já se evidencia em vários indicadores econômicos. Nossos índices econômicos compostos em tempo real e a taxa de variação semestral do Índice Econômico Líder corroboram essa tendência.

Embora Powell provavelmente tenha plena consciência das causas reais da inflação, ele não pode contrariar o atual governo. Conforme já destacado por Ian Shepherdson, a questão em jogo é mais sobre gerenciar o sentimento.

“As autoridades monetárias estão cientes de que o comportamento da inflação, especialmente a taxa básica, para o restante deste ano permanece insensível às decisões sobre as taxas de juros. A política monetária opera com defasagens temporais. No entanto, o Federal Reserve tem diferentes stakeholders além de economistas monetários; eles precisam tranquilizar as preocupações inflacionárias do público, dos mercados e dos políticos. Isso significa que não têm outra escolha senão adotar uma postura tão austera quanto possível, uma vez que parte de sua função é ancorar as expectativas inflacionárias.”

Como também discutimos anteriormente:

“O ‘paradoxo da estabilidade/instabilidade’ pressupõe que todos os agentes são racionais, o que implica evitar a destruição total. Em outras palavras, todos os agentes agirão racionalmente e ninguém acionará ‘o grande botão vermelho’.”

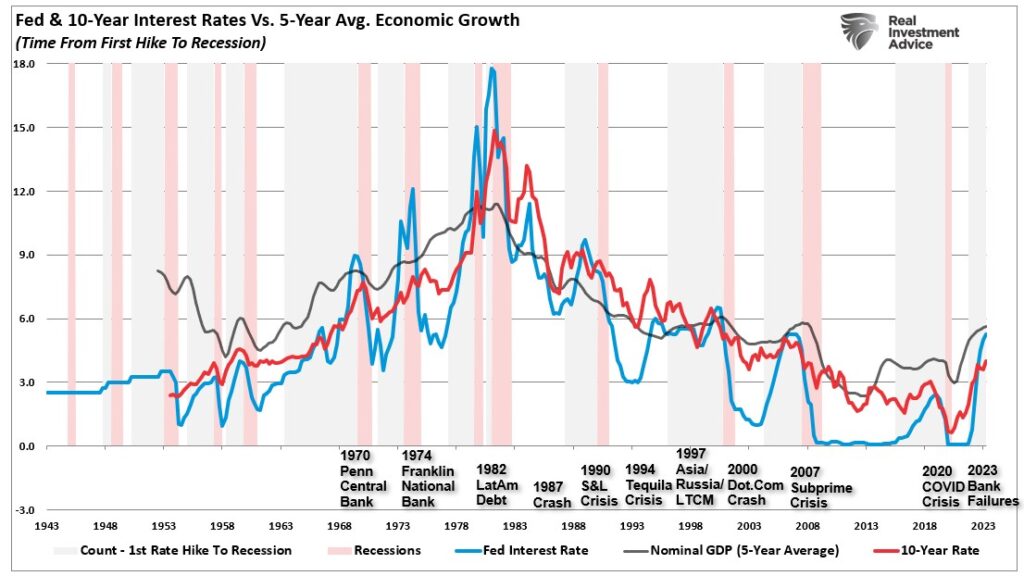

Com os consumidores sofrendo os impactos das taxas de juros em alta, dos critérios mais rigorosos para concessão de crédito e das taxas de crescimento econômico mais baixas, o risco de uma ação excessivamente agressiva está em alta. Desde 1980, o cenário financeiro tem sido marcado por equívocos na política monetária.

É possível que o Fed realize um “pouso suave” na economia? Sempre existe essa possibilidade. No entanto, até mesmo Jerome Powell reconhece que alcançar tal feito pode ser mais difícil do que muitos imaginam.

“Como ocorre com frequência, estamos navegando com base nas estrelas de um céu nublado.”

O desafio para “Powell & Cia.” é que ocultar intencionalmente a verdade sobre as causas da inflação é uma coisa. Porém, se ele realmente acreditar que a inflação é decorrente de atividades econômicas orgânicas, é provável que acabe provocando a próxima recessão.