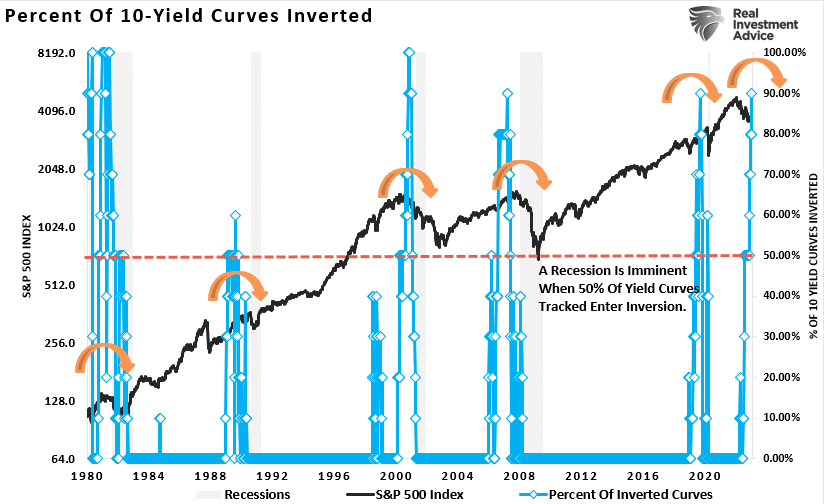

Recentemente, discutimos nesta coluna os sinais de recessão nos EUA, de acordo com a Federação Nacional de Empresas Independentes (NFIB), bem como a inversão na curva de juros.

“Assim como em 2019, podemos ver os mesmos sinais de recessão, segundo a NFIB, combinando-se novamente com uma alta porcentagem de inversões na curva de juros. A cada dez spreads de juros que rastreamos, 90% estão investidos”.

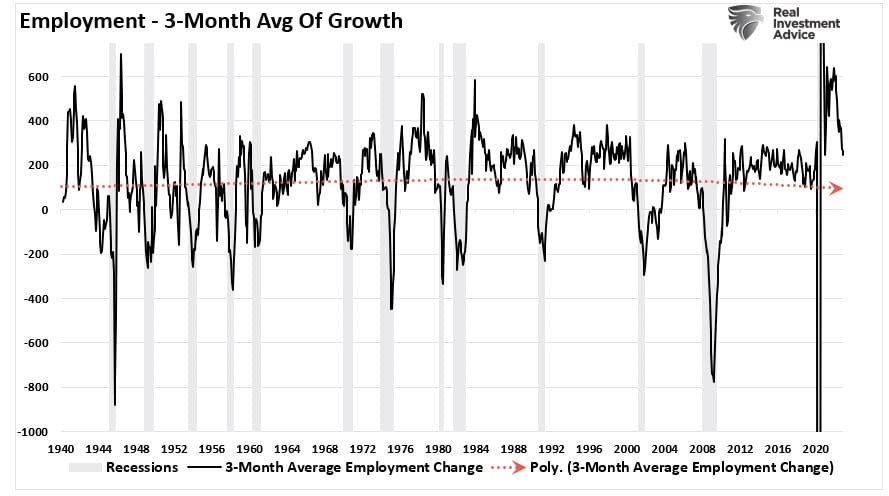

Como ressaltei, vários analistas sugerem que a economia americana pode ter um “pouso suave” ou ainda evitar uma recessão, principalmente devido à contínua robustez dos relatórios mensais de emprego.

Embora os números do mercado de trabalho permaneçam fortes, o rápido declínio do crescimento já é um sinal de recessão. Como afirmamos anteriormente, a tendência dos dados é muito mais importante do que o número mensal.

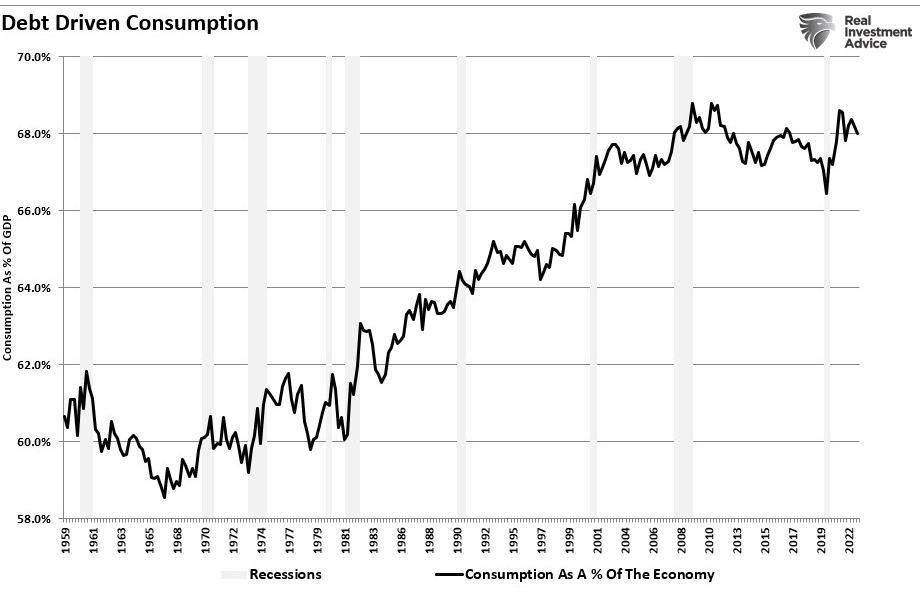

O emprego é um fator crítico na equação de recessão, na medida em que a economia dos EUA é composta por cerca de 68% de gastos com consumo pessoal.

Em outras palavras, o que as pessoas compram e usam diariamente promove a atividade econômica. Também corresponde à maior parte da receita e dos lucros das empresas.

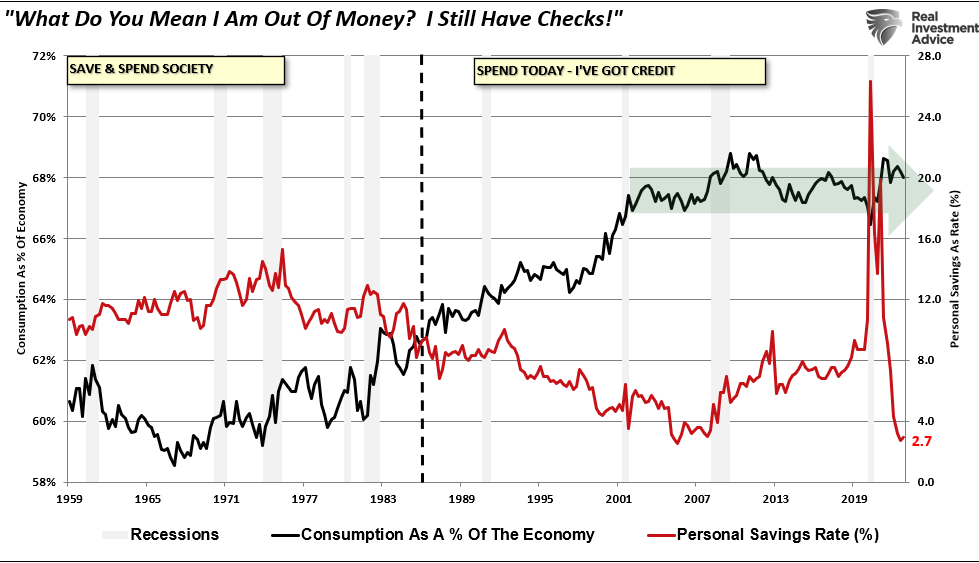

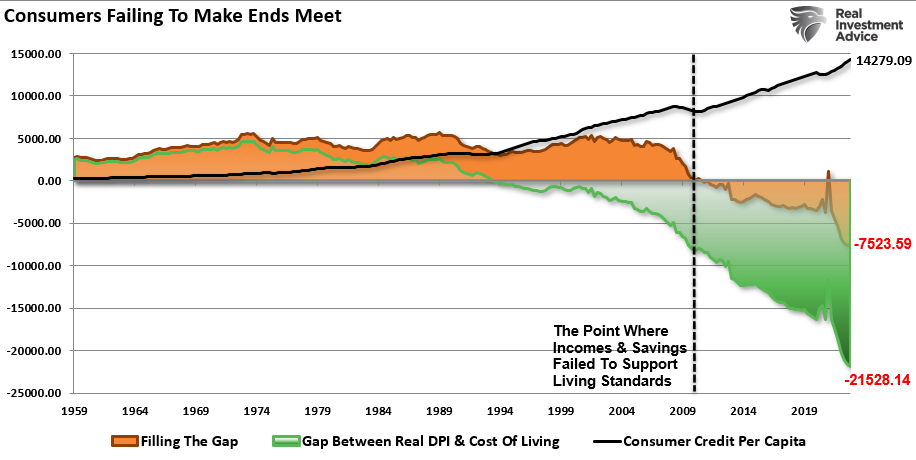

A enorme diminuição da poupança e o endividamento maior no cartão de crédito respaldaram a disparada do consumo nos EUA. No entanto, desde a virada do século, o consumo desacelerou, juntamente com o crescimento econômico.

Um sinal importante de recessão advém do grande aumento de poupança, proporcionado pelos auxílios emergenciais.

Esse impulso sofreu uma reversão completa, haja vista que os consumidores estão enfrentando dificuldades para pagar suas contas. Atualmente, quase 40% dos americanos estão tendo problemas para pagar as contas e quase 57% deles não conseguem arcar com uma emergência de US$ 1.000.

“68% das pessoas estão preocupadas pelo fato de não conseguirem cobrir arcar com suas despesas por apenas um mês se perdessem sua principal fonte de renda. E quando isso acontece, a maioria (57%) dos adultos norte-americanos não consegue arcar com uma despesa emergencial de US$ 1.000.

Divididos por geração, a geração Z (85%) e os Millennials (79%) apresentam uma tendência maior em se preocupar com gastos emergenciais.

Não é de surpreender que seja assim, ao levarmos em consideração a atual lacuna entre o custo de vida ajustado pela inflação e o diferencial entre renda e poupança. Atualmente, é necessário mais de US$ 7.500 de dívida anualmente para preencher a “lacuna”.

É por isso que quase 75% das famílias de renda média estão enfrentando dificuldades pelo impacto da inflação, de acordo com uma reportagem da CNBC.

“Quase três quartos, ou 72%, das famílias de renda média dizem que sua renda está ficando abaixo do custo de vida, em comparação com 68% há um ano, de acordo com um relatório da Primerica, com base em uma pesquisa de domicílios com renda entre US$ 30.000 e US$ 100.000. Uma parcela semelhante, 74%, afirmou que não consegue economizar para o futuro, em comparação com 66% há um ano.”

O sinal de recessão dos cartões de crédito

Certamente não se deve ignorar o sinal de “recessão” dos consumidores, dada a sua contribuição para o crescimento econômico. No entanto, o risco de uma recessão mais profunda aumenta à medida que o Federal Reserve segue elevando as taxas de juros.

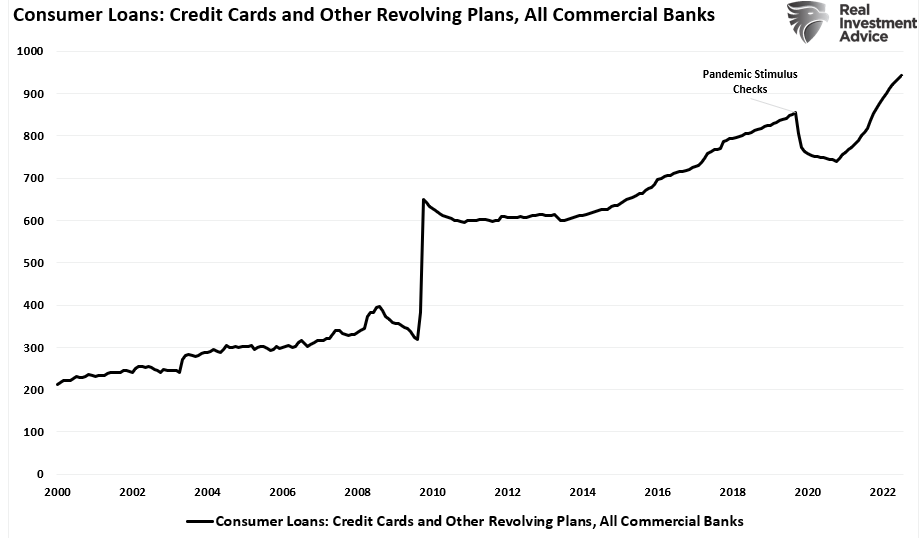

Os cartões de crédito não são mais apenas para itens de luxo e de viagens. Para muitos americanos, eles agora fazem toda a diferença na sua capacidade de comprar alimentos e gasolina.

Como mostrado acima, desde 2000, houve uma estagnação do consumo como porcentagem do crescimento econômico. No entanto, as famílias continuam aumentando os empréstimos no cartão, a fim de manter seu padrão de vida.

Como os consumidores querem ter casas maiores, bens de luxo, carros, fazer viagens e gastar com entretenimento, a renda real não conseguiu acompanhar a demanda. Com taxas de juros próximas a zero, o fato é que os consumidores se alavancaram com dívidas baratas, especialmente desde a crise financeira.

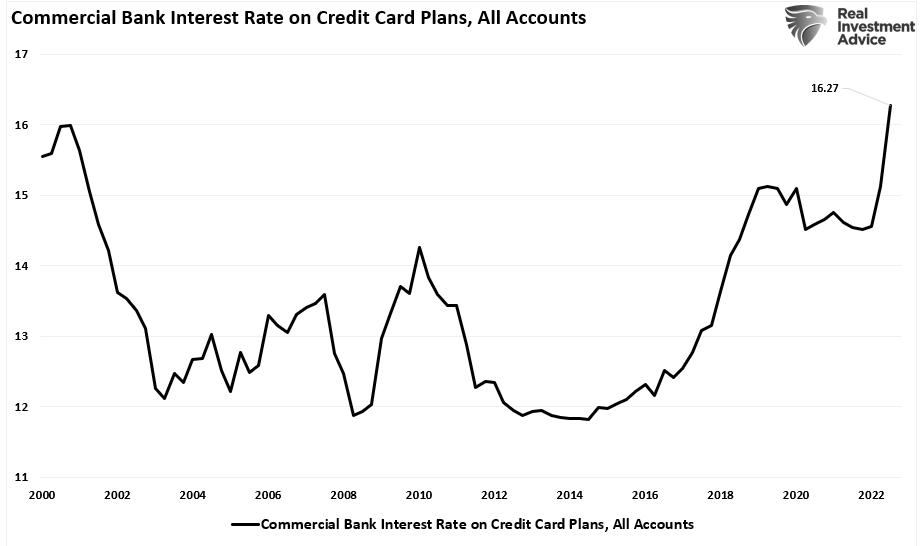

Contudo, no momento em que o Fed começou a subir os juros de forma agressiva, as taxas de curto prazo passaram a aumentar a dívida variável, como ocorre com os cartões de crédito.

Essa é a razão pela qual devemos prestar atenção a um importante sinal de recessão: a forte alta nos pagamentos com cartão de crédito, o que reduz o nível de poupança das famílias e desvia o salário dos gastos com consumo para pagar as dívidas contraídas.

Evidentemente, quando se trata de economia, os resultados ruins sempre começam com a piora do consumo.

“A combinação de dívida recorde no cartão de crédito com juros cada vez maiores é catastrófica para a economia dos EUA e para o consumidor, que não tem outra escolha senão continuar comprando a prazo no crédito, na esperança de que a conta, de alguma forma, não chegue no mês que vem. Infelizmente, a conta vai chegar e, em algum momento no futuro muito próximo, também acabará provocando grandes perdas para os bancos com os créditos inadimplidos.” – Zero Hedge

Como mostra o gráfico sobre a lacuna de gastos com consumo acima, o superávit temporário que os consumidores tiveram em 2020, após o dilúvio de estímulos, sofreu uma drástica reversão.

Era o que suspeitávamos, como discutimos em um artigo recente:

“Os programas sociais não aumentam a prosperidade ao longo do tempo. Sim, enviar cheques para as famílias aumentará a prosperidade econômica e reduzirá a pobreza por 12 meses. No entanto, no próximo ano, quando acabarem os cheques, os níveis de pobreza voltarão ao normal, e pior, com um aumento da inflação.

Na ânsia de ajudar os mais necessitados, os fundamentos econômicos quase sempre são esquecidos. Se eu aumentar a renda da população em US$ 1.000/mês, os preços dos bens e serviços se ajustarão à maior da demanda gerada. Como observado acima, a economia absorverá rapidamente o aumento da renda, fazendo os mais carentes voltarem à sua posição anterior.”

Esse resultado ficou evidente com a disparada da inflação ao longo de 2022, acentuando a pobreza. Em 2023, as consequências da política monetária mais restritiva provavelmente afetaram muito mais pessoas.

Recessão à frente

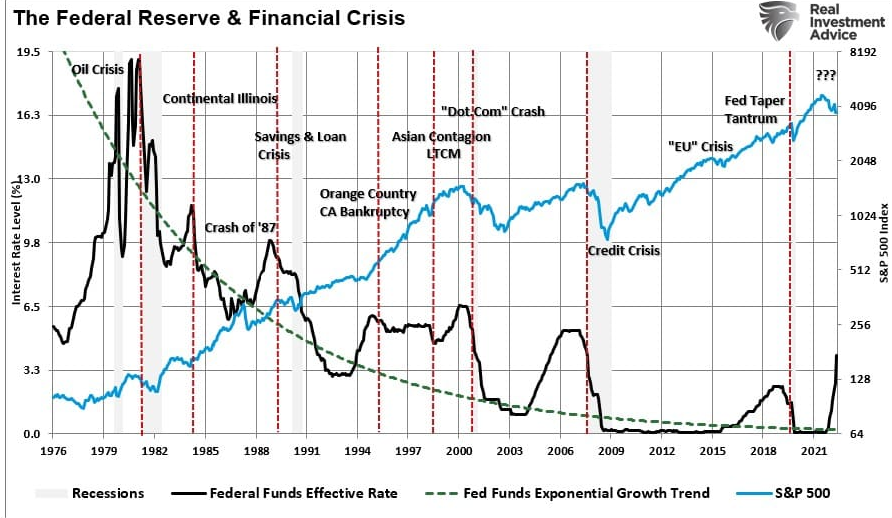

Ainda que o mercado esteja reticente com um “pouso suave" feito pelo Federal Reserve, a verdade é que o banco central americano nunca entrou em uma campanha de aumento de juros com um “resultado positivo”.

Todas as aventuras anteriores para controlar os resultados econômicos pelo Federal Reserve resultaram em recessão, queda de mercado ou algum “evento” que exigiu uma reversão da política monetária. Em outras palavras, um “pouso forçado”.

Dada a intensidade da campanha de aperto atual, é improvável que a economia saia ilesa, diante da profunda queda das taxas de poupança. Mais importante ainda, o aumento dos juros afeta diretamente as famílias que dependem de dívidas de cartão de crédito para sobreviver.

Embora os investidores possam não pensar que um pouso forçado em breve, o risco para o consumo decorrente do endividamento e do aumento dos juros sugere outra coisa. É importante ressaltar que o que mais importa para os investidores é a reprecificação dos ativos, à medida que os lucros diminuem por conta da contração do consumo.

O objetivo do aumento das taxas pelo Fed é desacelerar o crescimento econômico, reduzindo assim a inflação. Dessa forma, o risco de uma recessão aumenta, na medida em que as taxas mais altas restringem a atividade econômica. Infelizmente, com a desaceleração da economia, um aperto adicional pode exacerbar o risco de uma recessão.

E é aí que está o risco. Como os resultados corporativos estão atrelados ao crescimento econômico, haverá uma queda dos lucros à medida que os juros aumentam. Isso ocorre especialmente durante ciclos agressivos de alta. Por isso, os preços do mercado provavelmente não descontaram os resultados o suficiente para acomodar um declínio maior.

A mídia e a Casa Branca encheram o peito para pavonear que os dois primeiros trimestres de 2022 não foram uma recessão, mas apenas uma desaceleração econômica. No entanto, dado o efeito defasado das mudanças na oferta monetária e nas taxas de juros mais altas, os indicadores são bastante claros: o risco de recessão é muito provável em 2023.

Quem deve ser o maior perdedor nessa história é o consumidor.