Como os FIIs crescem de tamanho?

Pela legislação, os Fundos Imobiliários são obrigados a distribuir a seus cotistas ao menos 95 por cento dos resultados auferidos no semestre. Esse elevado percentual de distribuição, geralmente feito mensalmente, faz dos FIIs um dos melhores veículos de geração de renda passiva recorrente.

Mas o benefício não vem de graça.

A contrapartida é que os Fundos não conseguem reter em caixa um volume significativo de recursos para investir em novos ativos. Sem falar que eles também não podem simplesmente pegar dinheiro emprestado, pois a legislação não permite.

Com isso, não resta outra alternativa para os Fundos Imobiliários aumentarem de tamanho senão a emissão de novas cotas.

O “boom” das emissões

Quando o mercado está aquecido, muitos Fundos de gestão ativa anunciam novas emissões para angariar recursos e ir às compras.

Como o valor por cota das ofertas costuma vir próximo do Valor Patrimonial, em um mercado de alta (leia-se: com os preços esticados) e ainda pouco arbitrado, as emissões costumam ser uma boa alternativa.

Afinal, em muitos casos, as ofertas tornam possível a compra de determinado Fundo a um preço mais vantajoso do que o negociado em Bolsa, o que tende a elevar a rentabilidade do investimento.

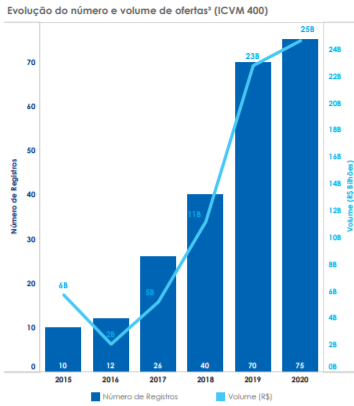

É assim que vemos o crescimento das ofertas em épocas de euforia, como foi possível observar ao longo dos últimos anos...

Evolução do número e volume de ofertas ICVM 400 (público em geral) de FIIs entre 2015 e 2020

Emissões tóxicas

Diante das limitações impostas pela legislação, as emissões possuem um papel fundamental para o crescimento desse mercado.

É por meio delas que os Fundos Imobiliários diversificam os seus portfólios, beneficiando diretamente os cotistas pela diluição de alguns riscos específicos. Sem falar da sua importante contribuição para a melhora da liquidez no mercado.

Enfim, as emissões são, sim, muito bem-vindas! A questão é que nem todas são realmente vantajosas para o investidor. Recentemente, tenho visto, inclusive, alguns casos de emissões prejudiciais pelos mais variados motivos.

Preços “salgados”

Algumas ofertas estão cobrando do investidor fees de distribuição enormes e incompatíveis com a realidade do mercado!

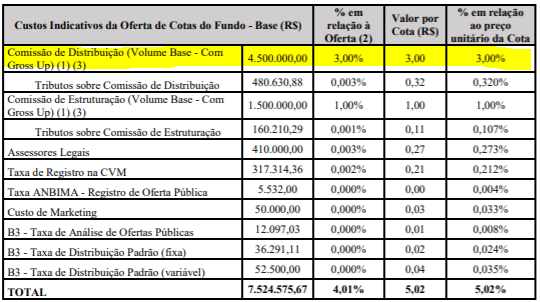

Uma oferta com valor fixado em 100 reais por cota, por exemplo, mas com custos equivalentes a 5,02 reais por cota torna o investimento muito mais caro para o investidor. Afinal, apenas 94,98 reais por cota vão parar nas mãos dos gestores para serem rentabilizados, enquanto o restante fica na mão de terceiros que participaram da oferta.

É evidente que toda oferta deve ter algum custo, afinal, ninguém trabalha de graça. Temos taxas da B3 (SA:B3SA3), Anbima, CVM, custos relacionados à publicidade da oferta etc.

Mas o que temos visto na prática, ao longo dos últimos meses, foi um aumento significativo das comissões destinadas aos distribuidores, que já representa de longe o maior percentual dos custos totais!

Custos indicativos da oferta de cotas do Quasar Crédito Imobiliário

Aumentos deliberados nos custos das ofertas são muito negativos, pois reduzem a rentabilidade potencial dos seus investimentos. Portanto, não os ignore de maneira alguma na hora de decidir se vale ou não a pena participar de determinada emissão.

Emissões abaixo do valor patrimonial

Outros casos que tenho visto com certa recorrência são os de emissões abaixo do Valor Patrimonial – tema polêmico e frequentemente debatido no mercado de FIIs.

Entendo que nem toda emissão abaixo do VP é necessariamente prejudicial aos cotistas, pois tudo depende da rentabilidade que o fundo terá ao alocar os recursos captados. Ainda assim, tenho visto casos em que a oferta abaixo do VP não é justificada, servindo com o propósito exclusivo de aumentar o volume da captação.

Tudo isso sem levar em conta os seus efeitos negativos, que são a diluição do patrimônio e da renda dos atuais cotistas, além dos impactos negativos nos preços de mercado desses fundos.

Portanto, se você é cotista de um FII que está realizando emissão abaixo do VP sem uma justificativa muito convincente, esse é o caso de não somente evitar a oferta, como também avaliar se o Fundo ainda merece o seu investimento.

Caso contrário, o risco é de você ver o seu investimento se desvalorizar ao longo do tempo.

Ofertas mal calibradas

Há também o caso de ofertas que buscam captar montantes muito superiores ao valor necessário para realizar os investimentos que estão no radar dos Fundos. Com isso, um montante muitas vezes significativo dos recursos captados acaba por ficar parado em caixa por um longo período, rendendo apenas o CDI.

Por isso, é importante verificar se a gestão possui um histórico de alocação como esse. Se for o caso, você deve pensar muito bem se “desta vez será diferente” antes de entrar de cabeça na oferta.

Enfim, os motivos que tornam uma emissão tóxica podem ser os mais variados, sendo os três casos comentados apenas alguns dos principais que tenho observado ultimamente.

Não caia no canto da sereia

Em um momento de mercado aquecido, investir em FIIs via emissões pode ser, sim, uma opção interessante, mas é preciso muita cautela.

Uma boa emissão é aquela feita pelo motivo certo, que é gerar valor aos cotistas. Para isso, ela precisa ter custos compatíveis com a realidade, além de um destino claro e com expectativas de retornos pelo menos tão boas quanto as do atual portfólio do fundo.

Caso não atenda a esses requisitos, a emissão e o Fundo não merecem o seu dinheiro.

Abraços e até a próxima!