Olá, pessoal! Muitos investidores atualmente tendem a acreditar que investir em criptomoedas concorre com o investimento em ações e, portanto, a pergunta acima deveria ser respondida de forma a apontar um dos dois tipos de investimento. Há um embate nas redes sociais, inclusive. Na verdade, trata-se de investimentos extremamente diferentes, com níveis de retorno potencial e risco bem distintos. Por conta disso, eles não concorrem, mas devem ser pensados em conjunto para a otimização da relação rentabilidade vs. risco da sua carteira.

Em outras palavras, ao juntar criptomoedas e ações, você consegue um retorno potencial maior para um determinado nível de risco considerado, em comparação ao investir em apenas uma das duas classes de ativos. Portanto, a resposta à pergunta-título acima é: o melhor investimento é em uma carteira com criptomoedas e ações devidamente otimizada para o nível de risco adequado ao seu perfil de investidor!

Para mostrar o conceito, compartilharei com vocês os resultados de um artigo científico que publiquei há alguns anos em coautoria com Mateus Alves Martins Portelinha e Raphael Moses Roquete. O artigo foi publicado no prestigiado periódico acadêmico Economics Bulletin. Para acessá-lo, basta visitar o meu website (carlosheitorcampani.com) e clicar na seção “Pesquisa” (artigos publicados).

No trabalho, investigamos os impactos da inclusão de criptomoedas em carteiras de ações brasileiras. O período de análise vai de setembro de 2014 a abril de 2020 e a carteira foi rebalanceada apenas a cada 4 meses (tal como o Ibovespa e a família IBrX de índices amplos da B3 (BVMF:B3SA3)). As cinco criptomoedas com maiores valores de mercado em cada data de rebalanceamento foram sempre consideradas como passíveis de investimento. O universo brasileiro de ações (e units) contou, em cada rebalanceamento, com os 100 papéis do IBrX-100, que serve como filtro de liquidez. Usamos o CDI como taxa livre de risco, embora nada teria mudado se tivéssemos utilizado a taxa SELIC.

Para efeito de comparações, além do IBrX-100, utilizamos a estratégia igualmente ponderada (segundo a qual investimos o mesmo montante em todos os ativos disponíveis) e outras duas oriundas da teoria de otimização de carteiras de Markowitz: a de mínima variância e a estratégia tangente à curva, a qual representa uma relação otimizada de rentabilidade vs. risco. Não usamos o Ibovespa para fins comparativos porque à época ele detinha bem menos papéis e, portanto, era bem menos diversificado. Frise-se que atualmente ele se assemelha mais ao IBrX-100, embora ainda com uma quantidade pouco menor de papéis.

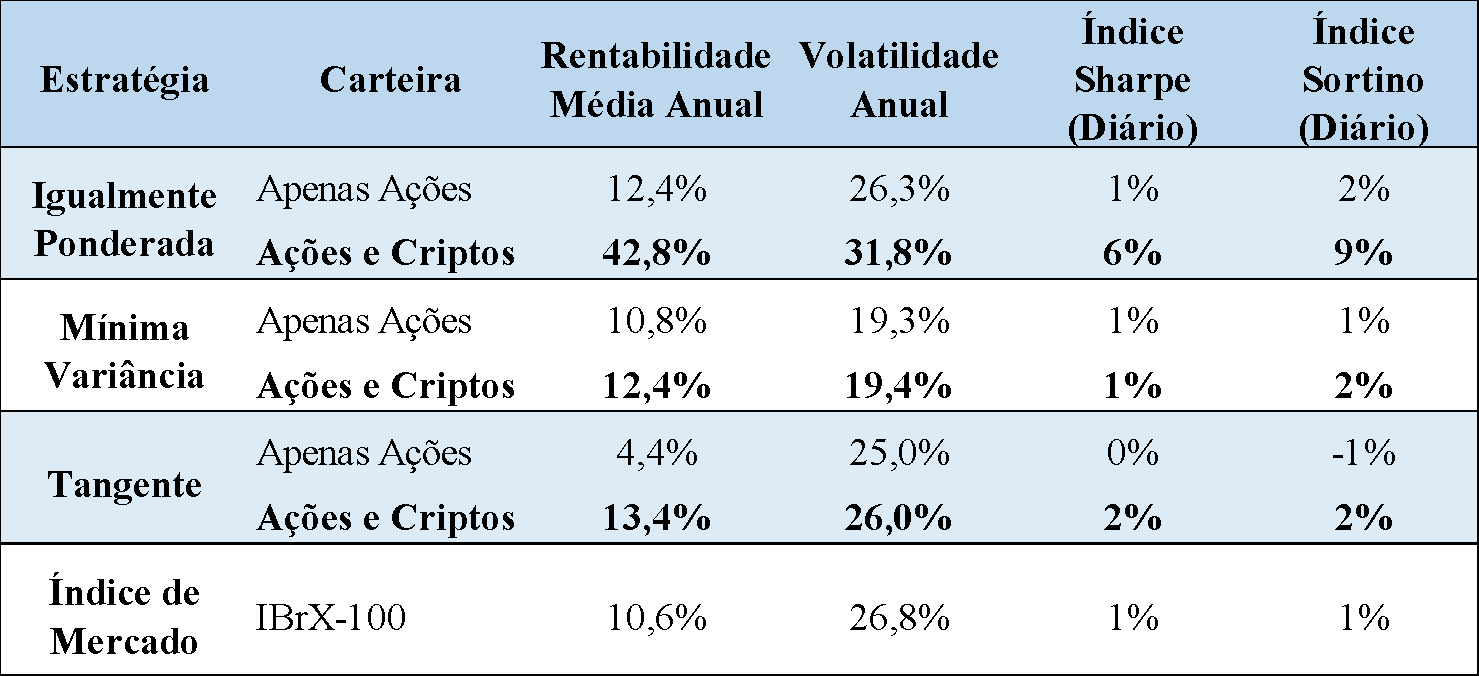

A tabela abaixo apresenta, para cada estratégia, rentabilidades médias anuais, volatilidades ao ano e índices Sharpe e Sortino para mensuração da relação rentabilidade vs. risco. Ressalta-se que esses índices estão calculados com base em dados diários.

Os resultados são interessantes. Percebe-se que a inclusão de criptomoedas aumentou a rentabilidade alcançada em todas as estratégias com ações, mas também pressionou um pouco a volatilidade. Esses resultados combinados vêm em linha com o conceito teórico de quanto maior o risco assumido, mais alta deve ser a rentabilidade esperada. Para avaliar se a maior rentabilidade compensou o maior nível de risco assumido, calculamos duas medidas de performance rentabilidade vs. risco: os índices Sharpe e Sortino. Note que jamais a inserção de criptomoedas numa carteira de ações piorou esses indicadores, muito pelo contrário, os melhorou bastante na maioria absoluta das vezes (e incluo aqui outros testes de robustez que realizamos e não estão apresentados na tabela acima).

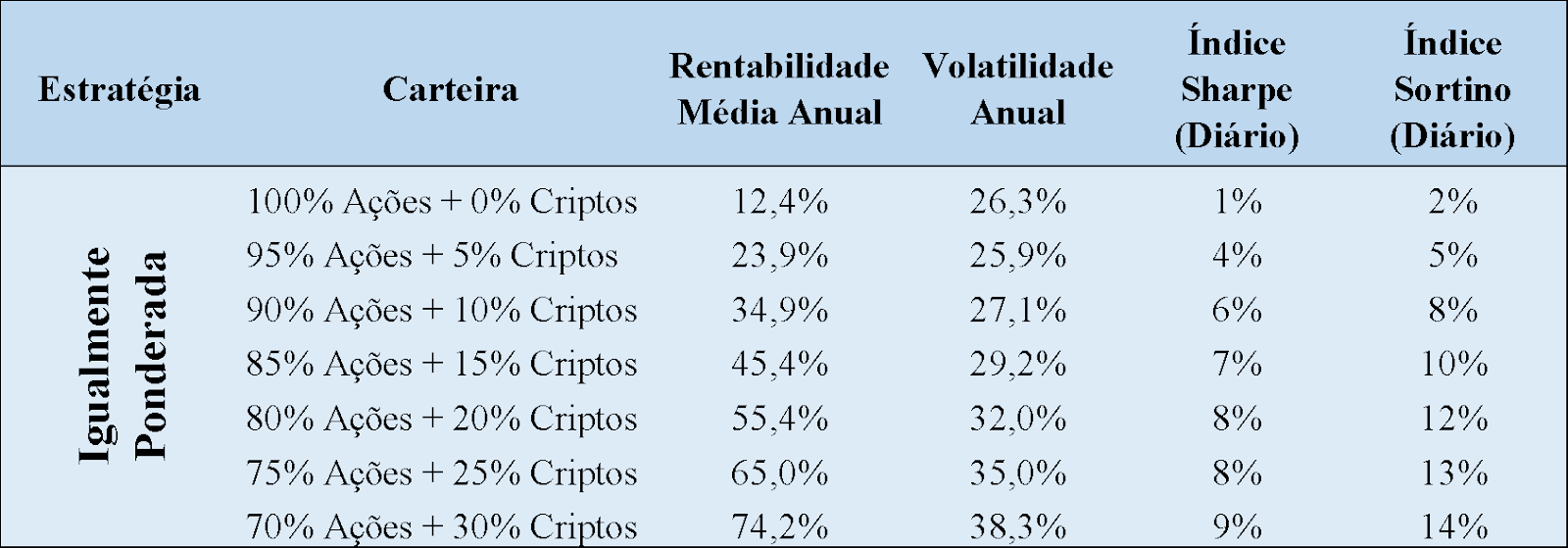

Na tabela a seguir, outros resultados interessantes são apresentados. Desta vez, consideramos uma carteira com um percentual fixo alocado em ações, com o restante nas cinco maiores criptomoedas. Dentro de cada classe a ponderação foi igualitária. O percentual fixo de criptos iniciou com 0% e variou de 5 em 5% até 30%.

Pode-se facilmente notar que ao aumentarmos o percentual da carteira alocado em criptomoedas, melhora-se tanto a rentabilidade média alcançada quanto a performance medida pelos índices Sharpe e Sortino. No artigo publicado fizemos alguns testes e os resultados acima mostraram-se robustos e claros.

A conclusão do estudo é que a mistura criptomoedas e ações melhora a relação rentabilidade vs. risco! É certo que o risco da estratégia aumenta (pois a volatilidade das criptomoedas tende a ser maior que a das ações), mas a análise indicou que tal risco pode ser devidamente compensado. E isso se explica pela diversificação que criptomoedas oferecem ao mercado de ações, uma vez que a correlação do mercado de criptos com o mercado brasileiro de ações é baixa. Quanto menor a correlação, maior o benefício da diversificação!

Claro que, como sempre, não podemos garantir que no futuro, as criptomoedas se comportarão da mesma forma que no período analisado. Entretanto, isso não tira a importância dos resultados alcançados pelo nosso estudo, pois tudo indica que as criptomoedas vieram para ficar e me parece razoável estimar que esta classe de ativos seguirá pouco correlacionada com o mercado brasileiro de ações.

Aos investidores individuais de ações, pode interessar mesclar suas carteiras com criptomoedas através de um fundo que agregue expertise nesse mercado (ou mesmo ETFs de criptos atualmente disponíveis na B3). Para os mais avessos ao risco, algo em até 5% pode fazer sentido, permitindo um percentual mais elevado para investidores que desejam maior exposição a risco. E sugiro não concentrar em uma única criptomoeda, mas sim em várias delas para expurgar o risco específico de determinada cripto, tal como fizemos no estudo publicado.

E pode-se ainda ir além do que fizemos nesse artigo acadêmico, contemplando uma pequena fração da carteira em projetos de criptos ainda muito incipientes e que não estejam entre os projetos de maiores valores de mercado. Esses podem ter um potencial gigantesco de rentabilidade, mas ao mesmo tempo não darem em nada. Um bom gestor, que conheça a fundo o universo de criptomoedas, pode ser o diferencial para a escolha desses projetos.

Espero que tenham gostado. Faço sempre o convite para me seguir nas redes sociais @carlosheitorcampani. Procuro publicar conteúdo relevante de educação financeira, previdenciária e de investimentos. Adoro discutir estratégias de investimento. Tudo com muita responsabilidade e, claro, enorme carinho.

Um forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Finance e da Four Capital. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.