O Credit Suisse (SIX:CSGN), maior banco da Suíça, está enfrentando a maior crise de sua história com uma série de escândalos, recorde de prejuízos e muitas incertezas.

Apesar de afirmar que sua situação financeira está confortável, o Credit parece ter perdido, definitivamente, a confiança dos investidores — tanto que já está sendo apelidado pelos condados gringos de “Debit Suisse”.

Mas o que está por trás de toda essa história?

Escândalo atrás de escândalo

Dentre os casos que mancharam a história recente do Credit Suisse, alguns se destacam, a começar pelo da Archegos Capital.

O banco suíço prestava serviços de corretagem para o family office do sul-coreano Bill Hwang, que quebrou ao registrar perdas de US$ 20 bilhões em poucos dias com operações alavancadas.

O problema gerou um rombo de US$ 5 bilhões para o Credit, levando à demissão de sete de seus executivos.

Outro caso foi o da Greensill Capital, empresa britânica de serviços financeiros que faliu no ano passado.

O Credit Suisse possuía cerca de US$ 10 bilhões investidos em produtos da companhia, o que trouxe grandes prejuízos para os seus clientes.

Para piorar, no início deste ano, mais um escândalo: o banco foi acusado de estar envolvido em crimes de lavagem de dinheiro relacionados a uma quadrilha de tráfico de drogas da Bulgária.

O Credit foi considerado culpado e condenado a pagar 15 milhões de euros ao governo suíço.

“Aposta” na piora do risco de crédito

Esses e outros casos, como vazamento de dados de 30 mil clientes e ligações com oligarcas russos em meio à guerra no Leste Europeu, fizeram com que as expectativas do mercado em relação ao banco se tornassem cada vez menores.

Uma das provas de que o mercado não está muito confiante é o CDS do Credit Suisse, que ultrapassou os patamares vistos em períodos drásticos, como em 2008 na quebra do Lehman Brothers, em 2012 na fuga de capital dos Piigs (Portugal, Itália, Irlanda, Grécia e Espanha) e em 2016 na crise na Zona do Euro.

Para quem não está familiarizado com o termo, o CDS é um instrumento derivativo que é utilizado como proteção contra a inadimplência em operações de crédito.

No entanto, atualmente, o CDS acaba sendo mais usado como um indicador para avaliar o risco de crédito de empresas — quanto maior o número, pior é o risco.

Para conter o pânico do mercado e tentar provar que está financeiramente saudável, o banco propôs recentemente a recompra de US$ 3 bilhões em títulos de dívida.

Ações acompanham os resultados

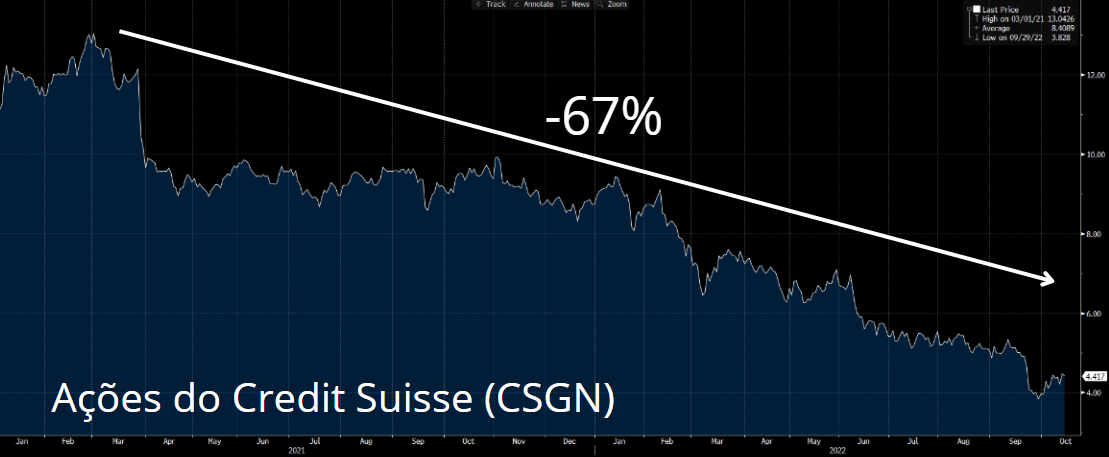

Outra prova da insegurança atual apresentada pelo Credit Suisse está estampada nas ações.

Desde o início dos escândalos, em fevereiro de 2021, o banco já perdeu mais de ⅔ do seu valor de mercado.

“Além dos riscos já apresentados, todos os casos recentes resultaram em fortes quedas dos números reportados em seus balanços. Em pouco mais de um ano, o Credit Suisse reverteu seus lucros bilionários em prejuízos recordes”, aponta Bueno.

Como você já deve estar cansado de ouvir por aqui, as ações acompanham os resultados das empresas (como podemos ver no gráfico abaixo).

Enquanto o Credit Suisse não trouxer mais segurança aos seus investidores e voltar a registrar lucro, dificilmente veremos uma recuperação consistente de seus papéis.

Novo Lehman Brothers?

Apesar da situação financeira do banco ainda causar calafrios no mercado, é pouco provável que estejamos diante de um "Lehman Brothers 2.0”.

Em 2008, o extinto banco de investimentos americano estava altamente alavancado e possuía uma grande exposição a empréstimos sem garantias no setor imobiliário (chamados de “subprime”).

Na época, com a elevação de juros nos Estados Unidos, a insolvência (impossibilidade financeira de pagar os empréstimos) da população aumentou e, com isso, o Lehman Brothers acabou quebrando.

Já o Credit Suisse, por outro lado, apresenta uma alavancagem bem inferior atualmente e possui uma sólida carteira de ativos líquidos de alta qualidade — o que afasta os riscos de uma crise semelhante à vista há cerca de 14 anos.