- As dificuldades do Credit Suisse adicionam mais um risco a uma economia europeia já tensa

- Os planos de reestruturação do credor permanecem incertos em meio a preocupações persistentes de solvência

- No entanto, um cenário do tipo 2008 é improvável, pois há muitas opções para evitar a falência do banco

Credit Suisse (BVMF:C1SU34) (SIX:CSGN) (NYSE:CS), o segundo maior banco da Suíça, esteve nas manchetes financeiras nas últimas semanas, pois as crescentes preocupações com a solvência despertaram preocupações de um Lehman Brothers tipo de falha na Europa. No final do segundo trimestre, a instituição de 160 anos tinha cerca de 727 bilhões de francos suíços (US$ 735,68 bilhões) em ativos totais.

Mas enquanto a bomba-relógio recentemente chamou a atenção do mundo, os problemas do Credit Suisse vêm de um longo caminho, especialmente quando dois de seus clientes causaram um buraco financeiro com perdas de mais de $5 bilhão:

- A falência da Archegos Capital, um fundo de hedge.

- A suspensão de fundos de clientes vinculados ao financista falido Greensill Capital.

Os desafios se somam à completa falta de direção do banco, com alguns de seus principais executivos abandonando o navio em movimento. Como resultado, no primeiro semestre deste ano, a CS revelou perdas de cerca de US$ 1,904 bilhão, com a Moody's afirmando que as perdas do ano inteiro podem chegar a US$ 3 bilhões.

Os números representam uma mudança completa em relação ao sólido desempenho de US$ 1 bilhão no primeiro semestre do ano passado.

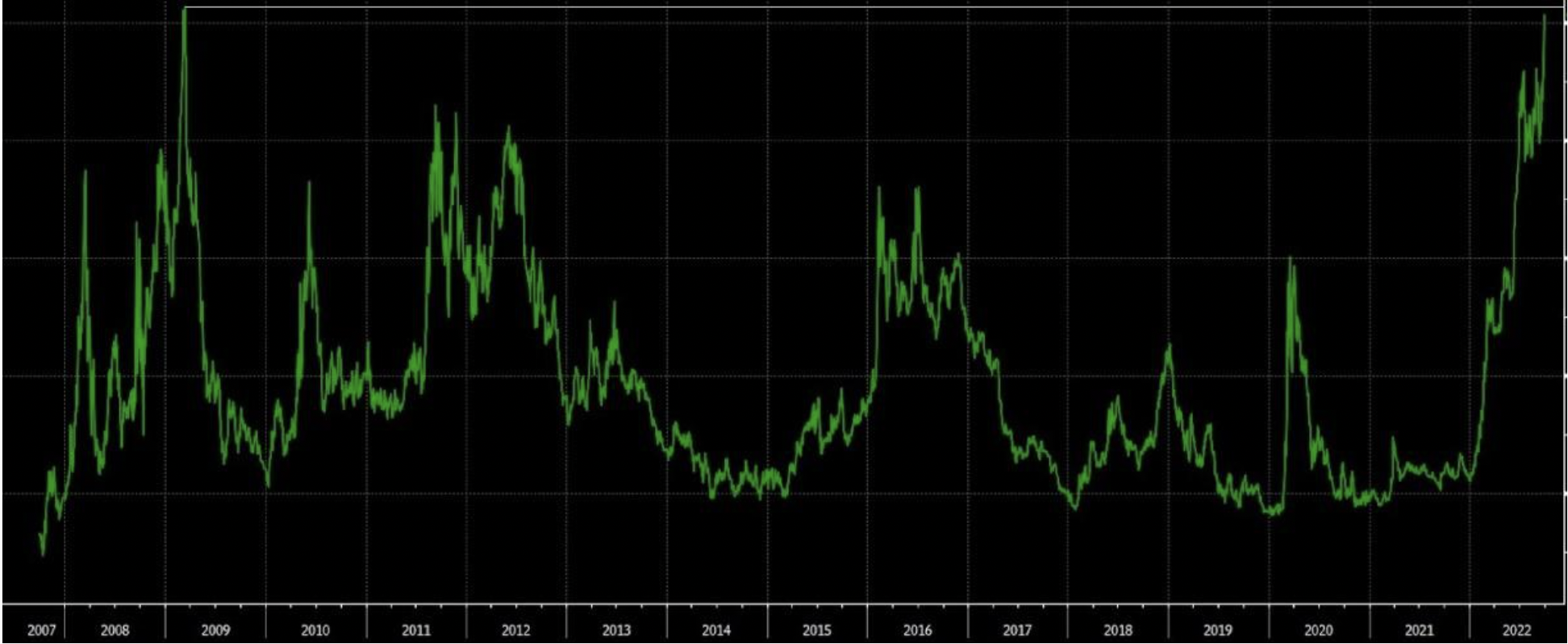

Todos esses fatores disparam alarmes sobre a confiabilidade da solvência do banco. Como prova disso, o seguro de inadimplência, Credit Default Swaps (CDS), atingiu valores recordes (mais de 250%).

Fonte: gráfico Bloomberg

Fonte: gráfico Bloomberg

Os Credit Default Swaps são um tipo de seguro contra inadimplência. Sua mecânica é simples: um investidor compra um CDS sobre um ativo para proteger o risco de um possível default. O investidor paga um prêmio ao vendedor. Se a empresa falir, ele receberá o valor do ativo. Se a empresa não falir, o comprador perde o prêmio pago.

Mas, embora seja o assunto hoje em dia, não se pode comparar as emissões do Credit Suisse com as de 2008. O Lehman Brothers era um dos menores bancos de investimento dos Estados Unidos, muito exposto ao setor imobiliário, e deixaram-no cair para servir como exemplo para os outros.

Sem surpresa, as ações do Credit Suisse vêm reagindo às manchetes, perdendo cerca de -55% este ano. Como resultado, a capitalização de mercado do banco caiu de US$ 25 bilhões para cerca de US$ 11 bilhões.

Os clientes de alta renda passaram a retirar seu dinheiro do banco, o que causou até uma fila de transações e alguns atrasos temporários.

Além disso, os banqueiros privados iniciaram uma rodada de contatos e conversas com os clientes mais importantes para assegurar-lhes a solidez da almofada de capital e liquidez do banco, tudo na tentativa de evitar que o nervosismo continuasse com a saída de dinheiro.

O que acontece depois?

Todos os olhos estão em 27 de outubro, quando há dois eventos:

- O CS apresenta os resultados do terceiro trimestre. No momento, tem dois trimestres ruins em 2022, e o mercado espera que feche o terceiro trimestre com um total de US$ 1,7 bilhão em perdas.

- O banco revelará seu roteiro para lidar com a crise.

O CS precisaria levantar cerca de US$ 4 bilhões em capital. Tudo indica um possível aumento de capital para enfrentar uma profunda reestruturação do negócio e conseguir injeção de dinheiro para evitar o colapso do banco.

O curso normal de ação seria vender ativos para ganhar tempo e então proceder com um aumento de capital. Entre as vendas de ativos pode estar seu negócio LatAm Wealth, excluindo o Brasil, e cortando sua força de trabalho em cerca de 5.000 empregos.

Por enquanto, o Credit Suisse se ofereceu para recomprar até 3 bilhões de euros de sua própria dívida para acalmar os investidores. O banco tem liquidez suficiente (seu índice de cobertura de liquidez é um dos mais altos entre os bancos europeus e norte-americanos) para aproveitar a queda recente nos mercados de dívida e comprar sua própria dívida com desconto. Isso fez com que suas ações subissem mais de 5% na sexta-feira, à medida que o custo do seguro de inadimplência caía.

Também está considerando a possibilidade de um investidor entrar em um dos negócios que espera desmembrar seu negócio de banco de investimento. O objetivo seria aumentar a liquidez e financiar os custos de reestruturação.

Além disso, está negociando a venda de um hotel cinco estrelas em Zurique por 400 milhões de francos suíços.

Um plano de reestruturação realista ajudaria muito a acalmar os ânimos. O problema é se podemos acreditar, já que o banco tem um histórico de inadimplência em planos de reestruturação anteriores.

Mas o plano de reestruturação não é a única possibilidade do banco.

- O governo suíço pode resgatar o Credit Suisse.

- CS poderia ser adquirido por outro banco; por exemplo, UBS.

- E, claro, falência, que hoje o mercado dá cerca de 20% de chance de acontecer

Se a última alternativa viesse a acontecer, teríamos o temido efeito dominó sobre o sistema bancário europeu e um novo episódio da crise financeira, que, junto com o que já estamos enfrentando, seria um grande problema.

No entanto, vale lembrar que o governo suíço já está trabalhando desde o início do ano em uma nova lei que forneceria suporte de liquidez pública para os bancos relevantes do país caso eles falhem.

Aviso: O autor não possui ações do Credit Suisse.