Investir no mercado de capitais é uma das melhores maneiras de rentabilizar um capital disponível. No entanto, considerando que todo investimento tem algum tipo de risco, é importante se valer de estratégias que possibilitem a proteção do seu portfólio de investimento. Uma prática que costuma ser bastante eficaz nesse sentido é a diversificação internacional. Afinal, por meio dela, o seu patrimônio não ficará exposto somente aos riscos do mercado nacional. Isso ajuda a potencializar os seus ganhos e reduzir a volatilidade do seu investimento.

No mercado financeiro, existe uma máxima que diz para nunca colocar todos os ovos na mesma cesta. Essa expressão faz alusão a ideia de que, se a cesta cair, haverá a possibilidade de todos os ovos se quebrarem, resultando em um grande prejuízo. A proposta da diversificação no mundo dos investimentos é semelhante a essa, ou seja, é fundamental que você monte a sua carteira com diferentes ativos para não se limitar ao desempenho e ao risco de apenas uma alternativa.

De todo o modo, vale dizer que isso não significa que você tenha que pulverizar o seu capital, escolhendo múltiplos investimentos similares. Por exemplo, se você investir apenas em ações de diferentes companhias mas do mesmo país, uma queda no mercado acionário daquele país fará você ter perdas em todas elas. Oposta a essa situação, é pertinente que as alternativas sejam escolhidas de forma estratégica e possam apresentar resultados complementares, mesmo diante da mesma situação ou cenário de mercado.

Qual é a importância de investir no exterior?

A diversificação do portfólio pode envolver alternativas internacionais. Para entender melhor, vale lembrar que um dos primeiros investimentos que o brasileiro tem acesso no mercado nacional é a caderneta de poupança. Ela é oferecida concomitantemente aos serviços bancários, sendo normalmente aberta junto a uma conta corrente em bancos comerciais. Porém, apesar de apresentar baixo risco, a poupança não apresenta uma rentabilidade atrativa quando comparada à outros investimentos.

Muitas vezes, os ganhos realizados na caderneta não conseguem superar a inflação, fazendo o investidor perder poder de compra. É preciso buscar outras alternativas de investimento para ter um ganho real.

Caso prossiga explorando o mercado nacional, você encontrará:

-

títulos do Tesouro Direto;

-

certificados de depósito bancário (CDBs);

-

letras de crédito imobiliário e do agronegócio (LCIs e LCAs);

-

fundos de investimento;

-

ações;

-

fundos imobiliários (FIIs);

-

fundos de investimento nas cadeias produtivas agroindustriais (Fiagros);

Embora esses investimentos tenham características próprias e funcionamentos distintos, destaca-se que todos eles estão sujeitos aos riscos do mercado nacional. Essa questão é justificada pelo fato de eles estarem atrelados a instituições, empresas ou índices financeiros nacionais. Por exemplo, ao investir nos títulos do Tesouro, você empresta dinheiro ao Governo Federal. No caso de um CDB, LCI ou LCA, o dinheiro será aplicado em uma instituição financeira. Já ao comprar uma ação ou FII, o seu capital estará exposto aos resultados de uma empresa ou fundo nacional.

Assim, ainda que você diversifique a sua carteira de investimentos com essas alternativas, uma crise no mercado brasileiro poderá resultar em perdas financeiras ou em uma rentabilidade pouco atrativa. Portanto, além de investir no mercado interno, é fundamental considerar a montagem de um portfólio internacional. Desse modo, você não dependerá unicamente de um período favorável na economia brasileira para ter resultados positivos.

Quais são as vantagens de investir no exterior?

Se você ainda não está convencido da importância de investir no exterior, poderá se interessar em fazê-lo diante das vantagens oferecidas. Veja abaixo:

Proteção internacional

Ao investir no exterior, você deixa de contar somente com o mercado interno para ter bons resultados. Ainda que o ambiente nacional seja centenário, no mundo há mercados mais sólidosque o brasileiro. Dessa maneira, o seu capital poderá estar exposto a países com economias mais desenvolvidas e menos voláteis. Nesse sentido, mesmo que o mercado nacional entre em crise ou passe por baixas expressivas, o seu patrimônio não será afetado em sua integralidade.

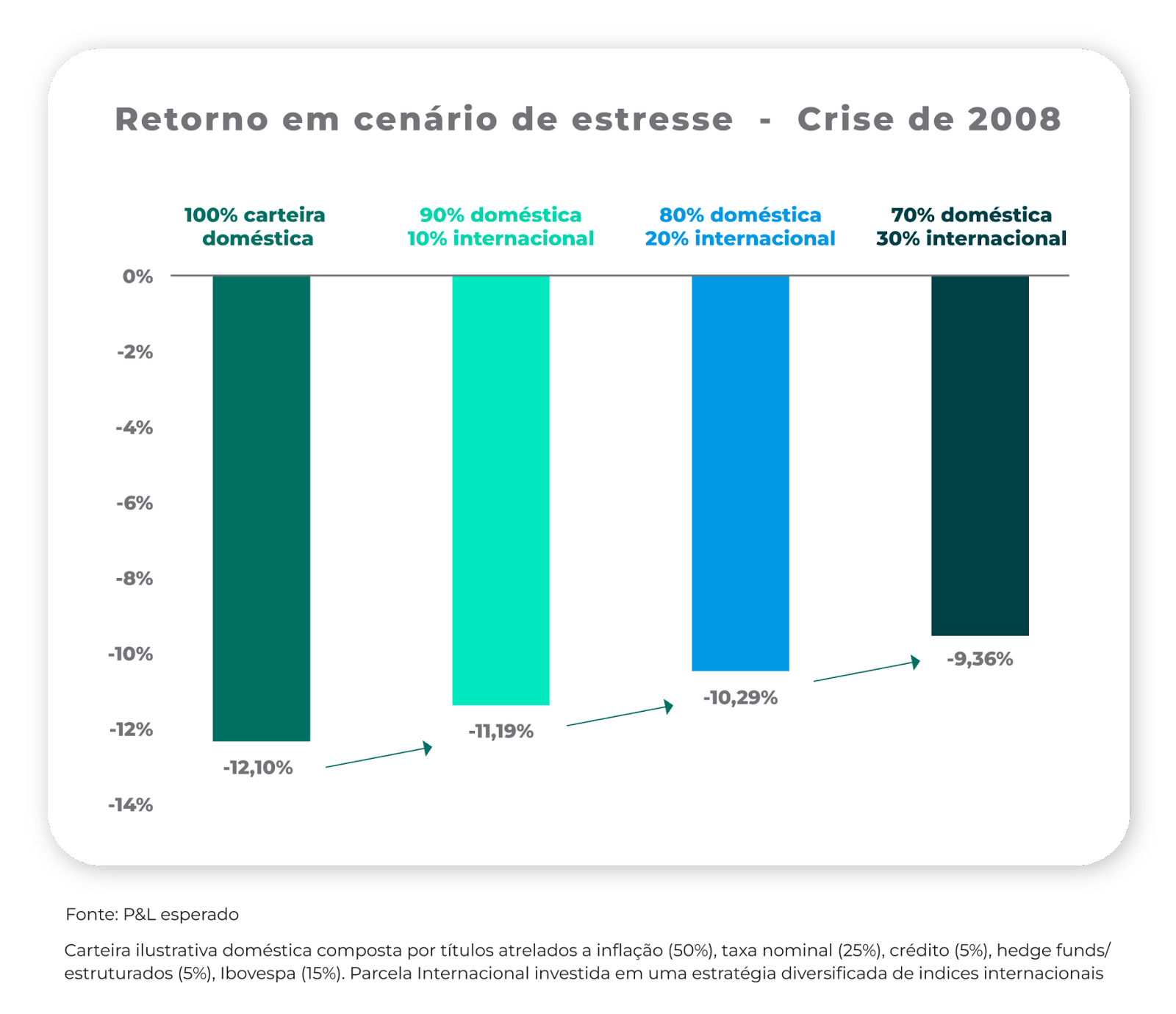

Por exemplo, em 2008, o mundo enfrentou a crise do subprime, iniciada no mercado norte-americano. Sendo os Estados Unidos a maior economia mundial, a crise se espalhou rapidamente pelo mundo, gerando baixas em diversos países, inclusive no Brasil. Quem tinha uma carteira doméstica (composta 100% de ativos nacionais) possivelmente experimentou grandes prejuízos no período. Veja, de forma gráfica, as diferenças de perdas na rentabilidade entre quem tinha uma carteira diversificada internacionalmente no período e quem não diversificou:

Dolarização do portfólio

Outra vantagem trazida pela diversificação internacional é a possibilidade de dolarizar a sua carteira. Isso significa que o seu portfólio estará protegido contra as variações cambiais e a desvalorização do real. Isso acontece porque muitos investimentos internacionais têm o seu preço atrelado à moeda norte-americana. Além disso, o dólar é conhecido por ter uma correlação negativa com as ações listadas B3 (BVMF:B3SA3) (a bolsa de valores brasileira). Logo, é comum observar a valorização do dólar quando a bolsa brasileira cai e vice-versa. Assim, mesmo nas ocasiões em que a bolsa brasileira perde pontos, as baixas dos ativos comprados na B3 poderão ser atenuadas com os ganhos resultantes da valorização do dólar.

Mais opções de investimento

No mercado interno, você consegue encontrar uma grande variedade de investimentos, seja de renda fixa ou renda variável. Entretanto, o número de alternativas no ambiente internacional é ainda maior, o que permite aumentar o nível de diversificação do seu portfólio. Por exemplo, destaca-se que a New York Stock Exchange (NYSE) — uma das bolsas de valores dos Estados Unidos — contava com mais de 3 mil empresas listadas, em janeiro de 2023. A título de comparação, no mesmo período, a B3 contava com cerca de 400 companhias de capital aberto. Mas a diferença não se limita às alternativas presentes na bolsa. Afinal, é possível encontrar um elevado número de opções de renda fixa e de renda variável nos mercados internacionais.

Maiores possibilidades de ganhos

Uma consequência lógica de se deparar com uma quantidade maior de alternativas atreladas a mercados mais fortes e dolarizados é aumentar as suas possibilidades de ganhos. Na renda variável, por exemplo, quanto mais alternativas descorrelacionadas estiverem disponíveis, mais possibilidades de lucros com risco controlado estarão ao seu alcance. É válido lembrar que as maiores empresas do mundo estão listadas em bolsas estrangeiras e os seus resultados costumam superar o desempenho de companhias nacionais no longo prazo.

É preciso ressaltar que os riscos dessa classe de investimento são maiores que os da renda fixa e podem resultar em perdas financeiras — demandando que você tenha maior apetite aos riscos para investir.

Redução dos riscos

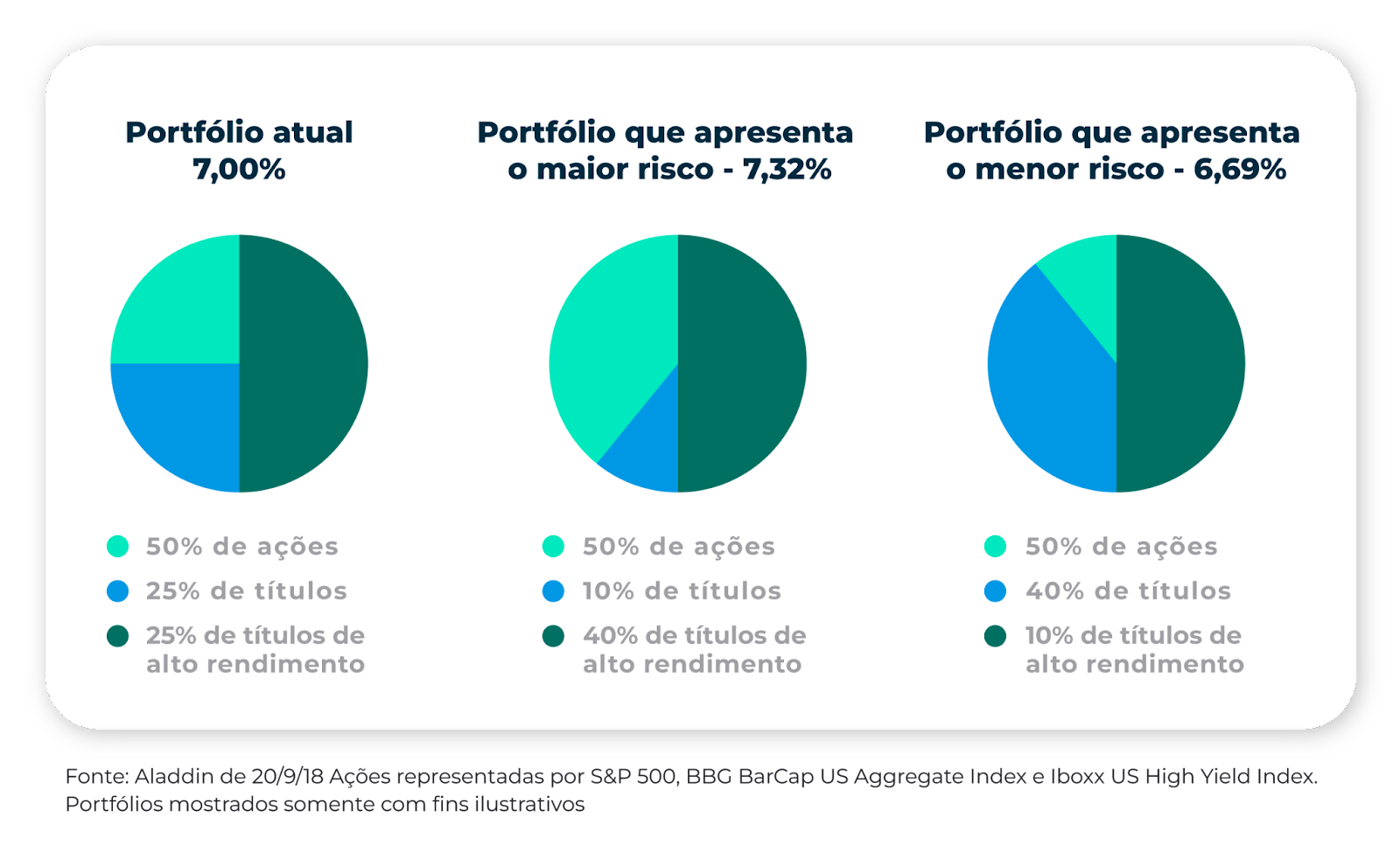

Outro ponto positivo a respeito da diversificação é a redução dos riscos. Como você poderá incluir na carteira ativos com diferentes níveis de riscos, eles podem se equilibrar. Confira abaixo um estudo realizado com três portfólios hipotéticos compostos por 50% de ações e 50% de títulos de renda fixa:

Perceba que, na análise, o aumento ou diminuição do percentual dos investimentos alocados para títulos de alto rendimento mostrou uma mudança no risco do portfólio.

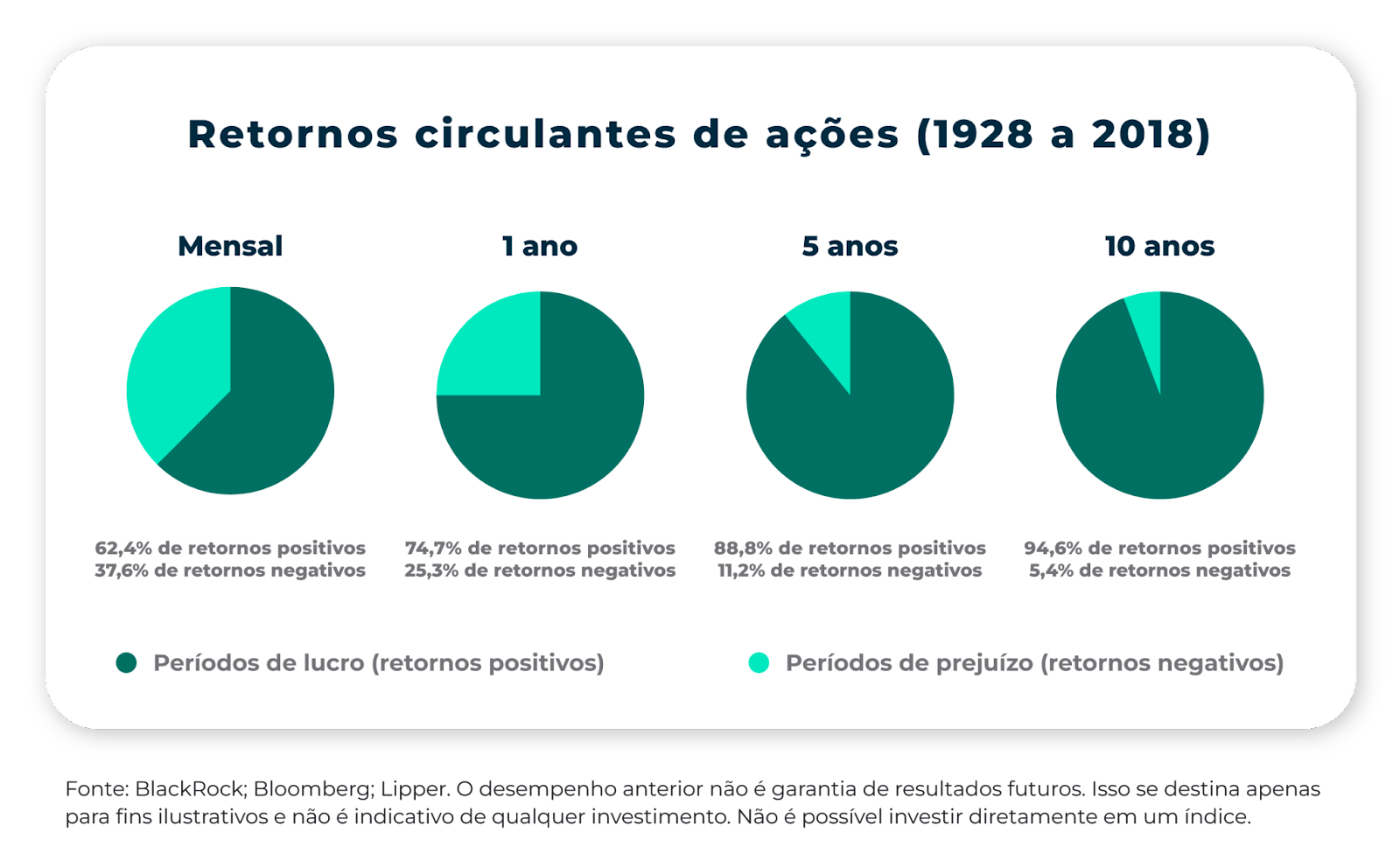

Vale (BVMF:VALE3) dizer que investir a longo prazo também contribui para diminuir os riscos da carteira. Afinal, muitas alternativas dependem de um período maior de maturação para apresentar resultados. Além disso, o tempo reduz a volatilidade de curto prazo e potencializa o efeito dos juros compostos.

Confira um gráfico que traz a relação entre a rentabilidade e retorno no investimento em ações a longo prazo:

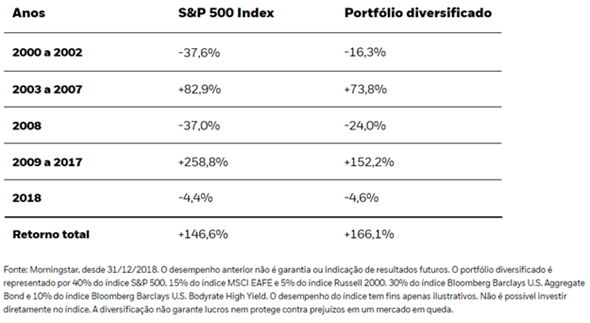

Ao associar a estratégia de diversificação e a realização de investimentos ao longo prazo, a proteção gerada é mais significativa. Confira, por exemplo, o desempenho do S&P 500 (índice composto pelas 500 maiores companhias dos Estados Unidos) em comparação a um portfólio diversificado ao longo do tempo:

Ainda que existam períodos em que o S&P 500 apresenta resultados maiores em momentos de alta no mercado, o portfólio diversificado apresenta quedas menores durante épocas de baixa. Quando analisado no longo prazo, o desempenho do portfólio diversificado superou o do índice em 19,5%.

Como montar um portfólio com exposição ao mercado externo?

Após ver a importância e as vantagens de ter uma carteira de investimentos exposta ao mercado internacional, você pode querer saber como montá-la. Em geral, existem duas principais formas de se expor ao mercado externo: o investimento direito e o indireto. Assim:

Investimento direto

Investir diretamente no exterior significa realizar a compra de produtos, ativos ou derivativos financeiros nos mercados internacionais. Para isso, você precisará abrir conta em uma corretora de valores ou banco de investimentos que permita o acesso aos mercados estrangeiros. Normalmente, essas instituições são localizadas no mesmo país onde o investimento é disponibilizado. Dessa forma, é possível que você encontre maior dificuldade e burocracia no procedimento, já que nem todas elas aceitam a abertura de contas por não residentes.

Além disso, você precisará arcar com os custos e taxas envolvendo a compra e a manutenção dos investimentos estrangeiros. Também terá gastos com câmbio e com a remessa de capital para fora do país, uma vez que os investimentos são negociados na moeda local. Em corretoras, você pode encontrar múltiplas opções de investimento, tais como:

-

Treasuries (títulos públicos);

-

Bonds (títulos de dívidas);

-

Real estate investments — REITs (fundos imobiliários americanos);

-

Equities/stocks (ações);

-

Options (opções);

-

American depositary receipts — ADRs (certificados depositários americanos);

-

Exchange traded funds — ETFs (fundos de índice).

Investimento indireto

Quem não quer passar pelos altos custos e burocracia de investir diretamente no exterior, poderá se expor ao mercado internacional investindo em alternativas disponíveis no Brasil.

ETFs

Os fundos de índice são veículos de investimento coletivo formados pela comunhão de recursos de diferentes investidores que possuem interesses em comum. O objetivo de um ETF é replicar a carteira teórica de um índice de mercado para apresentar um desempenho semelhante ao dele. Como não é possível investir diretamente em um benchmark, essa é uma das formas de acompanhar o seu desempenho.

A carteira de um fundo de índice é montada por um gestor profissional. A sua atuação nesses casos é passiva, considerando que ele não precisa superar os resultados do índice de referência escolhido, apenas replicá-lo. Logo, os fundos de índice contam com taxas de administração menores que fundos de gestão ativa. Para participar de um fundo de índice, basta comprar as cotas na B3. A internacionalização da sua carteira acontecerá quando você investir em ETFs que espelham benchmarks estrangeiros, havendo diversos exemplos no mercado nacional, inclusive setoriais.

BDRs

Também chamados de certificados de valores mobiliários, os brazilian depositary receipts (BDRs) são alternativas de renda variável negociadas no mercado nacional que possuem lastro em um investimento internacional. Portanto, eles são certificados que representam ativos estrangeiros no Brasil. O seu funcionamento depende de uma instituição depositária que realiza o investimento no mercado internacional e o mantém junto a um agente custodiante para não serem vendidos. Na sequência, a depositária emite os BDRs lastreados nos investimentos estrangeiros e os disponibiliza para negociação na B3. Ao adquirir esses certificados, você estará exposto ao ativo internacional sem precisar fazer câmbio ou abrir conta no exterior.

Fundos internacionais

Investir em fundos internacionais também é uma opção para quem deseja se expor ao mercado externo. Semelhante aos ETFs, eles são modalidades de investimentos coletivos compostos pelo capital de múltiplos investidores. A diferença é que em um fundo internacional tem as suas cotas negociadas em plataformas de investimento de bancos e corretoras de valores. Além disso, o gestor montará a carteira do fundo com diferentes investimentos estrangeiros, conforme as diretrizes presentes no seu regulamento. Nesse contexto, ele não precisa seguir ou replicar um índice de mercado, possuindo maior liberdade de escolha dos ativos que integrarão a carteira do fundo. Ainda, é comum que esse tipo de fundo tenha gestão ativa, exigindo maior esforço e expertise do gestor para superar o benchmark.

Você acompanhou a importância de diversificar o seu portfólio de investimento internacionalmente. Caso você queira evitar os custos e a burocracia de investir diretamente no exterior, poderá alocar o seu capital em alternativas encontradas no próprio mercado brasileiro.