Investir é uma forma inteligente de fazer o seu patrimônio crescer. Afinal, por meio dessa prática, é possível realizar ganhos financeiros com um mínimo de esforço físico. Porém, nem todos conseguem ter êxito — e isso pode estar relacionado às oscilações do mercado financeiro.

Não conhecer os movimentos da economia e dos investimentos ou como eles funcionam, bem como deixar de agir de modo estratégico diante das variações, pode fazer você perder dinheiro. Se você quer evitar essa ocorrência e aumentar suas chances de sucesso, precisará entender melhor esses pontos.

O que são oscilações no mercado financeiro?

As oscilações no mercado financeiro são as variações nos preços dos investimentos que compõem esse universo econômico dinâmico e complexo. Essas movimentações abrangem todo o espectro de ativos financeiros disponíveis, como ações, títulos públicos e privados, commodities e outros.

Por exemplo, uma ação pode iniciar o pregão custando R$ 20, oscilar diversas vezes durante o dia e encerrar em alta (R$ 21), queda (R$ 19) ou no mesmo preço. A dinâmica por trás dessa volatilidade é resultado de uma série de fatores, incluindo notícias econômicas, políticas, eventos e o comportamento dos investidores.

Quando há otimismo no mercado e os preços estão subindo, diz-se que ele está em alta (oscilação positiva). Já diante de temores e incertezas que geram reduções de preços contínuas, afirma-se que o mercado está em queda ou baixa (oscilação negativa).

Em 2020, o início da pandemia de Covid-19 gerou quedas generalizadas nas bolsas mundiais. Na ocasião, houve um grande receio sobre o futuro econômico dos países em razão das medidas que seriam necessárias para solucionar a crise sanitária.

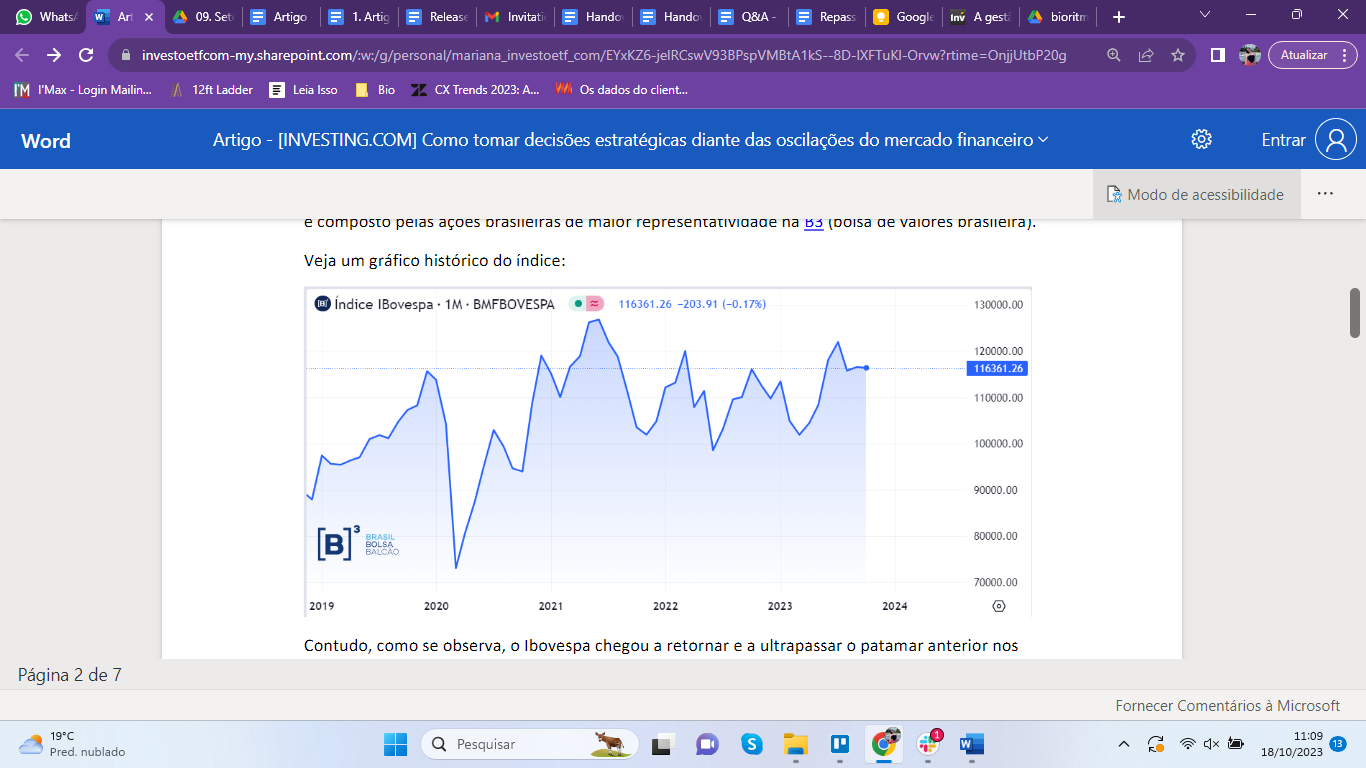

Na época, o Ibovespa (Índice Bovespa) — composto pelas ações brasileiras de maior representatividade na B3 (BVMF:B3SA3) (bolsa de valores brasileira) — chegou a perder metade da sua pontuação no período.

Veja um gráfico histórico do índice:

Porém, como se observa, o Ibovespa chegou a retornar e a ultrapassar o patamar anterior nos anos seguintes com a normalização da situação, uma vez que os investidores voltaram a ter otimismo em relação à bolsa brasileira.

Destaca-se que não é possível prever quando um movimento de alta ou de baixa chegará ao fim, mas é comum o mercado mudar a sua direção com frequência. Afinal, o ânimo dos investidores costuma variar conforme as expectativas e, posteriormente, com base na realidade observada.

Como essas oscilações funcionam?

Elas são impulsionadas pela interação dos investidores com diferentes fatores, como o acesso a notícias sobre o cenário econômico, os resultados empresariais e mudanças nos juros e inflação que geram expectativas e sentimentos em quem investe.

A percepção do investidor quanto a essas questões influência em suas decisões de investimento. Por exemplo, quando a taxa Selic (a taxa básica de juros brasileira) está elevada, é comum o interesse do mercado nas aplicações de renda fixa aumentar.

Isso porque a Selic é usada como base de variados investimentos de renda fixa, de modo que quando ela sobe, a rentabilidade dessas alternativas também pode crescer. Para aproveitar as oportunidades da classe no período, muitos transferem o seu capital da renda variável para a renda fixa.

Acontece que grande parte dos ativos de renda variável são precificados conforme a lei da oferta e demanda. Desse modo, quando aumenta a oferta (venda) sem que haja demanda (compra), é esperado que os preços caiam.

Isso porque cada vez mais o vendedor precisará abaixar o seu preço para conseguir interessados na compra. No cenário oposto, quando aumenta a demanda sem que haja oferta para absorvê-la, os preços tendem a subir.

A premissa é que a escassez faz com que o comprador pague mais caro para ter o ativo. É normal observar altas na B3 em períodos de baixas taxas de juros, já que, nesses casos, diferentes investidores podem levar o capital da renda fixa para renda variável.

Ou seja, a depender da leitura do cenário econômico e das movimentações dos investidores entre a renda fixa e variável, o mercado passa por altas e baixas. De todo modo, é válido frisar que a variação dos juros não é o único fator capaz de gerar essas oscilações.

Qual a importância de estar preparado para esses cenários?

Como você viu, as oscilações do mercado financeiro podem afetar os seus investimentos. Portanto, estar preparado para elas é fundamental para proteger o seu patrimônio. Além disso, o planejamento permitirá explorar o seu potencial e aproveitar as oportunidades que surgem.

Em primeiro lugar, é essencial reconhecer que a volatilidade é uma característica própria dos mercados financeiros. Inclusive, esse é um dos fatores que contribuem para a realização de ganhos – e também perdas – ao longo dos anos.

Logo, quem pretende ter sucesso no mundo dos investimentos precisa saber lidar com essas variações. Afinal, os investidores que sabem como se adaptar às oscilações de mercado têm uma vantagem sobre aqueles que reagem de forma emocional ou impulsiva.

Por exemplo, um dos fenômenos mais nocivos para o investidor e seu capital é o chamado efeito manada. Ele consiste na tomada de uma decisão emocional embasada no espelhamento do comportamento de outros participantes do mercado.

Então, quando o investidor observa o forte movimento de queda, instintivamente ele vende seus ativos, seguindo a manada. O ponto negativo dessa prática é que a decisão não segue uma estratégia específica, aumentando as chances de a pessoa se deparar com prejuízos.

Esse é o caso de algumas pessoas que se desfizeram de seus ativos durante a crise de Covid-19. Em contrapartida, muitos investidores que aproveitaram o período para investir tiveram a chance de multiplicar o seu capital.

Isso porque, passado o efeito da pandemia, os mercados voltaram a valorizar. Situação semelhante foi observada no começo de 2022, quando iniciou a guerra entre a Rússia e a Ucrânia.

Portanto, se você não quer ter prejuízos por tomar a decisão equivocada diante de períodos de volatilidade, precisa se preparar. Uma forma de cuidado é manter o foco nos fundamentos dos ativos e em seus objetivos financeiros.

Como tomar decisões estratégicas diante dessas oscilações?

Você entendeu o conceito e funcionamento das oscilações do mercado, além da importância de estar preparado para enfrentá-las. Agora, chegou o momento de aprender como tomar decisões estratégicas diante delas. Confira algumas práticas que podem ajudar nesse sentido:

Mantenha-se informado sobre o mercado

Para tomar decisões estratégicas, é fundamental estudar e se manter bem informado sobre os mercados. A educação financeira contínua é uma técnica valiosa que pode ajudá-lo a compreender melhor as oscilações e tomar decisões informadas.

Nesse contexto, esteja atento às notícias econômicas, eventos políticos e relatórios financeiros. Outra questão válida é frequentar palestras e fazer cursos sobre o mercado financeiro. Neles, você poderá aprender os principais pontos avaliados por profissionais e investidores experientes.

Diversifique a sua carteira

A diversificação é fundamental para a proteção da sua carteira, mesmo diante de grandes oscilações. Essa estratégia consiste na composição de um portfólio com mais de um ativo, para que você não dependa apenas dele para ter resultados.

No entanto, isso não significa que você deva pulverizar o seu capital em múltiplas alternativas. Na realidade, a proposta é que a seleção observe investimentos que estejam descorrelacionados ou tenham correlação negativa. Assim, eles podem equilibrar a relação risco e retorno da sua carteira.

Faça o rebalanceamento periódico do portfólio

Outra forma estratégica de se proteger das oscilações do mercado e aproveitar oportunidades é o rebalanceamento periódico do seu portfólio. Como você aprendeu, as mudanças nos cenários político e econômico no decorrer do tempo podem influenciar no retorno dos investimentos.

Logo, é comum que uma alternativa presente na sua carteira fique defasada com o passar dos anos, ou já tenha chegado ao resultado desejado. Nesse sentido, é importante reequilibrar o seu portfólio, seja inserindo, excluindo ou substituindo os ativos que o compõem, se for necessário.

Dolarize a sua carteira

A dolarização do portfólio é uma estratégia que envolve a alocação de uma parte do seu capital em ativos atrelados ao dólar. Essa abordagem pode ser útil para investidores que desejam proteger sua carteira da volatilidade do real ou se beneficiar de oportunidades globais.

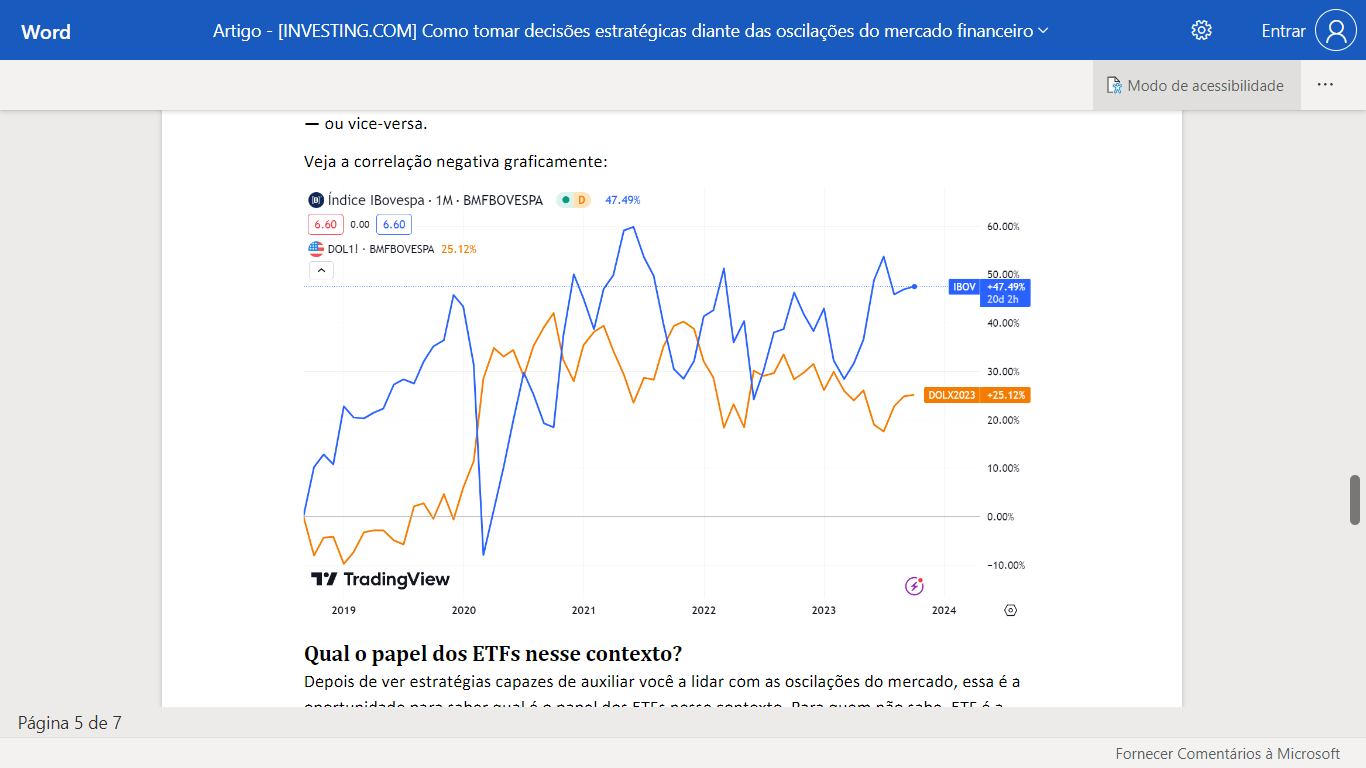

Por ser uma moeda forte, o dólar costuma oferecer estabilidade em meio a flutuações cambiais, ajudando na proteção do seu patrimônio. Ademais, ele tende a apresentar uma correlação negativa com o Ibovespa, sendo comum observar sua valorização quando o índice está em queda — ou vice-versa.

Veja a correlação negativa graficamente:

Qual o papel dos ETFs nesse contexto?

Para quem não sabe, ETF é a sigla para exchange traded funds, ou fundos de índice, em português. Eles levam esse nome porque são fundos de investimentos que têm o objetivo de replicar a performance de um índice de mercado.

Para atingir essa finalidade, o portfólio de um ETF é formado pelos mesmos ativos que integram a carteira teórica do índice espelhado. As negociações de cotas de um ETF acontecem na B3, porém o índice de referência replicado não precisa ser nacional e existem fundos de índice ligados a múltiplos benchmarks internacionais.

Portanto, os ETFs oferecem exposição a uma variedade de ativos, permitindo ao investidor diversificar e dolarizar a sua carteira de forma eficiente. Essa dupla proteção estratégica ajuda a diminuir os riscos da volatilidade do mercado financeiro e do câmbio nacional.

Os ETFs ainda possuem metodologias e filtros que podem defender o investidor de possíveis oscilações dos ativos de renda variável. Isso porque eles podem estar atrelados, por exemplo, a indicadores voltados a investimentos de renda fixa — que contam com maior previsibilidade.

Ao comprar uma cota de um ETF, o investidor tem a oportunidade de adquirir uma carteira diversificada de ativos (que podem ser de renda variável, títulos públicos ou privados) sem a necessidade de analisar profundamente ativo por ativo, sem a obrigação, por exemplo, de fazer a análise fundamentalista de todas as ações que compõem o fundo.

Dessa forma, incorporar esses veículos de investimento em sua estratégia tende a auxiliar na redução de riscos e na busca por equilíbrio do seu portfólio.

Quais outras vantagens os ETFs podem oferecer?

Além da proteção trazida pela diversificação e pela possibilidade de internacionalizar a sua carteira — sem a necessidade de tirar seu dinheiro do país —, os ETFs contam com mais vantagens: por estarem disponíveis na B3, têm acessibilidade facilitada, podendo ser negociados nas plataformas da maioria dos bancos e das corretoras.

Além disso, quando o ETF possui formador de mercado contratado, este garante liquidez e spreads (diferença entre o preço de compra e o preço de venda do ativo) estreitos. Isso significa que você poderá entrar ou sair do investimento quando desejar, sem enfrentar muitas dificuldades e com custo reduzido. O fato de esses veículos contarem com gestão profissional ainda ajuda a ampliar a sua transparência.

Periodicamente, você poderá acompanhar os resultados do fundo nos documentos disponibilizados pela gestora do ETF. Ademais, em razão de a gestão ser passiva, o custo de administração de um ETF é menor do que nos demais tipos de fundos de investimento.

Dessa maneira, pode sobrar mais dinheiro para você investir e potencializar os resultados da sua carteira. No entanto, os ETF também oferecem riscos que precisam ser analisados antes do investimento.

Então não deixe de conferir o regulamento do fundo e sua lâmina. Ao fazer isso, verifique se os riscos envolvidos são compatíveis com as suas necessidades e objetivos.