No post de ontem, analisei a invasão da Ucrânia por Vladimir Putin e as maneiras como ela atirou uma faísca no barril de pólvora do mercado global do petróleo, lançando os preços do WTI e do Brent para novos recordes. À medida que a guerra continua sem uma solução rápida, podemos ver ganhos ainda mais explosivos à frente.

Hoje, analiso as tendências de oferta e demanda que nos trouxeram até aqui, para oferecer um mapa daquilo que podemos esperar dos mercados de petróleo daqui em diante.

Demanda de petróleo rumo a novos recordes

Ainda no final de 2021, a opinião da moda em Wall Street sustentava que a procura por petróleo tinha atingido seu pico om a pandemia, e tudo seria ladeira abaixo a partir de então. Um conhecido gestor de ativos que administra dezenas de milhares de bilhões de dólares disse, de maneira célebre, que o petróleo seguiria os passos do "óleo de baleia":

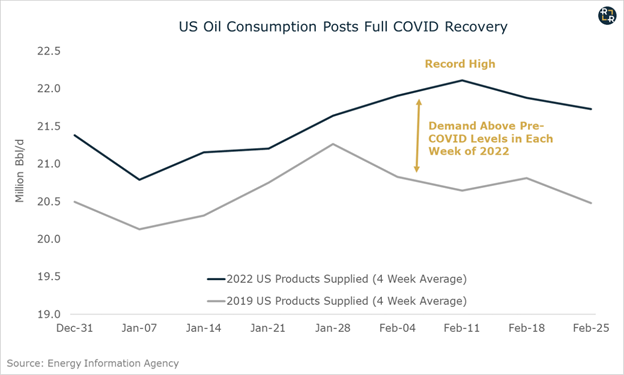

Avancemos 18 meses, e os céticos do petróleo não podiam estar mais errados – com a demanda dos EUA avançando com consistência acima dos níveis pré-Covid e estabelecendo novas máximas históricas ainda no no mês passado:

O que é mais impressionante, estas novas máximas surgiram antes do início do pico pico sazonal de demanda durante a temporada de viagens terrestres do verão norte-americano, que pode catalisar mais altas a partir daqui.

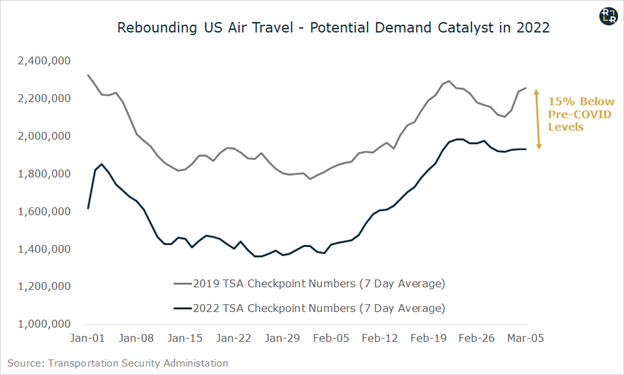

Olhando adiante, outra possível fonte de aumento da demanda pode vir de uma maior recuperação nas viagens aéreas. O gráfico abaixo mostra que as viagens aéreas nos EUA permanecem cerca de 15% abaixo dos níveis pré-Covid de 2019:

Com o desaparecimento das restrições da Covid, muitos analistas esperam que o setor aéreo norte-americano encene uma recuperação total em algum ponto de 2022. Se for verdade, isso poderia ajudar a garantir novas altas na demanda pelo petróleo WTI.

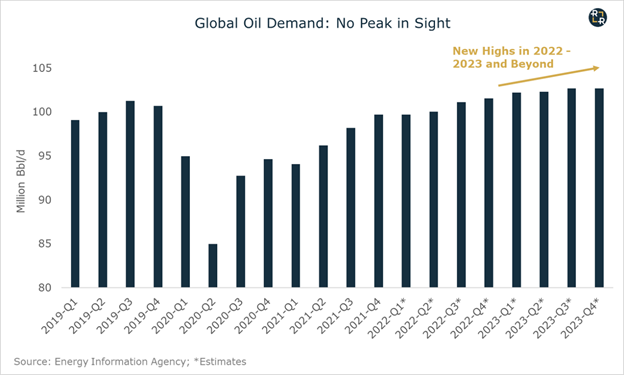

Por fim, o resto do mundo está seguindo os passos dos EUA. As últimas estimativas da AIE indicam que a demanda global irá crescer 3,2 milhões de barris por dia este ano, passando para 100,6 milhões de barris/dia. Enquanto isso, a AIE projeta uma nova máxima recorde na demanda global até o terceiro trimestre deste ano, com novas altas em 2023 e além:

Em outras palavras, o pico do consumo de petróleo não está à vista. E com a reabertura das economias em todo o mundo, o planeta precisará de mais de 3 milhões de barris/dia em nova oferta só este ano.

Com isto dito, vamos considerar o lado da oferta desta equação...

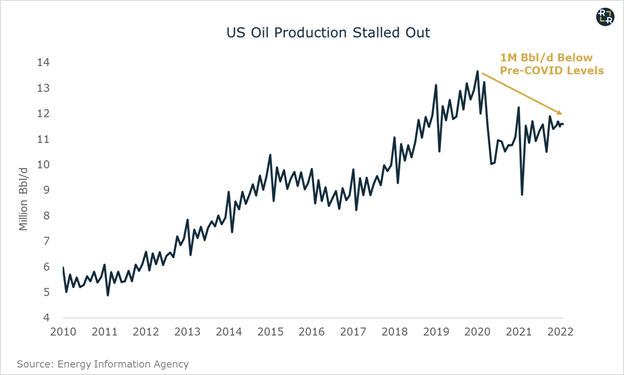

A produção de petróleo dos EUA se estagnou, e preços mais altos podem não ajudar

Apesar da melhor conjuntura de preços da última década, a produção de petróleo dos EUA continua estagnada em 11,6 milhões barris/dia. Este é cerca de um milhão de barris/dia menor das máximas pré-pandemia:

Isto reflete uma guinada de 180 graus em relação à dinâmica da última década, quando os produtores de shale desbloquearam milhões de barris em novos incrementos de produção com preços de petróleo entre US$ 50 e US$ 60.

Como descrevi antes, são dois os motivos desta mudança: falta de investimentos de capital, e talvez mais importante, uma falta de inventário. Os produtores de shale simplesmente esgotaram os principais inventários em muitas das principais bacias que alavancaram a produção dos EUA durante o boom do shale, como as de Eagle Ford (NYSE:F) e Bakken.

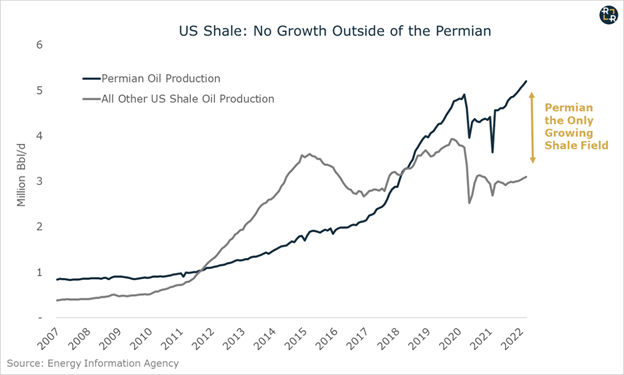

Hoje, a bacia do Permiano no Texas é o última bastião para o aumento da produção dos EUA. Apesar de adicionar mais de meio milhão barris/dia em nova produção desde meados de 2021, o Permiano está lutando para compensar as quedas na produção convencional e a estagnação do rendimento de todos os outros campos de shale norte-americanos:

Tendo em conta o inventário exaurido das bacias de shale fora do Permiano, não está claro se o aumento dos preços serão capazes de resolver este problema. Entretanto, mesmo que os operadores desejem colocar as plataformas em funcionamento, o setor do petróleo está lidando com uma escassez aguda de insumos generalizada, desde mão-de-obra a tubagem de aço, passando por areia de fraturamento.

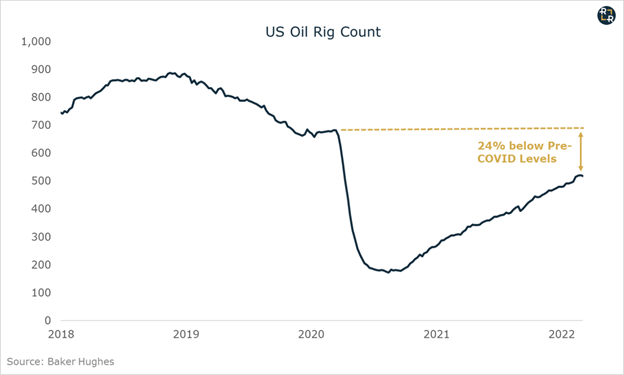

As mesmas restrições nas cadeias de fornecimento que atrasam a fabricação de automóveis e a construção de imóveis residenciais estão surgindo no setor de petróleo, e aqui não há solução fácil. Esta confluência de fatores explica por que, apesar do maior ganho semanal recente da série histórica, a contagem de plataformas de petróleo dos EUA na verdade caiu em três unidades no mesmo período, embora, mais recentemente, tenha voltado a avançar, mesmo que lentamente. Ainda assim, o número permanece cerca de 24% abaixo dos níveis pré-Covid:

Finalmente, há a coalizão da OPEP+, que também enfrenta dificuldades para alavancar a produção.

Capacidade da OPEP+ atingida pelo recuo do capital global

Na sequência do surto de Covid-19, a OPEP+ equilibrou o mercado de petróleo com um corte recorde de 9,7 milhões de barris/dia na produção. Conforme a demanda se recuperava, o grupo concordou em liberar 400.000 barris/dia de nova oferta a cada mês, começando em julho de 2021.

Mas durante os últimos meses, muitos dos países membros têm enfrentado dificuldades para bater suas metas de produção. Em janeiro, a AIE estimou que a OPEP+ estava abaixo da sua cota de produção em 900.000 barris por dia.

Grande parte deste défice pode ser atribuído à reação negativa do Ocidente contra o desenvolvimento de combustíveis fósseis. Historicamente, uma parte substancial da produção de petróleo da OPEP+ foi desenvolvida pelo capital do Ocidente, principalmente das supermajors globais. Mas agora, os menores orçamentos de investimento entre as empresas de petróleo ocidentais está gerando um efeito cascata em todo o mundo, como o especialista em energia Julian Lee explicou à Bloomberg:

"Os déficits persistentes de produção em países como Nigéria e Angola não são o resultado de manutenção... pelo contrário, refletem a diminuição de capacidade resultante da falta de investimento na exploração e no desenvolvimento. Assim, o déficit irá persistir. Na verdade, vai piorar, à medida que cada vez mais países enfrentam restrições de capacidade e lutam para elevar a produção".

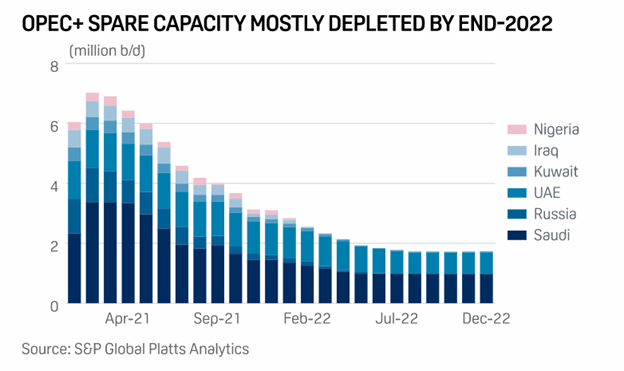

Graças em parte às estimativas rebaixadas da capacidade de produção da OPEP+, o Morgan Stanley) prevê que a capacidade de reserva mundial diminuirá de 6,5 milhões de barris por dia um ano atrás para menos de 2 milhões de barris diários até meados de 2022:

De maneira crítica, estas estimativas de capacidade de reserva foram feitas antes da invasão russa da Ucrânia. Assim, mesmo presumindo zero interrupção nos fornecimentos russos, o mercado de petróleo estava configurado para uma queda perigosa da capacidade de reserva para menos de 2 milhões de barris/dia até o fim do ano.

Por último, vamos considerar o possível impacto sobre o mercado caso as exportações da Rússia continuem sendo prejudicadas.

Uma alta de preços que destrua a demanda poderia levar o petróleo para mais de US$ 200

Todo mercado de touro de commodities nasce de um desequilíbrio entre oferta e procura. O mecanismo de preços tenta resolver o desequilíbrio de uma de duas maneiras: incentivando mais oferta, ou reduzindo a procura.

Ao longo do ano passado, o mercado de petróleo assinalou a necessidade de mais oferta (ou menos procura) através de uma escalada constante para preços mais altos. Mesmo assim, apesar de o petróleo atingir altas recordes plurianuais acima dos US$ 90, os produtores têm enfrentado dificuldades em acrescentar oferta suficiente. Como discutido neste artigo de duas partes, muitas dessas dificuldades de produção não podem ser solucionadas por preços mais altos no curto prazo.

Enquanto isso, a procura continua se recuperando em todo o mundo.

Agora, a ameaça de perda de até 4,8 milhões de barris/dia de exportações russas pode remover dos cálculos o lado da oferta desta equação. No caso de perda total dessas exportações russas, mesmo que todos os outros membros da OPEP esgotem sua capacidade de produção, o mercado ainda poderia enfrentar um déficit de oferta incapacitante, superior a um milhão de barris/dia.

Nesse cenário, a destruição da demanda em grande escala se tornaria o único mecanismo disponível para equilibrar o mercado. Ninguém sabe até onde os preços podem chegar neste cenário, mas US$ 200 podem ser apenas o início.

É claro que esse cenário não seria bom para ninguém. Em nome de todos os habitantes do planeta, precisamos torcer para que a situação entre Rússia e Ucrânia seja resolvida o mais rápido possível.

Mas para os investidores, este potencial cenário tornou-se um dos principais riscos que podem impactar todas as classes de ativos globais, e sua possibilidade de materialização parece crescer a cada dia.

Este conteúdo foi originalmente publicado no Ross Report.