Até agora 2021 não tem sido um bom ano para os investidores da gigante do entretenimento Walt Disney (NYSE:DIS). Suas ações acumulam queda de 5,4% no ano, negociadas em torno de US$172,04. No entanto, o papel já subiu mais de 38% nos últimos 12 meses.

A faixa de negociação de 52 semanas das ações DIS ficou entre US$117,23, em 29 de outubro de 2020, até US$203,02, em 8 de março de 2021. Desde que atingiu a máxima recorde em março, as ações da Disney já se desvalorizaram 15%. A capitalização de mercado da companhia é de US$310,8 bilhões.

A Disney divulgou excelentes métricas em seu balanço do 3º tri de 2021 fiscal, no dia 12 de agosto, com um crescimento de receita pela primeira vez em cinco trimestres. A receita trimestral foi de US$17,02 bilhões, uma alta de 45% ano a ano. O lucro por ação (LPA) ajustado foi de 80 centavos, em comparação com 8 centavos há um ano.

A empresa gera receita em dois segmentos principais:

- Distribuição de entretenimento e mídia Disney (receita de US$12,68 bilhões, em comparação com US$10,71 bilhões no mesmo período do ano passado);

- Parques, experiências e produtos Disney, com uma receita de US$4.34 bilhões, em comparação com US$1,06 bilhão no mesmo trimestre do ano passado.

Os investidores ficaram contentes com os resultados dos parques temáticos da Disney, que sofreram durante a Covid, bem como com a rentabilidade o Disney+ e outros serviços de streaming. No último trimestre, a empresa reabriu todos os parques Disney ao redor do mundo.

Sobre os resultados, o CEO Bob Chapek disse o seguinte:

“Continuamos lançando novas experiências em nossos parques e resorts em todo o mundo, além de serviços centrados em novos hóspedes e negócios direto para o consumidor, que estão tendo um desempenho muito bom, sem falar nos quase 174 milhões de assinantes do Disney+, ESPN+ e Hulu no fim do trimestre, graças aos novos conteúdos que estamos inserindo nas plataformas".

Antes da divulgação dos resultados trimestrais, as ações da DIS estavam cotadas a um pouco menos de US$180. No dia seguinte, 13 de agosto, eles atingiram a máxima intradiária de US$187.58. Desde então, entretanto, os papéis estão voláteis e sob pressão. Na terça-feira, eles fecharam a US$172,04, uma queda de 9% desde a máxima recente tocada em 13 de agosto.

Próximo movimento nas ações da DIS?

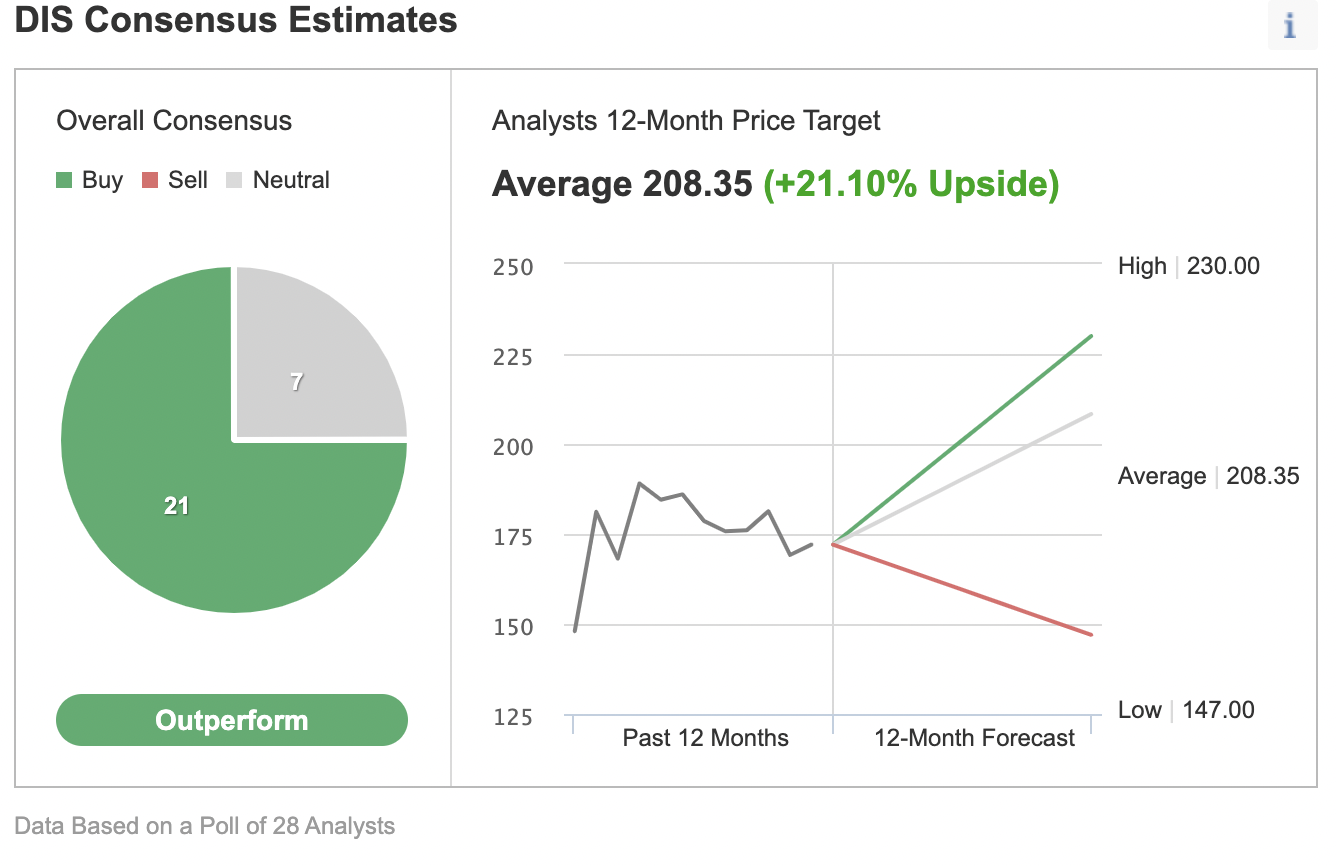

Entre os 28 analistas pesquisados pelo Investing.com, as ações da Walt Disney têm classificação de “outperform” (acima da média), com um preço-alvo de 12 meses de US$208,35. Tal movimento representaria uma alta de cerca de 22% em relação ao nível atual do papel. A faixa-alvo de preços está entre US$147 e US$230.

Gráfico: Investing.com

Em outras palavras, Wall Street está otimista com o movimento de longo prazo na DIS, apesar do recente declínio e volatilidade. Assim, diversos investidores podem considerar uma compra da ação para seus portfólios de longo prazo. Mas investir em 100 ações de Disney custaria cerca de US$17.090, um desembolso considerável para a maioria das pessoas.

Além disso, alguns investidores podem ficar preocupados com as oscilações de Disney antes do seu próximo balanço, em 10 de novembro. Nesse caso, alguns investidores preferem executar uma estratégia de call coberta mais barata nesses papéis.

Por isso, apresentamos hoje um trava diagonal no débito (debit spread) em Disney usando opções LEAPS, em que tanto o potencial de lucro quanto o risco são limitados. Essa estratégia é por vezes usada para replicar uma posição coberta de call a um custo muito menor, além de ajudar a reduzir a volatilidade do portfólio.

Para os investidores que ainda são novos em opções, é útil consultar nossos artigos anteriores sobre opções LEAPS antes de prosseguir com a leitura.

Uma trava diagonal no débito (debit spread) em DIS

Preço atual: US$170,90

Um trader primeiro compra uma call de “longo prazo” com um preço de exercício (strike) menor. Ao mesmo tempo, vende uma call de “curto prazo” com um strike maior, criando uma trava diagonal de compra.

Portanto, as opções de compra para ação-objeto têm diferentes strikes e datas de expiração. O trader compra uma opção e vende outra para montar uma trava diagonal.

Tanto o potencial de lucro como o risco são limitados. O trader monta a posição para um débito (ou custo) líquido. O débito líquido representa a perda máxima.

A maioria dos traders que executam essa estratégia está levemente otimista com o ativo-objeto. Em vez de comprar 100 ações de DIS, o operador compraria uma call de LEAPS “profundamente no dinheiro”, que funcionaria como uma alternativa à aquisição do papel.

Para a primeira parte dessa estratégia, o trader poderia comprar uma call de LEAPS profundamente no dinheiro, como a call com strike 130 na DIS para 19 de janeiro de 2024. Essa opção é atualmente oferecida a US$51,80. Por isso, o custo seria de US$5.180 para ter essa opção de compra que expira em cerca de dois anos e três meses, em vez de US$17.204 para comprar 100 ações à vista.

O delta dessa opção é quase 80. O delta mostra quanto se espera que o preço de uma opção se movimente com base em uma variação de US$ 1 no ativo-objeto.

Se a Walt Disney subir US$1, para US$171,90, o preço atual da opção de US$51,80 deve aumentar aproximadamente 80 centavos, com base no delta de 80. No entanto, a variação real pode ser levemente maior ou menor, dependendo de diversos fatores que vão além do escopo deste artigo.

Para a segunda parte dessa estratégia, o trader vende uma call de curto prazo levemente fora do dinheiro, como a opção de compra com strike 175 em DIS para 17 de dezembro de 2021. O prêmio atual dessa opção é de US$4,80. O vendedor da opção recebe US$480, excluindo corretagem.

Há duas datas de expiração nessa estratégia, o que torna bastante difícil fornecer uma fórmula exata de break-even nessa operação. Várias corretoras e sites especializados oferecem uma espécie de calculadora de lucro e prejuízo para esse tipo de operação.

O cálculo do valor da opção com vencimento mais longo (isto é, a call de LEAPS) na expiração da opção de compra com vencimento mais próximo requer um modelo de precificação para se ter uma estimativa do ponto de break-even.

Máximo potencial de lucro

O potencial máximo é realizado se o preço da ação ficar igual ao strike da call vendida na sua data de expiração. Em outras palavras, o trader deseja que o preço de DIS fique o mais próximo possível do strike da opção vendida (US$175, neste exemplo) na expiração (17 de dezembro de 2021), sem superá-lo.

Em nosso exemplo, o retorno máximo, em tese, seria de cerca de US$732 a um preço de US$175 na expiração, excluindo custos e corretagem. (Chegamos a esse valor usando uma calculadora de lucro e prejuízo de opções). Sem o uso de uma calculadora, também podemos chegar a um valor aproximado. Vejamos:

O vendedor da opção recebeu US$ 480 pela operação. Enquanto isso, a ação-objeto de DIS subiu de US$170,90 para US$175,00, uma diferença de US$4,10 por ação, ou US$410 para 100 ações.

Como o delta da opção de LEAPS comprada é de 80, seu valor irá, em teoria, aumentar em US$410 X 0,8 = US$328.

Na prática, entretanto, pode ficar acima ou abaixo desse valor.

A soma de US$410 e US$328 é igual a US$738. Embora não seja o mesmo que US$732, podemos considerar que é um bom valor aproximado.

Por isso, se o strike da nossa opção comprada tivesse sido diferente (i.e., não US$130), o mesmo aconteceria com seu delta. Precisaríamos, então, usar esse delta para chegar a um valor aproximado de lucro ou prejuízo.

Por isso, ao não investir US$17.090 inicialmente em 100 ações de Walt Disney, o potencial de retorno do trader é alavancado.

Idealmente o investidor espera que a call vendida expire fora do dinheiro (sem valor). Com isso, poderia vender uma call após a outra, até a call de LEAPS comprada expirar em cerca de um ano e meio.

Resumo para as ações de DIS

Os meses de pandemia geraram tempos difíceis para a Walt Disney. No entanto, em vista da diversidade de receita e da resiliência das suas operações, a empresa está novamente registrando crescimento no faturamento. Dessa forma, acreditamos que a DIS possa ser uma sólida opção para a maioria das carteiras, seja para um investimento de longo prazo ou como parte de uma estratégia de trading, como no exemplo fornecido acima.