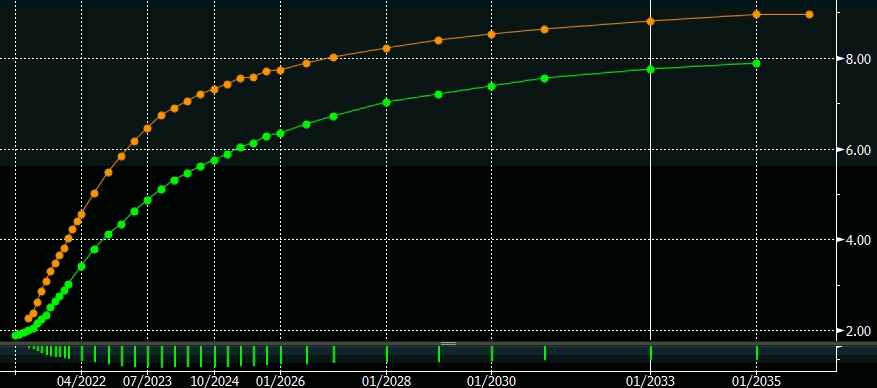

No cenário externo, o processo de alta de juros dos títulos de longo prazo das economias desenvolvidas continua, em especial nos Estados Unidos.

É preciso acompanhar se a alta dos juros americanos é apenas um processo de normalização frente aos níveis muito baixos da pandemia ou se reflete o risco de um processo inflacionário mais persistente.

Fato é que os eventos externos não soprarão tão favoravelmente como vimos até agora.

Mas não bastasse o cenário externo mais desafiador para países emergentes, também temos os nossos problemas internos para lidar, que não são poucos.

A lentidão no processo de vacinação em massa, o recrudescimento da pandemia pelo Brasil e as incertezas fiscais vêm elevando a percepção de risco do país.

Como resultado, temos visto um câmbio ainda mais depreciado, perspectivas de crescimento cada vez mais baixas, além de aumentos na curva de juros brasileira.

Esses movimentos, ocasionados pela piora no humor dos investidores, vêm impactando diretamente o desempenho do IBOV, e até mesmo do IFIX, que já recuou quase 2,2 por cento desde o final do último mês.

A variação do principal índice de fundos imobiliários é mínima comparada ao Ibovespa, que recuou 6,3 por cento no mesmo período, mas também assusta o investidor desse mercado, que costuma ser mais conservador.

Não bastassem todos os desafios que temos à frente, os recentes ruídos políticos envolvendo a anulação dos processos do ex-presidente Lula contribuem ainda mais para elevar as incertezas.

O aluno nota “C”

Ser (SA:SEER3) investidor no Brasil nunca foi, não é e dificilmente será uma tarefa fácil.

Em se tratando de planejamento, lembro sempre do exemplo que associa o nosso país a um típico aluno nota “C”.

Ou seja, somos aquele aluno que não se dedica na maior parte do curso, mas que dá um “gás” na véspera da prova e passa de ano com a menor nota possível.

O famoso “5 é 10” é o nosso lema, se é que você me entende.

Justamente por gostarmos de viver no limite, ficamos muito mais sensíveis aos diversos ruídos políticos vindos de Brasília.

No entanto, fica muito difícil tomarmos decisões de investimento baseadas apenas nesses episódios, ainda que eles ocorram com uma frequência praticamente diária.

Você sabe qual será o resultado da eleição de 2022?

Até podemos confabular por aqui dizendo que, com base nos últimos eventos, teremos uma disputa entre Lula e Bolsonaro no segundo turno.

Mas a verdade é que ainda é muito cedo para concluir o que acontecerá no final de 2022.

Muita água ainda passará por baixo dessa ponte e provavelmente mudaremos diversas vezes de opinião até outubro do próximo ano.

Por isso, por mais tentador que seja, não faz sentido tomar decisões de investimento pautadas exclusivamente nesses ruídos de curto prazo, por mais incômodos que eles sejam.

Mais do que nunca, este é o momento em que devemos parar e refletir sobre os motivos que nos levaram a investir nos diversos ativos da nossa carteira, além de procurar entender se seguimos confortáveis com a atual alocação do nosso portfólio.

Os fundamentos ainda importam

Dizer que “são os fundamentos que importam” já virou clichê, mas isso não invalida a veracidade da frase.

Se você é investidor de FIIs, por exemplo, e tem visto uma importante desvalorização dos seus fundos ao longo das últimas semanas, seria interessante se questionar sobre como andam os seus fundamentos.

Se o fundo é de tijolo, pergunte-se: houve algum anúncio de entrega de espaços por parte de algum inquilino relevante? As perspectivas para as regiões onde os imóveis do fundo estão localizados piorou? A geração de resultado de médio e longo prazo desse fundo foi comprometida por algum evento inesperado?

No caso de fundos de papel, será que houve algum evento de inadimplência relevante em algum CRI da carteira?

Caso as respostas para as perguntas sejam “não”, de modo que os fundamentos de médio e longo prazo do FII permaneçam sólidos aos preços atuais, as quedas recentes são oportunidades, e não o contrário.

Lembre-se: investir em FIIs é como investir diretamente em imóveis, e ninguém sai vendendo o seu apartamento no centro da cidade a preço de banana só porque a eleição daqui a 1 ano e 6 meses PODE ser polarizada, concorda comigo?

O mesmo vale para as ações!

Portanto, não se deixe ser deliberadamente influenciado pelo pisca-pisca do Home Broker ou pelas manchetes dos jornais.

Até porque, como um legítimo aluno nota “C”, o Brasil costuma ser aquele país que decepciona tanto os otimistas quanto os pessimistas.

Agora, isso significa então que não devemos nos preocupar com o cenário?

O cenário também importa!

O acompanhamento do cenário é, sim, muito importante para o investidor.

Estamos em um país que se comporta como um aluno nota 5, então basta um deslize para irmos direto para a recuperação!

Eventuais mudanças de direção no cenário político, por exemplo, podem levar a uma piora nos fundamentos da economia que, por sua vez, poderiam mudar as perspectivas dos nossos investimentos.

Portanto, uma elevação persistente dos juros futuros devido à piora fiscal ou por conta do aumento dos juros das economias desenvolvidas é um risco que deve ser monitorado de perto pelo investidor neste momento!

Assim como tantos outros riscos...

Mas isso não significa que devemos simplesmente reagir a todas as manchetes relacionadas à política que vemos no jornal.

Afinal, investir é um exercício que envolve muito mais a paciência em observar a tinta secar ou assistir a grama crescer do que a adrenalina de uma partida de pôquer no Bellagio, em Las Vegas.

Conclusão

Investir não deveria ser algo emocionante, portanto, continue monitorando o cenário de perto, mas com a mentalidade, firmeza e paciência de um investidor de longo prazo.

Momentos de grandes incertezas sempre testam as nossas convicções, então avalie com calma se determinado evento de fato tem potencial de comprometer a tese dos seus investimentos ou se consiste apenas em mais um entre tantos ruídos que nos bombardeiam diariamente.

Caso o evento não altere os fundamentos, então esta pode ser uma boa hora para reforçar a sua posição. Por outro lado, caso os comprometa, então é importante adequar sua carteira a essa nova realidade.

Abraços e até a próxima!