Se a Opep ainda exerce influencia no mercado, o rali de maio no petróleo deve continuar em junho.

Mas, antes disso, os manifestantes nos EUA também podem ter influência no cenário.

Uma semana de manifestações em massa ao redor do país após o assassinato de George Floyd, homem negro sob custódia da polícia em Minneapolis, pegou de surpresa prefeitos e governadores que estavam tentando reabrir completamente cidades e estados norte-americanos que se encontravam fechados por mais de três meses devido à pandemia de coronavírus.

Riscos de queda no petróleo devido aos protestos nos EUA

“As manifestações violentas contra o Estado adicionam mais uma camada de incerteza para os investidores mundiais, que já estão tendo de lidar com o risco de acirramento das tensões entre EUA e China", escreveu Han Tan, analista do site forextime.com.

“Esses riscos de queda estão evitando que ativos mais arriscados entrem no rali, na medida em que os investidores estão menos otimistas de que o pior da pandemia mundial já ficou para trás”.

O petróleo norte-americano West Texas Intermediate se valorizou 81% em maio, superando a marca de US$ 35 por barril, enquanto o britânico Brent saltou impressionantes 96%, acima de US$ 37.

A Organização dos Países Exportadores de Petróleo, auxiliada pela Rússia, quer se aproveitar do impulso do rali do mês passado para fazer ambas as referências do petróleo superarem os US$ 40. Seu plano é antecipar uma reunião da aliança Opep+, que inclui a Rússia, da data original de 10 de junho para a próxima sexta-feira.

Nova esperança da Opep depois do último desastre

A última reunião da Opep+ foi um desastre. A Arábia Saudita, que controla o cartel, queria aprofundar os cortes de produção. Já a Rússia não queria fazer isso. Houve, então, uma guerra de preços que se juntou ao excesso de oferta de shale oil nos EUA e à tempestade perfeita de destruição de demanda pela covid-19, gerando um efeito nunca antes visto na história do mercado: preços do WTI abaixo de zero. Mas agora que tudo isso passou, os sauditas, os russos e – por incrível que pareça – os americanos estão trabalhando juntos para que o petróleo se recupere da melhor forma possível.

Uma pesquisa da Reuters na sexta-feira indicou que a Opep e seus aliados fizeram bem em retirar 6 milhões de barris de petróleo por dia em maio, cerca de três quartos dos 9,7 milhões de barris por dia pretendidos até o fim do ano.

Mas será que as coisas continuarão se encaminhando da forma como querem a Opep+ e os americanos, que não têm qualquer participação no cartel? Julian Lee, colunista de petróleo da Bloomberg, teme que não.

“Por enquanto, os resultados da colaboração são bons demais para ser verdade”, escreveu Lee, referindo-se à iniciativa de corte no petróleo.

“No primeiro mês de execução, o nível de adesão alcançado pela maioria dos 20 países que assinaram o acordo foi extraordinário. Isso pode ser um sinal do seu desespero com o petróleo afundando abaixo de zero ou um reflexo da tentativa de vender carregamentos em um mundo com a demanda em colapso”.

Sinais de alerta pela frente

O analista acredita que, daqui para frente, surgirão alguns sinais de alerta, pois alguns membros da Opep+, com destaque para a Rússia, desejam se manter fiéis ao acordo firmado em abril, pelo qual começarão a reabrir as “torneiras” do petróleo em julho.

“O desafio da Opep+ é que a organização tem todo o direito de fazê-lo”, declarou Lee, referindo-se à reabertura. “Seu acordo duramente negociado possui cláusulas que permitem aos participantes começar a flexibilizar as restrições em julho”.

Mas, se isso acontecer, pode acabar provocando o retorno de algo entre 2 e 4 milhões de barris por dia de oferta, alerta o analista.

Lee disse ainda:

“É cedo demais para os produtores relaxarem. A recuperação de demanda ainda precisa ocorrer nos EUA, Europa e grande parte da Ásia, além da China. Atualmente, o consumo de combustível na Índia está cerca de 40% baixo dos níveis do ano passado, enquanto nos EUA os dados mostraram que houve uma segunda queda na demanda, que ficou cerca de 25% abaixo do mesmo período do ano passado”.

Como venho defendendo em muitas análises dominicais, grande parte do rali de maio no petróleo foi impulsionado por cortes nas sondas e por fechamentos de poços por produtores norte-americanos, em resposta ao colapso na demanda de combustíveis por causa da covid-19, que fez o WTI chegar a atingir a cotação de US$ 37 negativos em determinado momento.

Ainda não é hora de abrir as torneiras

Os últimos dados, no entanto, mostram que os produtores americanos, encantados com os preços mais altos, começaram a reduzir os cortes de produção que permitiram o repique dos preços no mês passado. Isso pode ser um problema para a recuperação incipiente do mercado até agora, principalmente se a demanda não responder na velocidade pretendida.

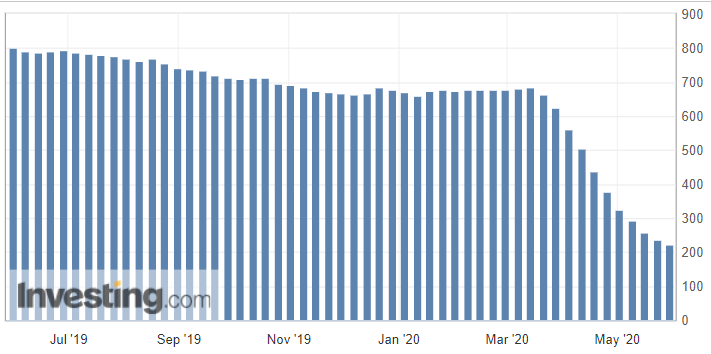

Os últimos dados semanais sobre campos de perfuração realizada pela empresa Baker Hughes mostram uma redução de apenas 15 sondas, ante uma queda de mais de 60 por semana ao longo dos últimos dois meses e meio.

O número de sondas em operação nos EUA teve uma queda de 68% desde a semana encerrada em 13 de março, fazendo com que a produção petrolífera caísse para cerca de 11,4 milhões de barris por dia (bpd), em comparação com os recordes de extração de 13,1 milhões de bpd há apenas três meses. Mas o ritmo de queda desacelerou nas últimas semanas, indicando que os perfuradores estavam segurando os cortes, na medida em que a alta dos preços os incentivou a colocar mais barris no mercado em troca de mais dinheiro.

Estoques petrolíferos ainda elevados nos EUA

Além disso, os estoques semanais de petróleo bruto rastreados pela Administração de Informações Energéticas dos EUA (EIA, na sigla em inglês) registraram uma alta de quase 8 milhões de barris na semana encerrada em 22 de maio, a maior alta desde o fim de abril.

Os estoques de gasolina, por outro lado, registraram uma queda relativamente menor de 724.000 barris durante a mesma semana, ante uma previsão de acúmulo de 100.000.

Já os estoques de destilados tiveram alta de 5,5 milhões de barris, acumulando cerca de 42 milhões de barris ao longo das últimas oito semanas.

Os destilados, que abrangem produtos como diesel e combustível de aviação, têm sido o componente mais fraco do complexo petrolífero norte-americano desde a disseminação da covid-19. Mesmo com as reaberturas econômicas, a demanda de diesel e combustível de aviação tem sido anêmica, pois menos pessoas voltaram a utilizar o transporte público ou voos com medo da infecção.

Falências no setor de petróleo dos EUA: falsa garantia de produção perdida

A crença de que muitos perfuradores nos EUA enfrentam uma situação angustiante está neutralizando a desaceleração dos cortes de produção. A destruição de demanda provocada pela pandemia continua pesando sobre o mercado e, sem uma demanda maior de petróleo, muitos perfuradores podem entrar em falência.

Porém, mesmo que isso aconteça, isso não significa que eles vão parar de produzir petróleo. Isso se deve à natureza particular da legislação de falências nos EUA, que protege as empresas contra a ação de credores durante sua reestruturação.

Exemplo disso é a Unit Corporation (NYSE:UNT), sediada em Tulsa, Oklahoma, que, na semana passada, se tornou a terceira perfuradora norte-americana a pedir falência desde a disseminação da covid-19, com dívidas que somam mais de US$ 650 milhões.

A Unit Corporation declarou que continuaria operando regularmente graças ao Capítulo 11 do processo de falência, sem causar transtornos materiais a seus fornecedores, clientes e parceiros. Também afirmou que sua expectativa é sair da crise “com uma financiamento de US$ 180 milhões”.

Isso significa que a produção petrolífera dos EUA pode permanecer estável, mesmo com o aumento das falências no setor. De fato, é um mundo estranho.

Ouro busca romper máxima de abril a US$ 1.788

No caso do ouro, os contratos futuros do metal parecem querer testar níveis superiores à máxima de oito anos de abril, a US$ 1.788, nível técnico que precisa superar para alcançar o tão cobiçado patamar de US$ 1.800.

Os futuros do ouro na COMEX fecharam a sexta-feira um pouco abaixo de US$ 1.737 por onça pela primeira vez desde novembro, subindo pelo terceiro mês consecutivo por causa do acirramento das tensões entre EUA e China, o que fez com que os investidores procurassem proteção no ativo “porto seguro”. No pregão asiático desta segunda, o metal estava cotado a US$ 1.760,90.

Outro fator que impulsionou o ouro na sexta-feira foram os comentários do presidente do Federal Reserve, Jay Powell, que disse que a recuperação total da economia dos EUA após a covid-19 não será atingida até que as pessoas se sintam confiantes em retomar a vida de antes da pandemia.

“Tudo está indo muito bem para o ouro, exceto uma forte demanda física”, declarou Ed Moya, analista da plataforma de negociação online OANDA.

“O ouro deve permanecer com suporte no curto prazo, graças às compras dos bancos centrais, às perspectivas de maior estímulo mundial e aos atritos entre as duas maiores economias do mundo".

Aviso de isenção: Barani Krishnan não possui posições nos ativos sobre os quais escreve.