Nos últimos meses, com início dos cortes da taxa básica de juros, os brasileiros foram forçados a buscar alternativas para manter um rendimento de 1% ao mês ou até 10% ao ano. Saindo na frente de muitos países, o Brasil foi um dos primeiros a subir a taxa básica de juros depois do histórico 2% ao ano entre os meses de agosto de 2020 e março de 2021. Com a Covid-19, a guerra na Ucrânia, alta da inflação, e outros fatores que influenciaram a macroeconomia, o Banco Central não teve outra saída a não ser iniciar a alta dos juros que começou em março de 2021 e se manteve até agosto de 2023. As pessoas tinham várias opções de investimentos na renda fixa com os juros básicos na casa dos 13,75% por ano. Não era necessário fazer grandes esforços e correr riscos para garantir uma rentabilidade de até 1% ano mês, mas o cenário está mudando.

Atualmente, em 10,75% ao ano, desde a última reunião em março de 2024, a Selic vem sofrendo cortes e o mercado já projeta que a taxa encerre o ano em torno de 9%. Dito isso, o novo momento exigirá que muitos investidores comecem a buscar alternativas para manter um rendimento de pelo menos 10% ao ano. Mesmo sabendo que o Brasil tem um histórico de juro real alto, pensar em diversificação é uma necessidade para qualquer pessoa para garantir ganhos, manter o poder de compra e por que não aproveitar oportunidades internacionais como estratégia para aproveitar melhores retornos?

Diante das diversas maneiras de se investir internacionalmente, os ETFs (Exchange Traded Funds) são uma alternativa de fundos negociados em bolsa que acompanham índices de mercado.

Principais pontos positivos para investimentos internacionais via ETFs:

-

Diversificação de empresas e geográfica;

-

Facilidade de acesso a esses produtos, pois são disponibilizados na B3 (BVMF:B3SA3), a bolsa brasileira;

-

Gestão profissionalizada e focado em investimentos;

-

Redução de gastos com taxas e spread bancário;

Diversificação

Essa é uma das palavras de ordem usadas no mundo dos investimentos. Distribuir bem o seu patrimônio não é só uma forma de proteção, mas um meio de maximizar os retornos e mitigar os riscos. A proposta consiste em alocar os recursos em diferentes tipos de ativos de forma a se manter consistente diante de diferentes cenários, como: alta ou queda da taxa de juros, alta ou queda do dólar. Isso vale para ações, títulos do tesouro, entre outros.

No entanto, o Brasil é um país emergente e corresponde a menos de 1%¹ de todo o mercado de investimento do mundo. Considerando que ainda somos uma economia em desenvolvimento, que a nossa bolsa de valores possui uma baixa diversificação, que o principal índice da bolsa, o Ibovespa, concentra, em sua maioria, empresas de commodities, do setor financeiro, varejo e outros poucos segmentos, buscar mercados estrangeiros é mais que necessário para fazer uma diversificação de setores e de diferentes geografias.

Outro ponto que gosto de destacar, quando falamos em diversificação, é que por meio dos fundos o investidor consegue acessar vários produtos e mercados que ele não teria tempo para analisar e selecionar (como o mercado de small caps dos Estados Unidos ou o mercado de capitais do Japão) nem capacidade financeira para comprar tudo.

Como fazer um investimento internacional?

Tomada a decisão de investir diretamente em outras empresas e setores, além das brasileiras, o primeiro passo é abrir uma conta em uma corretora estrangeira e fazer uma remessa em dinheiro. Também precisará fazer uma análise de perfil de investidor para saber onde investir e arcar com os custos para viabilizar a operação (como spread na conversão de moedas estrangeiras, taxas e impostos do país em que se está investindo, além de outras taxas da corretora).

Por outro lado, se o investidor optar por um fundo disponível na B3, como um ETF, terá acesso a vários mercados e empresas internacionais, negociando as cotas em moeda nacional, com garantia de liquidez (para o caso dos ETFs que contam com formador de mercado contratado) e a um baixo custo.

Fundos de gestão passiva versus ativa

Investir em fundos é uma das maneiras mais populares para os investidores acessarem os mercados financeiros. Dentro do universo dos fundos de investimento, duas abordagens principais são comumente encontradas: gestão passiva e gestão ativa. Na primeira opção, o fundo seguirá um índice de referência, como por exemplo o Ibovespa, o S&P 500, entre outros. O gestor do fundo de índice, ou ETF, compra e vende os ativos de acordo com uma carteira teórica desse índice. Em geral, esses fundos apresentam baixos custos de administração.

Já os fundos de gestão ativa têm o objetivo de superar um índice de referência. Superar a média do mercado é uma tarefa desafiadora, que demanda grandes equipes de analistas e gestores de portfólio, pois investimentos com maiores rentabilidades futuras geralmente são acompanhados por maiores riscos. Por isso, esse tipo de fundo possui maiores taxas de administração e, na maioria dos casos, cobra taxa de performance.

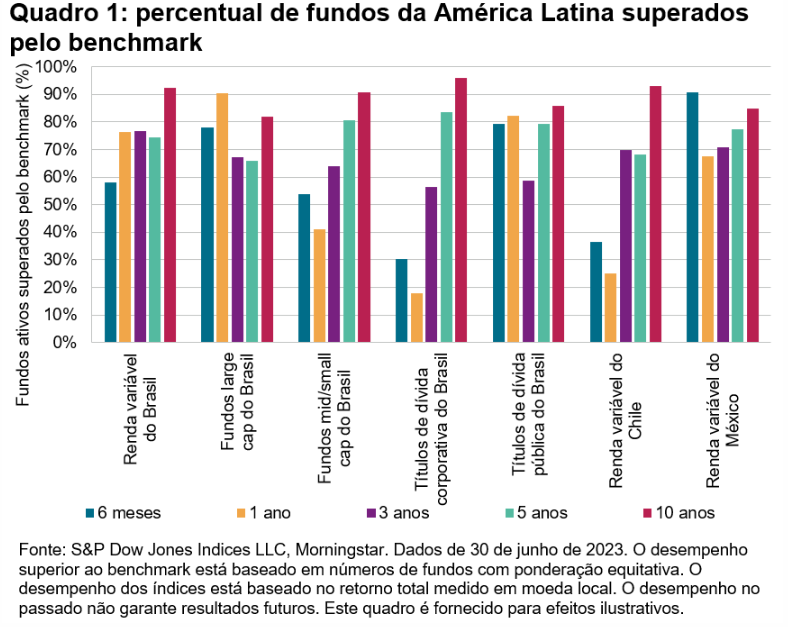

Porém, mesmo com um time muito experiente e qualificado, é muito difícil prever os movimentos do mercado. Segundo um estudo da S&P, o Scorecard SPIVA (S&P Indices Versus Active), mais de 90% dos fundos de gestão ativa perdem para seus benchmarks em janelas maiores que 10 anos, como mostra o gráfico abaixo.

Gráfico 01

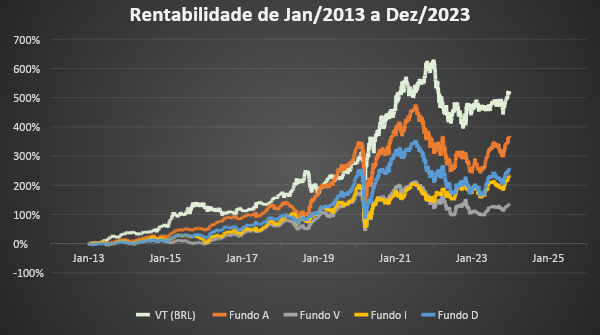

Com base nesse estudo, escolhemos o ETF VT (Vanguard Total World Stock ETF), que investe em praticamente todas as ações do mundo (98% do market cap global), com baixo custo (0,07% ao ano de taxa de administração), para mostrar como é o desempenho dele em comparação a fundos que são bem avaliados e referência na indústria de fundos do Brasil. Inclusive o Fundo A foi escolhido o melhor fundo de ações da década de 2010-2020. No gráfico 2, podemos ver o desempenho desses ativos de 2013 a 2023. Nesse período, o VT em reais atingiu mais de 500% de valorização. No Brasil, o VT é replicado pelo WRLD11.

Gráfico 02

Outro ponto que vale ressaltar é que os fundos de gestão ativa costumam ter um valor mínimo de entrada alto, além disso, nem sempre estão abertos para novos investidores. Em contrapartida, é possível comprar e vender cotas de ETFs na B3 como se fosse uma ação.

Expectativas para o mercado de ETFs no Brasil

Quando fundei a Investo, uma das minhas principais motivações era dar acesso aos produtos que eu conheci durante o período que estava estudando e depois trabalhando nos Estados Unidos. O mercado de ETFs está em alta, no Brasil, o número de investidores já chega a 602 mil, o que representa um crescimento de 30 vezes, entre 2016 e 2024. E o total sob gestão também apresenta um grande salto, ultrapassando os 45 bilhões de reais. Segundo a B3, os investimentos em ETFs representam 0,5% do mercado de fundos.

Enquanto isso, nos Estados Unidos, os ETFs já representam mais de 22% do mercado de fundos, com mais de 8 trilhões de dólares em ativos sob gestão. Ou seja, ainda temos um longo caminho de crescimento e educação financeira pela frente. Mas já existem produtos que garantem ao investidor brasileiro a possibilidade diversificar a sua carteira, com a segurança e a seleção profissionalizada que os fundos oferecem. Já pensou em uma diversificação geográfica para o seu portfólio?

¹Dados do dia 02/03/2024, no site da B3, mostram que as empresas listadas na bolsa brasileira somam 929 bilhões USD. Dados da Visual Capitalist, do segundo trimestre de 2023, apontam que o mercado global de ações soma 109 trilhões USD. Então, usando esses dados, podemos concluir o Brasil teria menos de 1% do mercado financeiro mundial

Encontre dados avançados sobre ações e ETFs do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+