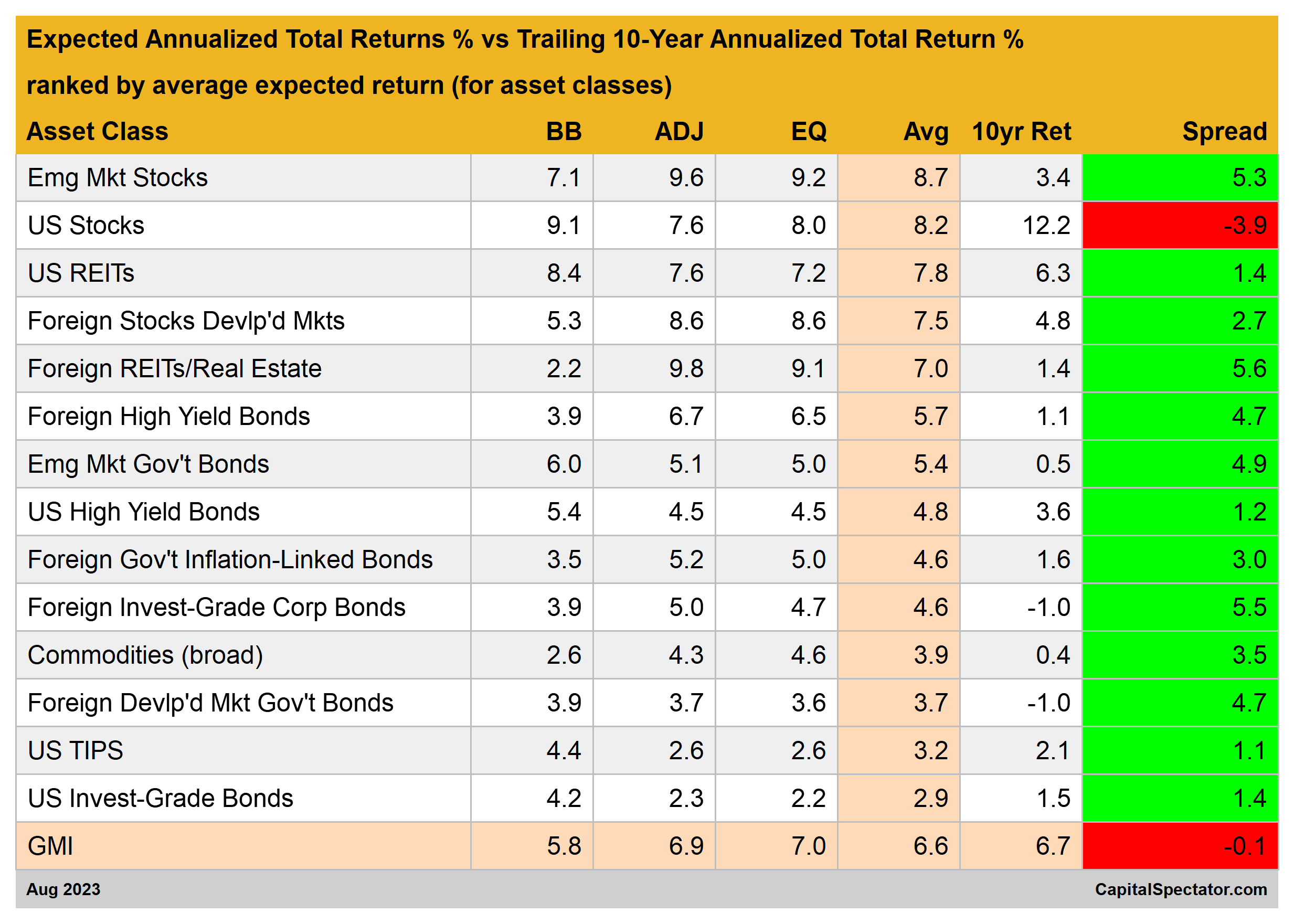

O retorno esperado para o Índice Global de Mercado (GMI) subiu em agosto em relação ao mês anterior. A previsão revisada de longo prazo para este benchmark – uma carteira que segue o valor de mercado de todas as principais classes de ativos (exceto caixa) por meio de um conjunto de ETFs – aumentou para um retorno anualizado de 6,6%, o mais alto até agora em 2023.

A maioria dos componentes do GMI continua exibindo previsões (metodologias definidas abaixo) acima dos seus retornos atuais nos últimos 10 anos. As estimativas distorcidas fornecem uma base para ajustar alocações em busca de gerar alpha positivo (em relação ao GMI) a longo prazo em estratégias de portfólio.

A perspectiva de desempenho ex-ante relativamente fraca do mercado de ações dos EUA continua sendo um caso isolado em comparação com seu desempenho muito maior nos últimos 10 anos. As ações americanas têm previsão de retorno bem abaixo do seu ganho realizado na última década, o que sugere que é conveniente reduzir a alocação para ações dos EUA em carteira - especialmente em portfólios cujos pesos de ações americanas estão acima das metas estratégicas.

O GMI representa um referencial teórico da carteira ideal para o investidor médio com um horizonte de tempo infinito. Com base nisso, o GMI é útil como ponto de partida para pesquisas sobre alocação de ativos e montagem de portfólio. A história do indicador sugere que o desempenho deste benchmark passivo é competitivo com a maioria das estratégias ativas de alocação de ativos, especialmente após o ajuste para risco, custos de negociação e impostos.

É provável que algumas previsões acima, senão a maioria ou até mesmo todas, estejam erradas em algum grau. No entanto, a expectativa é que as projeções do GMI sejam um pouco mais confiáveis do que as estimativas para seus componentes. As previsões para mercados específicos (ações dos EUA, commodities, etc.) estão sujeitas a maior volatilidade e erro de rastreamento em comparação com a agregação de previsões na estimativa do GMI, um processo que pode reduzir alguns dos erros ao longo do tempo.

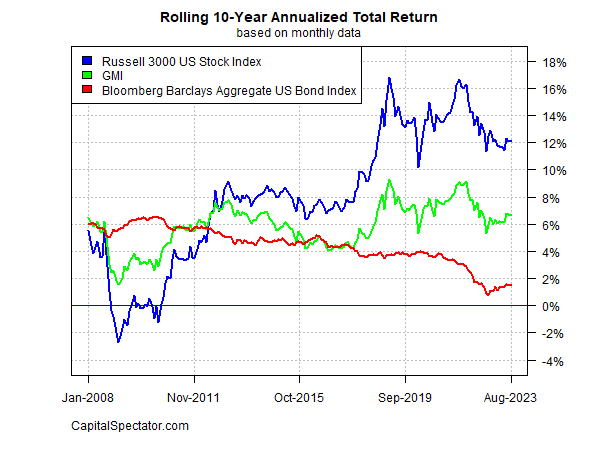

Para contextualizar como o retorno total realizado do GMI evoluiu ao longo do tempo, considere o histórico do benchmark em uma base anualizada de 10 anos consecutivos. O gráfico abaixo compara o desempenho do GMI com o equivalente para ações dos EUA e títulos dos EUA até o mês passado. O retorno atual de 10 anos do GMI é de 6,6%. Isso é um aumento em relação aos níveis recentes ao longo do último ano ou mais, mas ainda está bem abaixo das máximas para a janela de cinco anos consecutivos.

Abaixo está um breve resumo de como as previsões são geradas e definições das outras métricas na tabela acima:

BB (BVMF:BBAS3): o modelo Building Block, ou Bloco de Construção, usa retornos históricos como uma aproximação para estimar o futuro. O período de amostra usado começa em janeiro de 1998 (a data mais antiga disponível para todas as classes de ativos listadas acima). O procedimento é calcular o prêmio de risco para cada classe de ativos, computar o retorno anualizado e, em seguida, adicionar uma taxa esperada livre de risco para gerar uma previsão de retorno total. Para a taxa esperada livre de risco, estamos usando o último retorno do título do Tesouro americano protegido contra a inflação (TIPS) para 10 anos. Esse rendimento é considerado uma estimativa de mercado de um retorno real (ajustado pela inflação) livre de risco para um ativo “seguro” - essa taxa “livre de risco” também é usada para todos os modelos delineados abaixo. Note que o modelo BB usado aqui é (vagamente) baseado em uma metodologia originalmente definida pela Ibbotson Associates (uma divisão da Morningstar).

EQ: O modelo Equilíbrio estima o retorno esperado a partir do risco. Em vez de tentar prever diretamente o retorno, esse modelo usa uma estrutura mais confiável que se baseia em medidas de risco para estimar o desempenho futuro. Esse processo é robusto em certo sentido, pois é mais fácil prever o risco do que projetar o retorno. As três entradas são as seguintes:

- * Uma estimativa do preço de risco de mercado esperado para a carteira como um todo, definido como a relação de Sharpe, que é a relação entre os prêmios de risco e a volatilidade (desvio-padrão). Observação: “carteira” refere-se ao GMI em todo o documento.

- * A volatilidade esperada (desvio-padrão) de cada ativo (componentes de mercado do GMI)

- * A correlação esperada para cada ativo em relação à carteira (GMI)

Esse modelo para estimar retornos de equilíbrio foi inicialmente apresentado em um artigo de 1974 do Professor Bill Sharpe. Para um resumo, consulte a explicação de Gary Brinson no Capítulo 3 do livro “The Portable MBA in Investment”. Também abordo o modelo em meu livro “Dynamic Asset Allocation”. Note que essa metodologia inicialmente estima um prêmio de risco e, em seguida, adiciona uma taxa de risco livre esperada para chegar às previsões de retorno total. A taxa de risco livre esperada é descrita em BB acima.

ADJ: essa metodologia é idêntica ao modelo Equilíbrio (EQ) apresentado acima, com uma exceção: as previsões são ajustadas com base em fatores de momentum de curto prazo e reversão média de longo prazo. Momentum é definido como o preço atual em relação à média móvel de 12 meses. O fator de reversão média é estimado como o preço atual em relação à média móvel de 60 meses (5 anos). As previsões de equilíbrio são ajustadas com base nos preços atuais em relação às médias móveis de 12 meses e 60 meses. Se os preços atuais estiverem acima (abaixo) das médias móveis, as estimativas de prêmio de risco não ajustadas são reduzidas (aumentadas).

A fórmula de ajuste é simplesmente o inverso da média do preço em relação às duas médias móveis. Por exemplo: se o preço atual de uma classe de ativos estiver 10% acima de sua média móvel de 12 meses e 20% acima de sua média móvel de 60 meses, a previsão não ajustada é reduzida em 15% (a média de 10% e 20%). A lógica aqui é que, quando os preços estão relativamente altos em relação ao histórico recente, as previsões de equilíbrio são reduzidas. Por outro lado, quando os preços estão relativamente baixos em relação ao histórico recente, as previsões de equilíbrio são aumentadas.

Avg. (Média): esta coluna é uma média simples das três previsões para cada linha (classe de ativos).

10-year Ret (Retorno de 10 anos): Para ter uma perspectiva sobre retornos reais, esta coluna mostra o retorno total anualizado de 10 anos consecutivos para as classes de ativos até o mês-alvo atual.

Spread: previsão média do modelo menos retorno de 10 anos consecutivos.