Já analisei anteriormente um conjunto de indicadores que têm alta correlação com o início de recessões. No entanto, à medida que nos aproximamos de 2024, muitos economistas de Wall Street projetam um cenário de "pouso suave" ou "sem recessão" para a economia.

CYBER MONDAY Prorrogada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

Será que tais indicadores, com históricos quase perfeitos, vão falhar desta vez? Será que a economia dos Estados Unidos vai desacelerar sem entrar em crise ou algo pior?

Vamos começar pelo mais importante: a inversão da curva de juros.

Os títulos são essenciais por suas qualidades preditivas, por isso os analistas prestam muita atenção aos juros dos papéis do governo americano, especialmente ao diferencial (spread) entre as taxas de diferentes vencimentos. Assim, há uma forte correlação entre a inclinação da curva de juros e o rumo da economia, das ações e dos mercados de títulos no longo prazo.

Isso ocorre porque tudo, desde preços voláteis do petróleo, tensões comerciais, incerteza política, a força do dólar, risco de crédito, força dos lucros, etc., se reflete no mercado de títulos e, consequentemente, na curva de juros.

Em relação às inversões da curva de juros, a mídia sempre presume que desta vez é diferente porque uma recessão não ocorreu logo após a inversão. Há dois problemas com esse raciocínio.

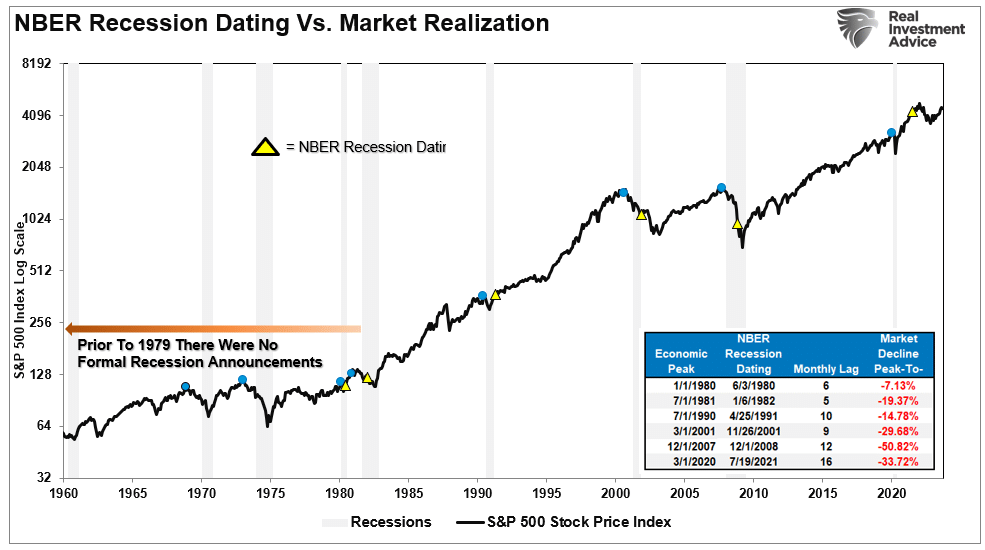

O National Bureau Of Economic Research (NBER) é o órgão oficial para datar as recessões. Ele espera por revisões de dados do Bureau of Economic Analysis (BEA) antes de anunciar o início oficial de uma recessão. Portanto, o NBER sempre está 6-12 meses atrasado na datação da recessão.

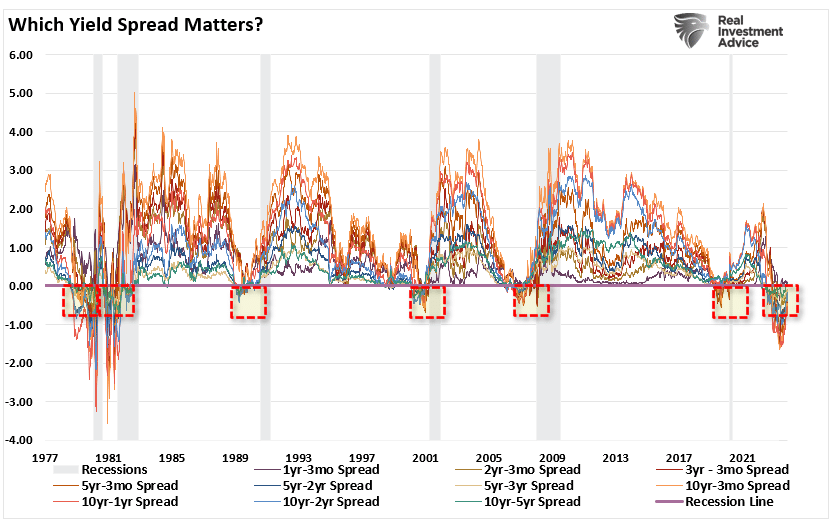

Não é a inversão da curva de juros que indica a recessão. A inversão é o "sinal de alerta", enquanto a desinversão marca o início da recessão, que o NBER reconhecerá mais tarde.

Como discuti em março do ano passado, se você esperar pelo anúncio oficial do NBER para confirmar uma recessão, será tarde demais. Para citar:

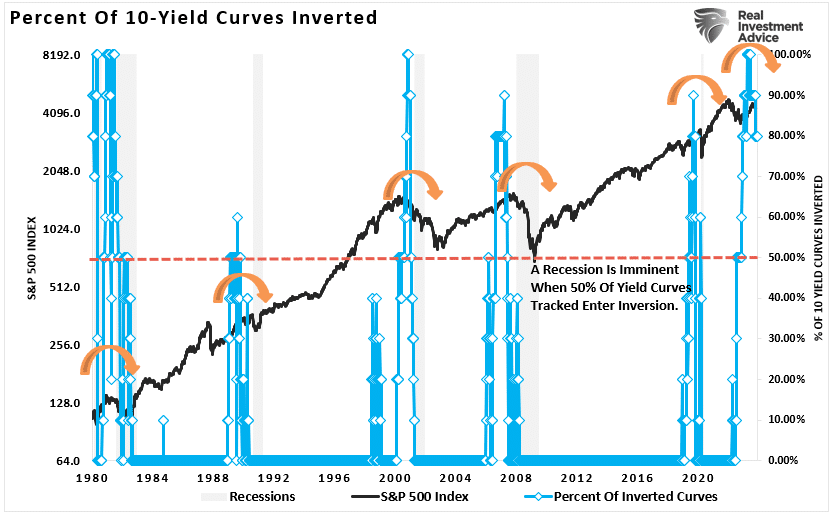

"Cada um desses pontos é o pico do mercado ANTES do início de uma recessão. Em 9 de 10 casos, o S&P 500 atingiu o pico e caiu antes do reconhecimento de uma recessão."

Confira a análise em forma de tabela. Vale a pena observar que a antecipação do mercado à recessão econômica diminuiu consideravelmente desde 1980. Como tal, dado o rali do mercado este ano, não é surpreendente que uma recessão ainda não tenha sido reconhecida.

Qual curva de juros importa?

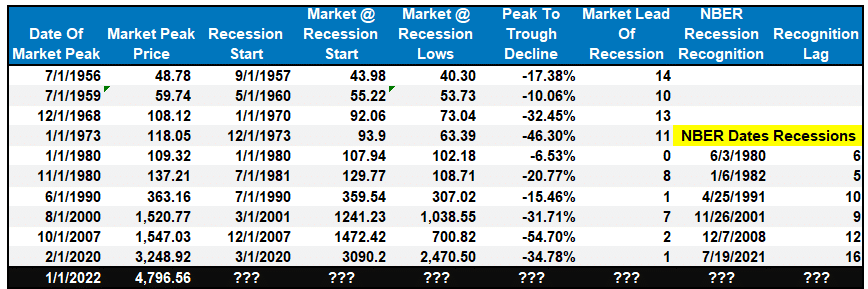

Qual curva de juros importa mais depende de quem você pergunta.

Jeffrey Gundlach da DoubleLine Capital olha para os spreads de 2 anos e 5 anos. Michael Darda, o economista-chefe da MKM Partners, diz que é o spread de 10 anos e 1 ano. Outros dizem que os juros de 3 meses e 10 anos são os mais importantes. O mais observado é o spread de 10 anos contra o de 2 anos.

Enquanto a maioria dos economistas convencionais se concentra em uma curva de juros específica, nós acompanhamos dez diferentes spreads economicamente importantes, desde o consumo de curto prazo até investimentos de longo prazo. A maioria dos spreads de juros que monitoramos, mostrados abaixo, estão invertidos, o que historicamente é o melhor indicador recessivo. No entanto, tecnicamente, a desinversão da curva de juros é o indicador recessivo.

Recentemente, diversos spreads de juros ficaram negativos, levando a mídia a subestimar o risco de recessão e sugerir que a curva de juros está errada desta vez. No entanto, o mercado de títulos já está considerando um crescimento econômico mais fraco, risco nos lucros, avaliações elevadas e uma inversão do suporte monetário. Consequentemente, uma recessão ocorreu sempre que 50% ou mais das curvas de juros monitoradas se inverteram.

Além da curva de juros, estamos atentos a outros indicadores de recessão.

Há dúvidas sobre se os indicadores antecipados estão corretos. Em julho, após uma queda significativa em vários indicadores econômicos desse tipo, discutimos sobre ciclos econômicos, salientando que tanto os ciclos de mercado quanto os econômicos têm períodos de desaceleração que eventualmente se recuperam.

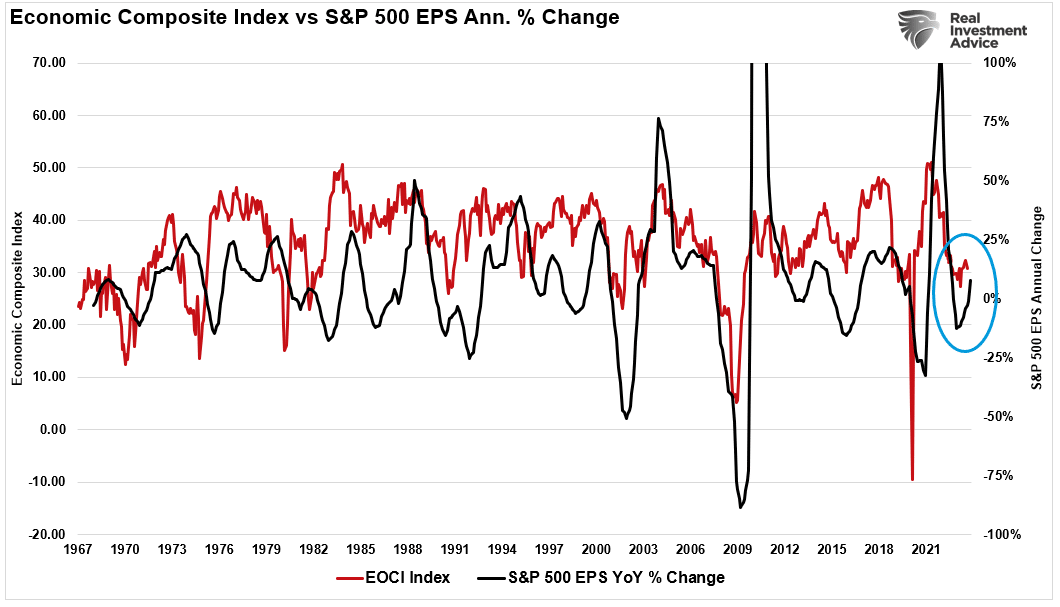

O Índice Composto Econômico, que inclui 100 dados econômicos variados, ilustra claramente esses ciclos. Observa-se que os dados atingiram um ponto baixo desde julho e começaram a melhorar, sugerindo que as atuais medidas econômicas estão em níveis anteriormente associados ao fim de contrações econômicas, exceto em crises financeiras ou eventos de paralisação econômica.

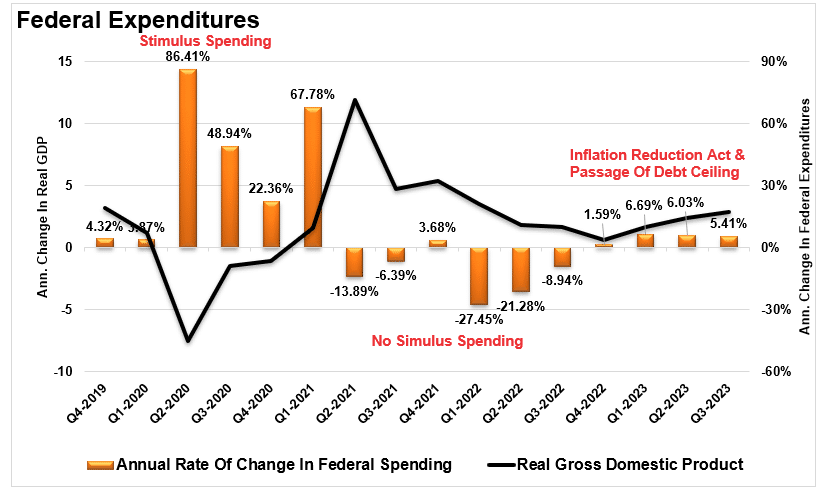

Embora haja motivos para dúvidas sobre uma melhora nos atuais ciclos econômicos e de mercado, é complicado ignorar completamente as evidências históricas. Apesar dos aumentos agressivos dos juros pelo Federal Reserve, que afetam a atividade econômica, ao reduzir o consumo pessoal, o governo continua elevando seus gastos, como demonstrado pela Lei de Redução da Inflação e pela Lei CHIPs, com o fim de apoiar a atividade econômica.

Esses suportes fiscais e monetários estão começando a se reverter, gerando a expectativa de que o apoio econômico proveniente dessas grandes injeções na economia desapareça gradualmente. Espera-se que a economia retorne à normalidade nesse ínterim, embora não existam precedentes históricos para fundamentar essa esperança.

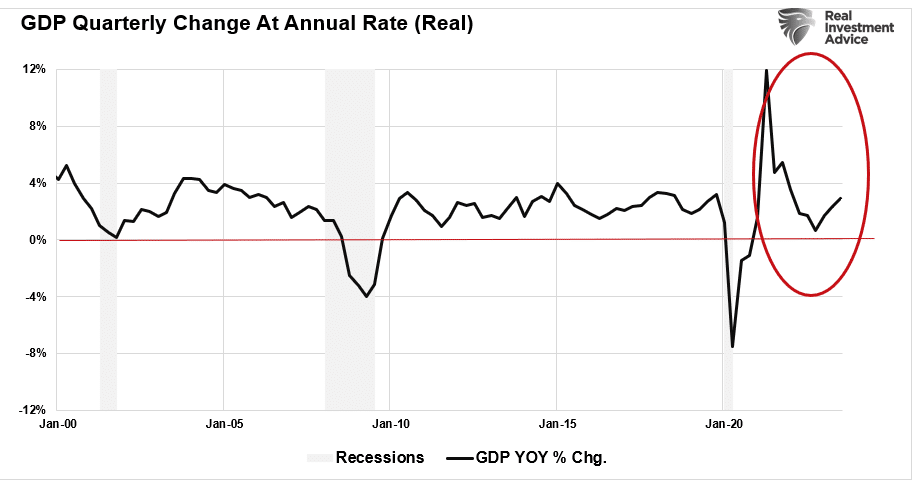

A questão de um "pouso suave" ou uma recessão direta é complexa. É possível que os sinais comuns de recessão econômica estejam equivocados desta vez, ou que, devido ao aumento significativo da atividade econômica devido ao fechamento da economia e ao estímulo fiscal maciço, a retração econômica possa demorar mais do que o esperado. Ambas as hipóteses alinham-se com o otimismo crescente dos economistas de Wall Street a curto prazo, mas também remetem à Regra #9 de Bob Farrell.

“Quando todos os especialistas concordam, algo diferente tende a acontecer.”

Como já foi dito, a economia entraria em recessão se o crescimento anterior fosse inferior a 4%. O problema é que a queda começou de um nível recorde de PIB nominal de quase 12%. Como já foi dito, é normal haver uma recuperação depois de uma forte queda nos indicadores econômicos. A questão é se essa recuperação é duradoura. Infelizmente, só saberemos a resposta daqui a algum tempo.

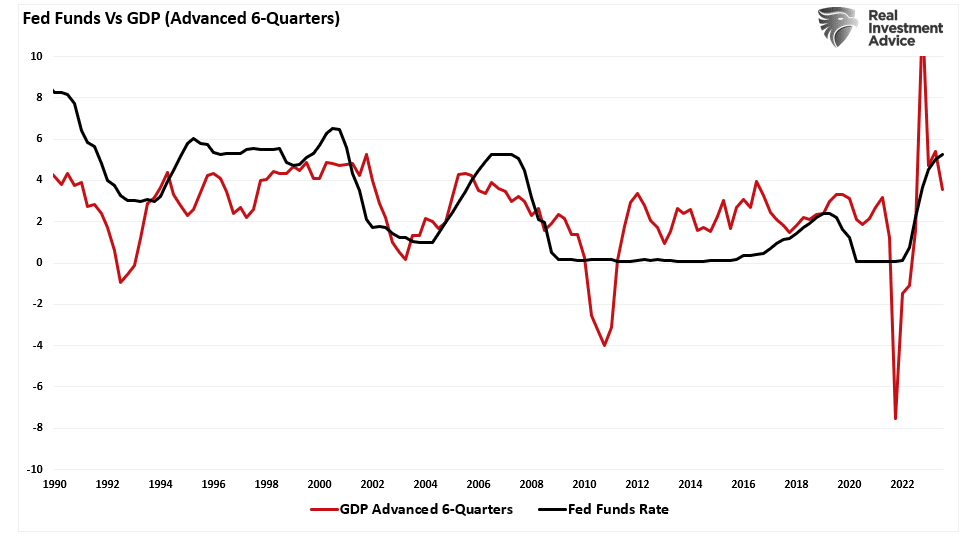

Sabemos que as decisões do Federal Reserve sobre os juros demoram cerca de 6 trimestres para afetar o crescimento econômico. Como o último aumento da taxa do Fed foi no segundo trimestre deste ano, isso indica uma queda adicional na atividade econômica até o final de 2024.

Implicações para os investidores

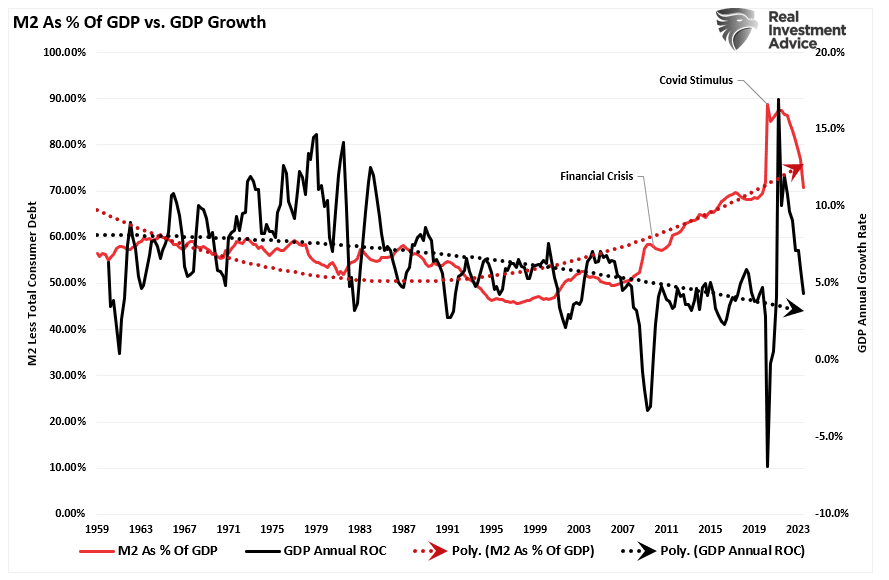

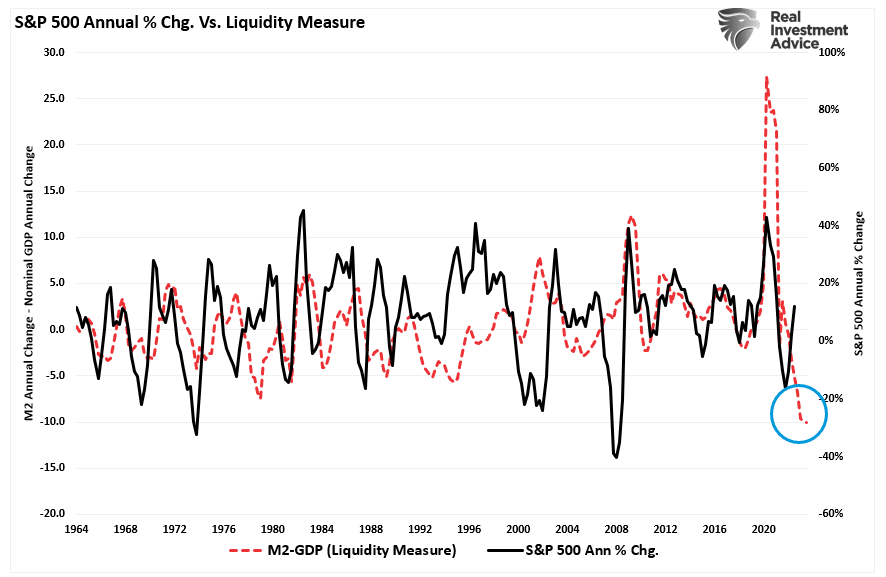

O estímulo monetário (em proporção ao PIB) continua muito alto, o que cria a ilusão de que a economia é mais forte do que realmente é. Com o efeito retardado do aperto monetário sobre o consumo, a volta à normalidade econômica pode surpreender a maioria dos economistas.

Para os investidores, as consequências da redução do estímulo monetário nos preços são negativas. Como mostrado, a diminuição da liquidez, medida pela diferença entre o PIB e o M2, se relaciona com as variações nos preços dos ativos. Como ainda há muito estímulo monetário para ser revertido, isso indica que os preços dos ativos devem cair.

No entanto, os mercados recentemente têm apostado que a liquidez vai aumentar. Diante das implicações inflacionárias de oferecer acomodação monetária, ou seja, cortes de juros e compra de ativos, parece improvável que o Federal Reserve aja antes de uma recessão começar. Se essa hipótese estiver certa, os investidores podem se frustrar.

Conforme atualizamos nossos indicadores de recessão, ainda não há uma certeza sobre a ocorrência de uma recessão. Sim, desta “vez pode ser diferente”. O problema é que, historicamente, não tem sido assim.

Portanto, diante dessa incerteza, devemos continuar a levar em conta a possibilidade de que os economistas de Wall Street estejam certos em suas projeções mais otimistas. No entanto, devemos ficar atentos às probabilidades que ainda estão com os indicadores.

Ninguém sabe o que o futuro reserva com certeza. Portanto, devemos ser flexíveis em nossa estratégia de investimento e negociar o mercado pelo que ele é, em vez do que queremos que ele seja.