Foram várias as questões polêmicas que abordamos ao longo das últimas semanas a respeito de eventos que já aconteceram, mas podem ainda repercutir na economia norte-americana, como a quebra do banco SVB (OTC:SIVBQ) e o resgate por parte do Banco Central dos EUA, além de temas que ainda devem repercutir nas próximas semanas e meses, como a exposição dos bancos médios ao segmento imobiliário comercial e o teto da dívida norte-americana.

Se você não leu esses textos, aconselho a leitura, pois eles explicam muito bem como vemos a economia americana neste momento.

Já não fossem suficientes todos esses acontecimentos e problemas a serem resolvidos, nesta semana tivemos mais um recorde sendo alcançado nos Estados Unidos, e ele não foi lá dos melhores.

1 trilhão de dólares

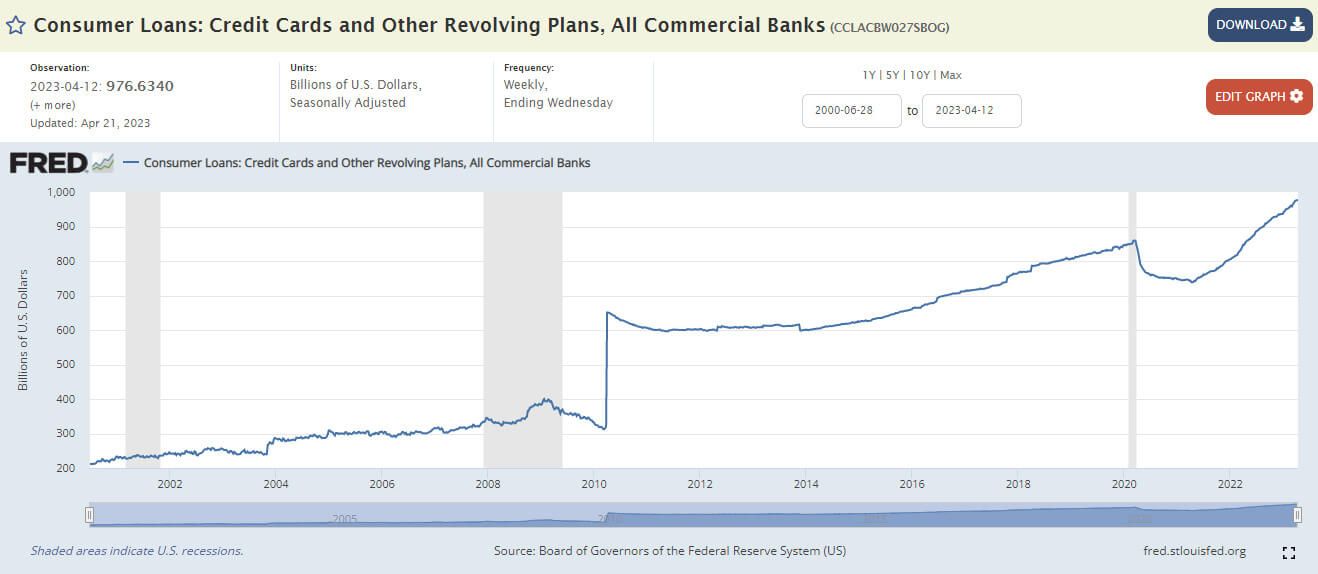

O saldo total utilizado pela população americana no cartão de crédito chegou ao patamar de US$ 976 bilhões em meados deste mês, segundo dados consolidados pelo Federal Reserve.

Esse é o maior patamar da série histórica, como mostra o gráfico abaixo.

Quando dividimos esse valor pela população dos Estados Unidos (331 milhões de pessoas), chegamos ao número de uma dívida, por pessoa, ao redor de US$ 3 mil.

Considerando que uma parte da população não tem idade para ter um cartão de crédito e outra parcela não atende os requisitos financeiros, a dívida por cidadão americano fica ainda mais elevada.

O cidadão médio americano ganha em média US$ 60 mil por ano. Se reduzirmos a população que pode ter um cartão de crédito para a metade (165 milhões de pessoas), chegamos a uma dívida de US$ 6 mil, por pessoa, por ano, ou cerca de 10% da renda bruta.

Estamos falando apenas das dívidas de cartão de crédito, mas sabemos que a economia americana é altamente favorável a dívidas, sejam empréstimos para carros, empréstimos para compra de casas e por aí vai…

Quando colocamos tudo isso junto, podemos praticamente chegar à conclusão de que os americanos já têm boa parte de sua renda comprometida com empréstimos.

Algumas matérias veiculadas em jornais internacionais nesta semana dão conta de que mais de 1/3 dos americanos possuem mais dívidas do que reserva de emergência. Além disso, a Geração Z parece mais suscetível ao descontrole financeiro, com uma dívida média no cartão de crédito de US$ 8.266 por pessoa.

Juros em alta

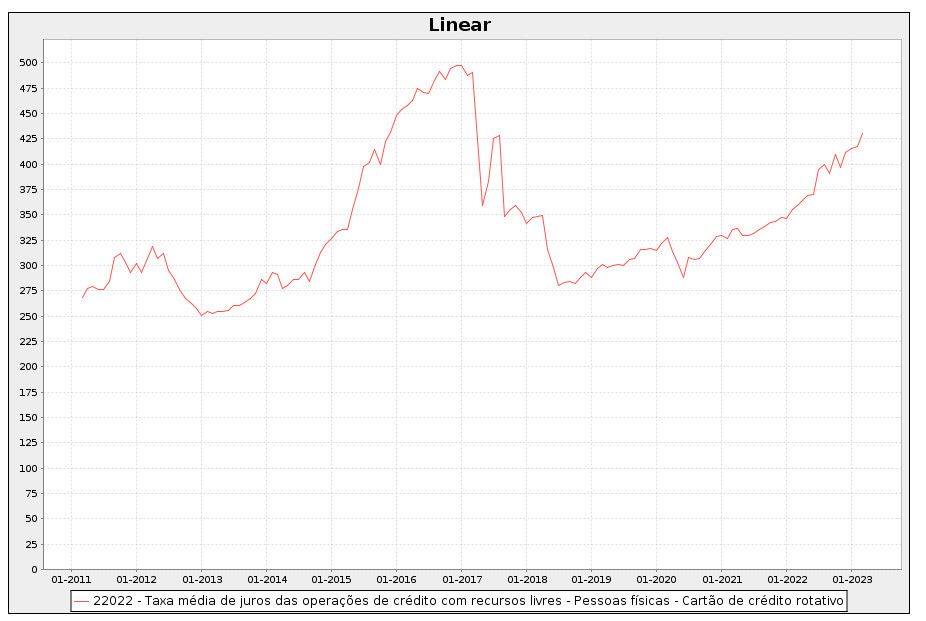

No Brasil, sabemos o estrago que um cartão de crédito nas mãos erradas pode causar na vida financeira de uma pessoa.

Além da questão relacionada à baixa educação financeira, temos provavelmente a maior taxa de juros anual do mundo para esse tipo de produto.

Segundo o Banco Central, a taxa de juros média para inadimplência no cartão de crédito estava em módicos +430% ao ano no mês passado, patamar próximo das máximas históricas, como mostra o gráfico abaixo.

Talvez a pior decisão financeira que você pode tomar na sua vida é fazer uma dívida no cartão de crédito aqui no Brasil.

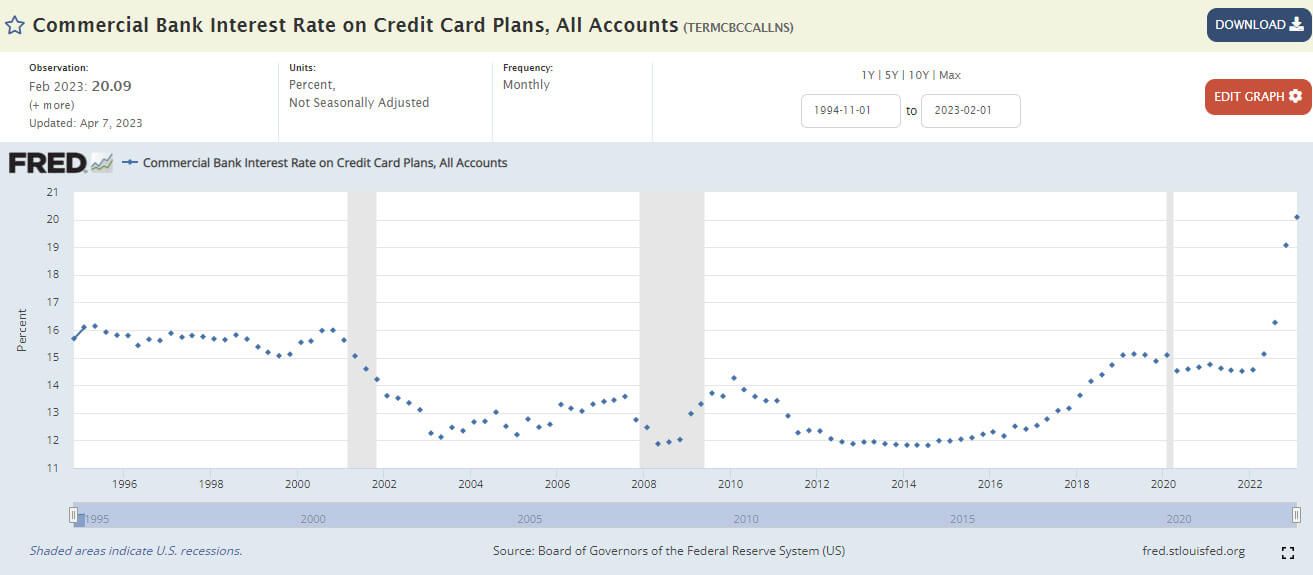

Guardadas as devidas proporções, nos Estados Unidos, a coisa não é muito diferente. A taxa de juros média para dívidas no cartão de crédito está ao redor de 20% ao ano, como mostra o gráfico abaixo.

Pode parecer pouco para nós, brasileiros, mas para os americanos, esse valor é equivalente aos nossos +430% ao ano.

Inadimplência em alta

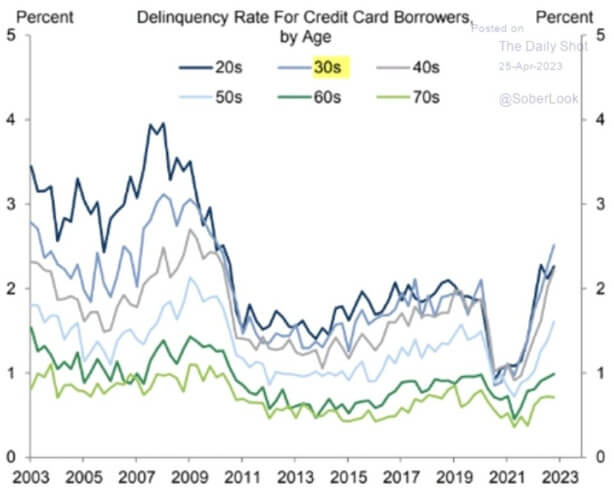

Não bastasse os americanos estarem pagando o maior juro no cartão de crédito da história recente, a taxa de inadimplência também subiu bastante nos últimos meses, como mostra o gráfico abaixo.

O gráfico mostra que os grupos de pessoas com 20 e 30 anos são aqueles em que a inadimplência subiu fortemente nos últimos meses, que também são os mais endividados, como falamos anteriormente.

O que fazer?

Com uma dívida grande em mãos, juros em alta e inadimplência aumentando, essa questão do estoque da dívida de cartões de crédito nos Estados Unidos vai se transformando em mais um ponto delicado para a economia do país.

Com alguns indicadores econômicos mostrando algum arrefecimento da economia e empresas postergando investimentos e anunciado demissões em massa, caso essas pessoas venham a ficar sem emprego, a situação poderá se tornar uma bola de neve para as instituições financeiras e o sistema como um todo.

Temos uma postura mais conservadora neste momento em nossa carteira de investimentos no exterior, com uma baixa alocação em ativos nos Estados Unidos.

Mas isso não significa que você não pode ganhar dinheiro. Nesta semana, reduzimos uma posição de nossa carteira com um ganho de +133% em dólares.

Além disso, temos posições em ativos na China, bem como ativos que devem ter uma boa rentabilidade caso o mercado nos Estados Unidos enfraqueça.