Mais uma semana marcada pela alta volatilidade, com o Set-24 trabalhando com uma amplitude de +2.525 pontos (mínima / máxima / mínima / fechamento respectivamente @ 223,20 / 236,25 / 224,05 / 225,00 centavos de dólar por libra-peso). O R$ praticamente atingiu o meu objetivo de curto prazo @ 5,50 R$/US$ (conforme comentário semanal 20-24 de maio, publicado no dia 25 de maio) chegando a negociar na mínima do ano @ 5,48 R$/US$ e para vencimento em julho-25 e novembro-25 @ 5,69 R$/US$ e 5,805 R$/US$!

Considerando o atual cenário político / econômico brasileiro poderemos ter o R$ valorizando no curto prazo, podendo voltar aos 5,20 R$/US$ – dependendo das novas medidas que deverão ser anunciadas nos próximos dias pelo governo referente eventual defesa do “equilíbrio fiscal / redução dos gastos públicos, respeito à meta da inflação…”

O juros futuro de longo prazo (vencimento janeiro-2029), após negociar na máxima da semana @ 12,265% ao ano, voltou a ceder na sexta-feira encerrando @ +11,925% ao ano (lembrar que em 06 de março de 2023 chegou a negociar @ 13,62% ao ano e no dia 12 de dezembro de 2023 @ 9,98% ao ano). Dessa forma, com a combinação “R$/US$ + NY Set-25 em US$/libra-peso + diferencial @ -35 pontos” foi possível negociar vendas para a próxima safra 25/26 para entrega entre ago/set-25 acima dos +1.470 R$/saca para o café arábica tipo 6!

Na quinta-feira, após o mercado chegar a subir +1.100 pontos e encerrar com +410 pontos de alta (236,25 / 230,30 centavos de dólar por libra-peso) o USDA publicou a sua estimativa referente ao seu quadro “oferta global x demanda global” para o próximo ciclo 24/25. No dia seguinte NY chegou a cair -600 pontos e ainda assim encerrando +200 pontos acima do fechamento da semana anterior (mesmo a desvalorização acentuada do R$)!

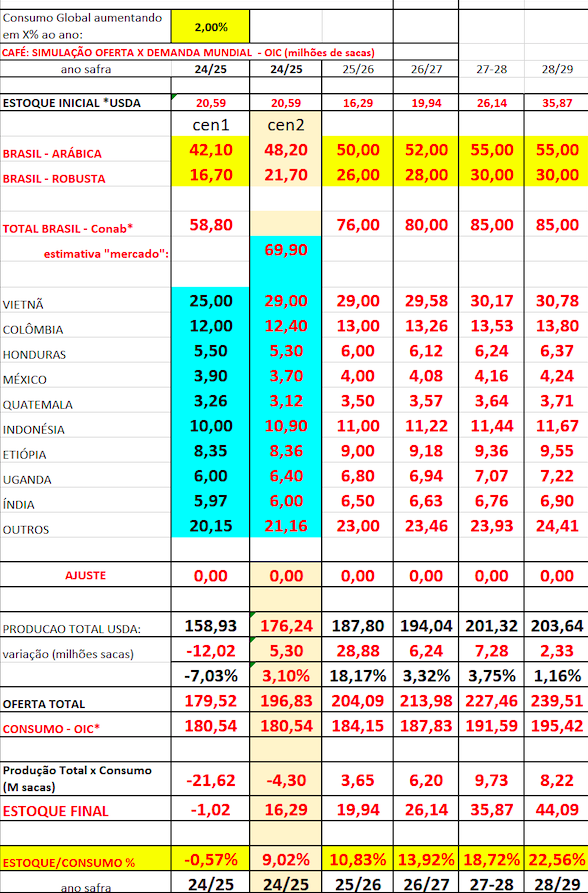

Como já mencionado na semana passada, o USDA apresentou números muito otimistas referente as safras do Brasil e do Vietnam (respectivamente +69,90 e + 29,00 milhões de sacas) x uma Conab* (estimando a safra brasileira em +58,80 milhões de sacas) e o “mercado” (estimando a safra do Vietnam em +24,50 milhões de sacas) – apenas nessas 2 origens existe uma diferença potencial em +/- 15,60 milhões de sacas!!

Conforme tabela abaixo “revista e atualizada”, comparando o quadro “oferta global x demanda global” “(Conab* + mercado) x USDA*” existe uma diferença na produção global total estimada entre +/- 17,20 milhões de sacas! Considerando o consumo global conforme a previsão da OIC* em +180,54 milhões de sacas e um aumento no consumo anual em +2% ao ano, então, em 2029/2030 o mundo poderá estar consumindo +200 milhões de sacas (novamente o consumo global do USDA* já não é mais considerado pelo mercado como “correto” em “apenas” +170,64 milhões de sacas)! Se o USDA* estiver errado (o que acredito piamente), então praticamente todo o estoque de passagem ainda existente e distribuído ao redor do mundo poderá ser consumido nos próximos 12 meses!!

De onde virá o aumento na produção global para continuar suprindo o aumento na demanda durante os próximos 5-10 anos? Apenas o Brasil terá condições em seguir expandindo de forma significativa – se, e apenas se – os preços remunerarem o produtor. Mesmo se os preços voltarem aos 250/300 centavos de dólar por libra-peso apenas o Brasil tem condições para seguir expandindo! Eventual expansão periférica em outros países levará 3-4 anos para a “nova produção” poder começar a abastecer o mercado consumidor (ou seja, a partir do ano safra 27/28). E isso se as outras origens começarem a plantar/expandir “hoje”! Se o Brasil produzir +69,90 / +76,00 / +80,00 / +85,00 milhões de sacas nas próximas 4 safras o índice “estoque x consumo” irá voltar aos patamares “tranquilos” apenas a partir da safra 27/28. Até lá, os preços deverão continuar firmes. E creio eu, muito firmes!

Qualquer erro nas projeções do USDA poderá levar o mercado a testar e romper os +250/+300 centavos de dólar por libra-peso. Lembrar que, segundo o próprio USDA, o “estoque de passagem brasileiro” da safra 23/24 para a safra 24/25 já está desatualizado / furado, devendo ficar ao redor dos +1,00 de sacas (uma vez que agora em junho-24 o Brasil deverá exportar ao redor dos +3,50 / +3,70 milhões de sacas e finalizar o ano safra 23/24 exportando entre +47,20 / +47,40 milhões de sacas)!

Nesta semana o Rabobank também, pela primeira vez nos últimos meses, mudou sua visão “baixista” e “não vê motivos para uma realização dos preços no curto prazo”!

O mercado interno continua firme! Nessa semana o café arábica tipo “cereja descascado” chegou a negociar acima dos +1.700 R$/saca e o café arábica tipo-6 acima dos +1.500 R$/saca!

O café tipo robusta continua firme e forte negociando acima dos +1.200 R$/saca (ainda sendo vendido com um desconto entre -250/-300 R$/saca perante o mesmo produto do Vietnam)!

Muitos produtores continuam confirmando problemas nos rendimentos e nas peneiras! A colheita do café tipo robusta está praticamente finalizada (acima dos +70%/+80%) e a do café tipo arábica ao redor dos +40%. Qual será o tamanho da safra 24/25? +60/65/70 milhões de sacas?

Traders que operam no Vietnam estão muito preocupados e estimam que entre junho-out-24 as exportações desta origem irão reduzir drasticamente! O mercado interno continua pagando prêmios consideráveis para conseguir originar produto para embarque imediato – com preços internos negociando equivalente ao redor dos +1.500 R$/saca! Os vencimentos julho-24 e novembro-24 encerraram @ 4.299 US$/ton e 3.933 US$/tonelada (aproximadamente +1.300 R$/saca (após o julho-24 chegar a negociar @ 4.430 US$/tonelada).

Mesmo continuando “otimista” para o médio prazo, a compra do seguro / hedge para os próximos meses / próxima safra é primordial!

Produtor: invista +50/+80 R$/saca para comprar uma opção de venda “put*” ou uma estrutura “put-spread*” para garantir um preço mínimo ao redor dos +1.200 R$/saca para entrega até dez-24 (contra o vencimento dez-24) e ao redor dos +1.300 R$/saca contra o vencimento Set-25! Aproveitem a curva futura do R$/US$!

Se decidir realizar “venda futura” para a próxima safra 25/26 compre uma opção de compra “call*” ou uma estrutura “call-spread*” (contra o Set-25) para se proteger contra eventual alta nos preços e/ou quebra na sua próxima safra. O inverno começou e a seca já está castigando muitas regiões produtivas há semanas. Efeitos da La Niña já estão por ai!