É comum ouvirmos que o Brasil é o eterno país do futuro. São tantas oportunidades, mas ao mesmo tempo tantas delas são desperdiçadas, que a frase clichê tem um punhado de verdade. Até mesmo o lugar de destaque na capa da The Economist fomos capazes de estragar.

Entretanto, desta vez – segundo os dados econômicos apresentados – a história parece realmente ser diferente.

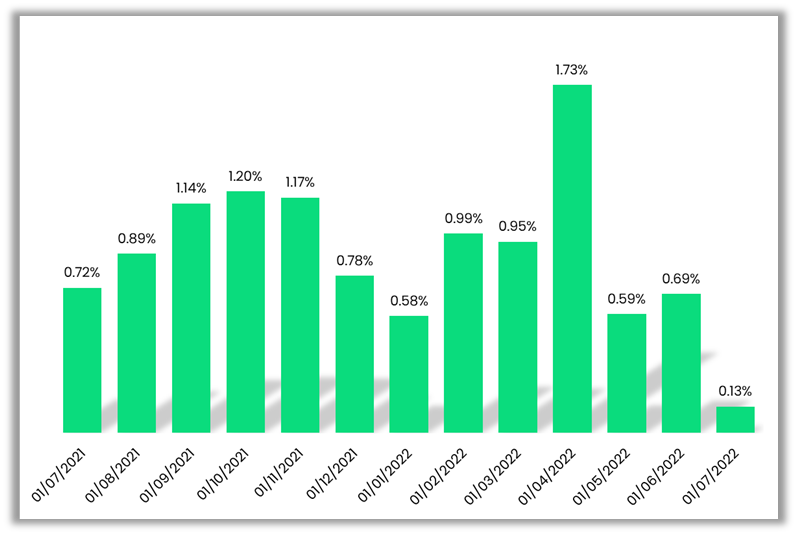

Em primeiro lugar, vamos falar da inflação. O Brasil é especialista neste tema. Somos tão bons nisso que, a julgar pelos últimos dados divulgados do IPCA-15, já podemos vislumbrar deflação à frente.

O dado (considerado uma prévia da inflação oficial) apresentou alta de 0,13% em julho, abaixo dos dados do mês de junho que apresentou alta de 0,69%. O dado também vem abaixo da inflação apresentada um ano antes, em julho de 2021, quando marcou uma alta de 0,72%.

Os dados apresentados são positivos, trata-se do menor aumento dos preços desde junho de 2020. Após o pico ter sido atingido em meados de abril de 2022, os sinais de desaceleração se tornam cada vez mais nítidos.

Isto mesmo! Enquanto o resto do mundo luta para combater a maior inflação em 40 anos, com o ciclo de aperto monetário apenas iniciando em diversos países, o Brasil já se encontra quase domando a inflação.

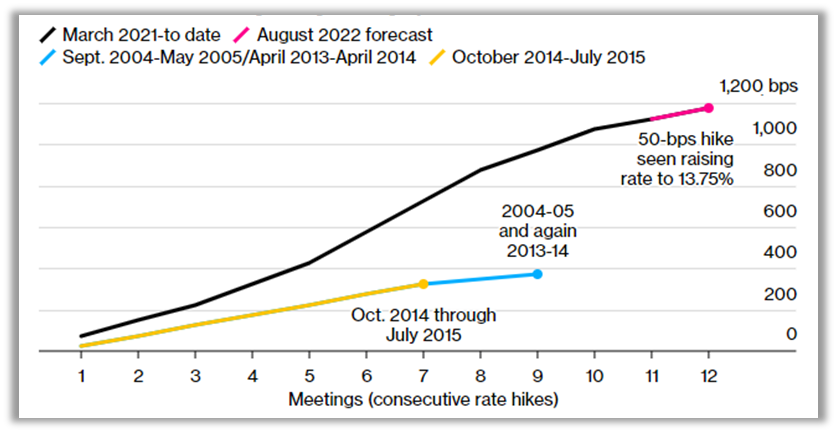

Saímos na frente no combate à inflação, com o mais longo ciclo de aperto monetário das últimas duas décadas, e agora colhemos os frutos disso. Tanto que na última reunião do Copom, na última quarta-feira 03 de agosto, a autoridade monetária sinalizou que o fim do ciclo pode estar próximo.

Fonte: Bloomberg

Entretanto havemos sim de ponderar que, apesar de estarmos bem à frente de outros países no estágio do ciclo de aperto monetário, devido à defasagem típica entre ações de política monetária e os efeitos na economia, ainda devemos ter alguns impactos do final do ciclo na economia.

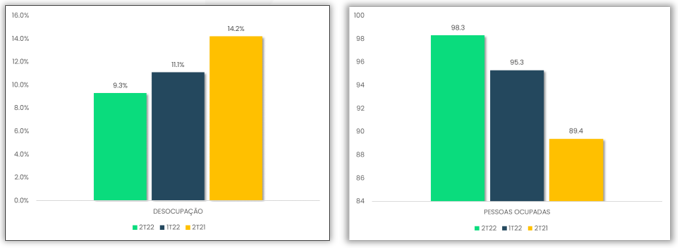

O segundo ponto positivo da economia brasileira vem do mercado de trabalho. Segundo os dados do PNAD, no trimestre encerrado em junho, a taxa de desocupação recuou 1,8%, atingindo patamares de 9,3%; ante 9,8% em comparação com o trimestre anterior. Foi a menor taxa de desocupação para um trimestre encerrado em junho desde 2015 (8,4%).

Ao mesmo tempo, o nível da ocupação (percentual de pessoas ocupadas na população em idade de trabalhar), estimado em 56,8%, foi o mais alto para um trimestre encerrado em junho desde 2015 (57,4%).

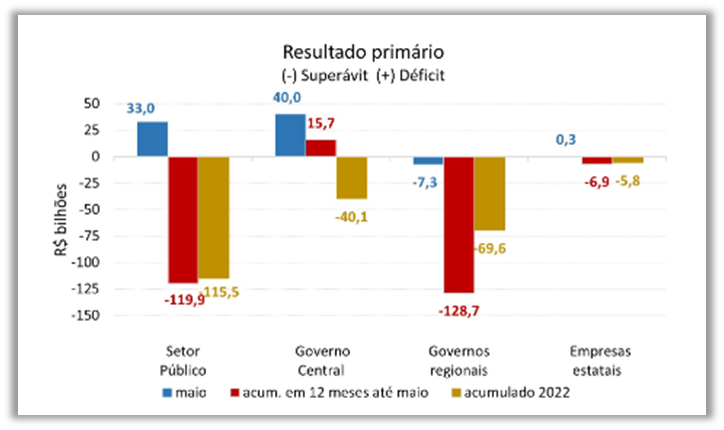

E o terceiro ponto (mas não menos importante) vem dos dados fiscais brasileiros. Segundo os dados do Banco Central, nos doze meses encerrados em maio, o superávit primário do setor público consolidado atingiu R$119,9 bilhões, equivalente a 1,32% do PIB.

Já a dívida pública bruta do Brasil apresentou queda no mês de maio, atingindo os níveis de 78,2% do Produto Interno Bruto (PIB), equivalente a um valor de R$7,1 trilhões. No acumulado no ano, o indicador de endividamento apresentou redução de 2,1%.

Fonte: Banco Central do Brasil

Após analisarmos todos os dados mais recentes da economia brasileira, o diagnóstico é positivo. Apesar das preocupações quanto ao conflito entre Rússia e Ucrânia, riscos de uma política monetária mais apertada em meio a disparada de preços de commodities, e lockdowns na China o mercado brasileiro tem ido na contramão de 2021, quando o Ibovespa terminou como uma das piores bolsas do mundo.

No primeiro trimestre de 2022 o Brasil se destacou como uma das melhores bolsas dentre as principais do mundo.

O país, está chegando ao fim de seu ciclo de alta de juros, enquanto o Federal Reserve (Fed) e outros bancos centrais de mercados desenvolvidos estão apenas começando o ciclo de aperto monetário.

Os dados fiscais mais recentes, além dos dados de inflação e de desemprego, corroboram o bom momento que a economia brasileira se encontra.

Seria imprudência falar que o cenário daqui para frente será linear e sem volatilidade. Além da situação econômica e geopolítica mundial incerta, ainda teremos uma eleição presidencial em poucos meses.

Mesmo assim, valuations atrativos podem ser encontrados em muitas empresas que foram simplesmente dizimadas em bolsa. O atual nível de preços de muitas ações sugere que o mercado precifica um cenário catastrófico à frente. O que não condiz com os dados econômicos apresentados até aqui.

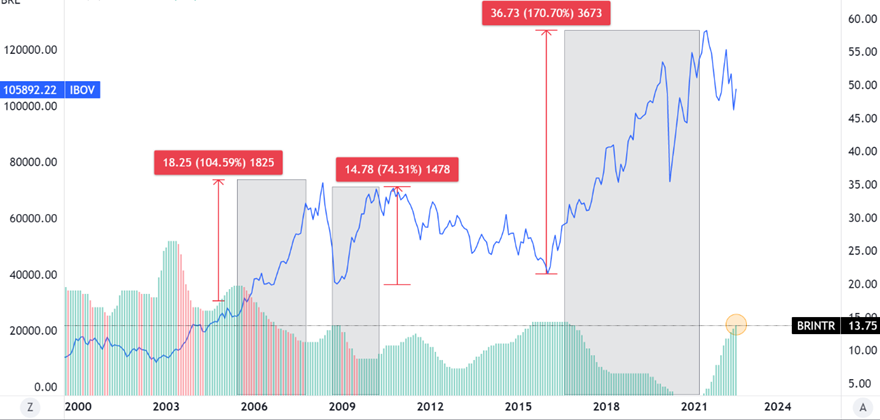

Apesar da incerteza pairar no ar, a relação risco x retorno parece ficar cada vez mais atrativa para a Bolsa brasileira. Para ajudar a ilustrar a situação em que nos encontramos, abaixo temos o comportamento do Ibovespa após o fim do ciclo de aperto monetário brasileiro. Em média o Ibov apresentou uma valorização de 116%.

E não custa lembrar, o fim do ciclo de aperto monetário parece estar muito próximo do fim.