O mercado tem revisto sistematicamente suas projeções de SELIC para cima e há já quem fale em 12,75% (ou até mesmo 13%) ao final de 2022. Os motivos centrais destas revisões são três, a saber, i-) persistência inflacionária local, ii-) altas mais fortes da taxa de juros norte-americanas ao longo deste ano, e iii-) indefinição fiscal do próximo governo. Estes fatores têm criado todo o tipo de especulação e iremos argumentar brevemente porque entendemos isso como exagerado.

Sim, o BCB deve subir mais os juros, mas não deveria subir muito mais. Nossa projeção está em 12,25% ao final do ciclo e mesmo com a perspectiva de revisões feitas por outros economistas não devemos alterar. A questão na mesa é a seguinte: de fato a taxa SELIC pode fazer muito contra a inflação atual?

Não estou me referindo propriamente aos aspectos da desorganização do lado da oferta que a dinâmica inflacionária atual nitidamente tem, mas antes que parte da persistência inflacionária pode ser derivada de preocupações com o ponto iii acima mencionado, as questões fiscais.

Ora. Contra isso pode ser fazer muito pouco, apenas considerar uma “conta erro” dos nossos temores colocando na conta do próximo governo o que não sabemos explicar hoje. Não quero dizer com isso que não haja motivos para imaginar um fiscal mais frouxo o ano que vem, especialmente porque devemos ter mais uma vez um PIB fraco em 2023 (especialmente por conta do patamar de juros atual e em alta). Talvez estejamos presos numa espécie de referência circular teórica e retórica e isto irá fazer inflar a SELIC para patamares contraproducentes.

Ofereço alguns pontos para repensar estes aspectos, mesmo que seja importante ter em mente que a média dos investidores e economistas não pensa exatamente assim.

BCB está a frente da curva dos outros bancos centrais

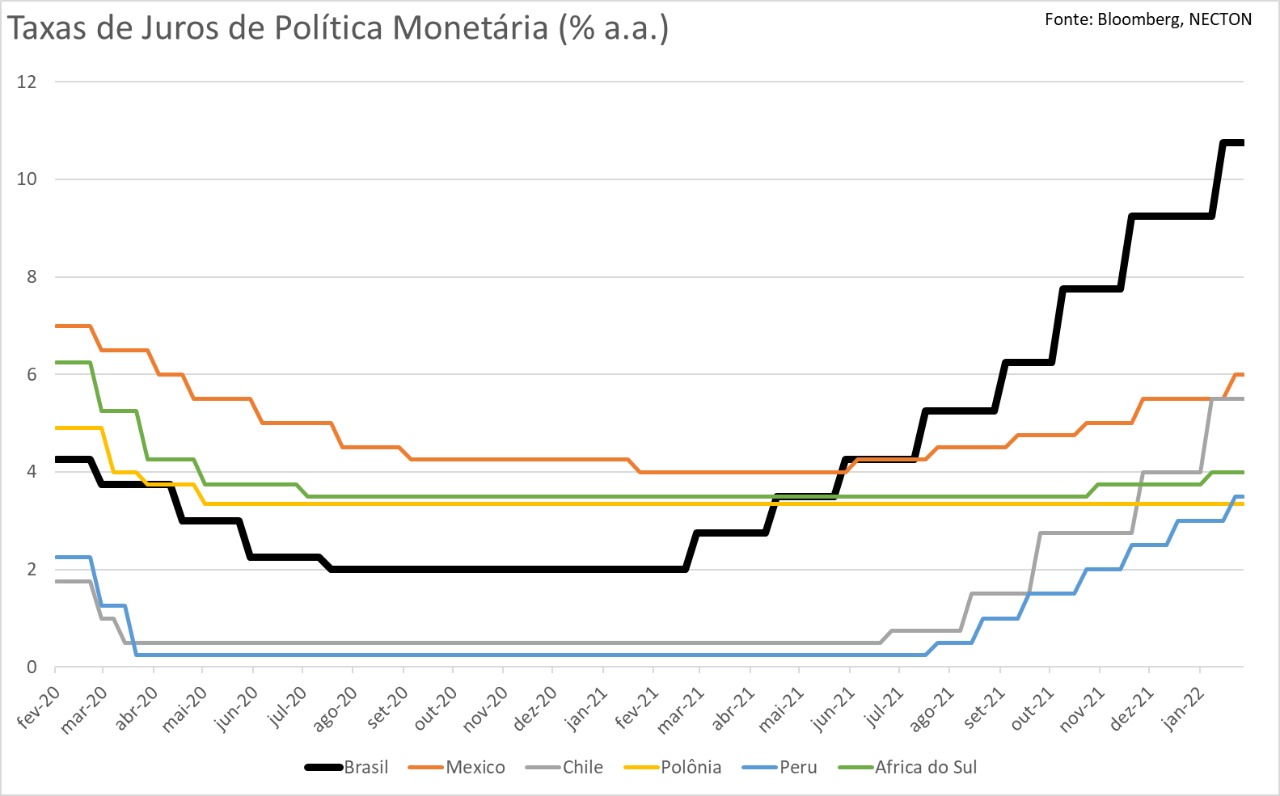

Como podemos ver no gráfico abaixo temos a evolução das taxas de juros de política monetária de diversos países emergente, a saber, Brasil, México, Chile, Polônia, Peru e África do Sul e nitidamente o Brasil que estava atrás iniciou um processo mais agressivo de normalização das taxas básicas.

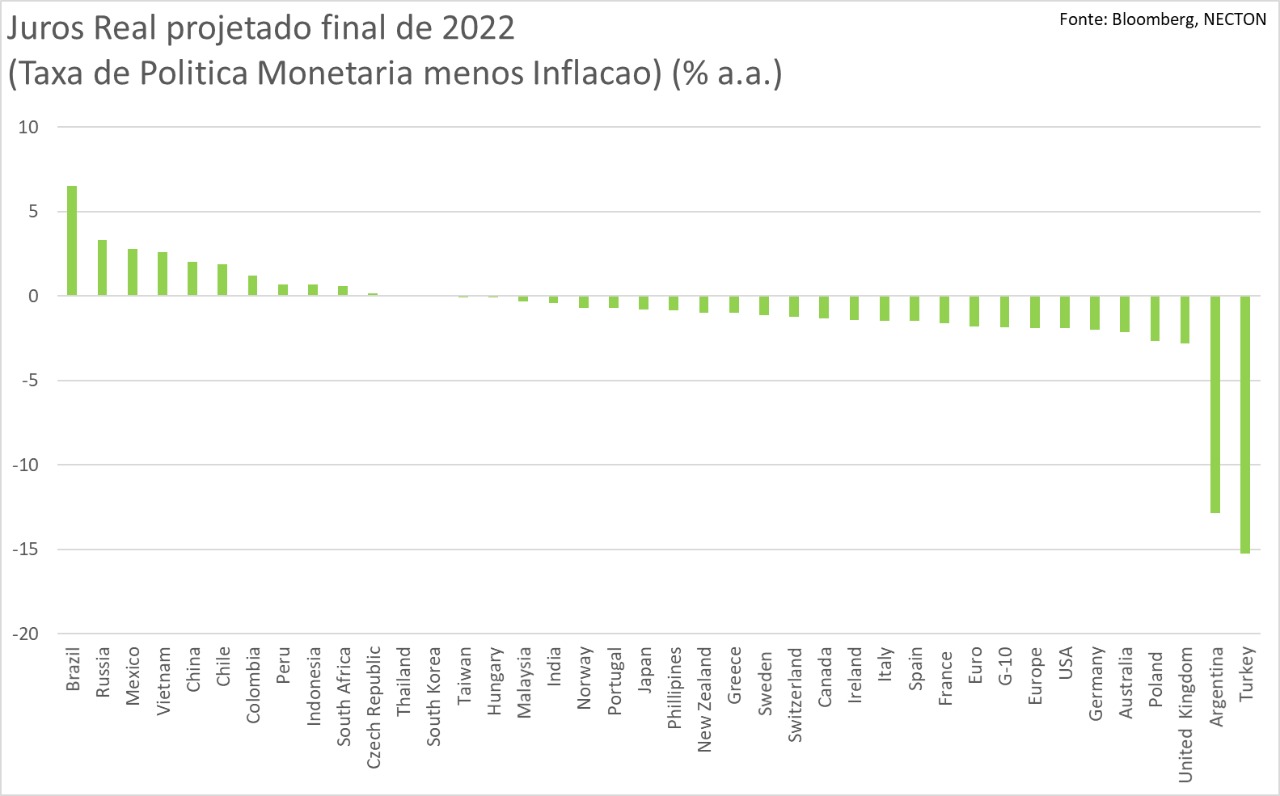

A taxa de juros real brasileira ao final do ano será a maior do mundo

Semana passada mandei aos clientes um gráfico onde compilei as projeções de taxa de juros e de inflação ao final de 2022 feitas pelos economistas que mandam suas projeções ao terminal Bloomberg. Teremos ao final deste ano a maior taxa de juros ex-post do mundo. Na semana passada as projeções no terminal eram de IPCA fechando o ano em 5,23% e de SELIC em 11,75% o que dava uma taxa real de 6,52%. Atualizei o gráfico com minha projeção de IPCA que está em 5,7% ao final do ano e usei a projeção de SELIC em 12,75%.

Isto significa que termos uma taxa real de 7,05%, mais que o dobro do segundo lugar, a Rússia, que deve ter uma taxa em 3,3% na mesma comparação. Gráfico abaixo.

Agora o BCB não está sozinho, outros BCs entraram na luta contra a inflação

O BCB estava só na luta contra a inflação contra altas que vão além das bordas brasileiras, mas agora outros bancos centrais se juntam ao esforço de controlar a inflação o que pode ajudar, e muito, o Brasil. Mesmo que o FED atue de maneira entendida como tímida pelos investidores, o mercado já subiu os juros para o FED. Contratos com vencimentos mais longos de 2 e 5 anos, por exemplo, estão em alta há algum tempo sinalizando e segurando por si a liquidez.

EUA e China vão segurar preços na marra

Para além dos esforços dos Bancos Centrais os próprios governos entraram em campo para ajudar no processo de domar a inflação. Na China o governo atua para evitar que a especulação atue fortemente na alta do Minério de Ferro o que pode nos ajudar uma vez que é justamente a liga metálica que tem feito os IGPs da Fundação Getúlio Vargas subir criando uma ponte direta dos ruídos globais na dinâmica de preços ao consumidor.

Já os EUA mandaram às favas os escrúpulos geopolíticos e deve retirar as sanções econômicas ao Irã (Estado que era tratado como terrorista por Washington) o que deve colocar milhares de barris de petróleo por dia no mercado mundial. Se foram bem-sucedidas essas duas medidas – tanto da China quanto dos EUA – podemos ter uma situação bem mais confortável para ai inflação brasileira no médio prazo.

Real tende a continuar apreciação

Trabalho com a hipótese que teremos ao longo de 2022 saldos comerciais positivos e com SELIC em alta. Estes dois fatores, conciliado ao fato de termos reservas internacionais em patamar relevante, irão auxiliar o Real a ganhar força evitando assim que custos externos em alta sejam muito agudos no Brasil.

Em resumo: pelo que expus sugiro cautela na perspectiva de que os juros devem ter que subir muito mais. Na verdade, o risco maior é de ter que cortarem a SELIC mais forte o ano que vem após ser esclarecida a política fiscal do próximo governo e para conter uma eventual queda da atividade. O BCB vai subir os juros, mas não deveria subir muito, afinal há muito o que pode ainda ocorrer este ano.

*Publicado originalmente nos canais da Necton Investimentos