Estudo comparativo entre os modelos de remuneração no mercado financeiro: Assessoria (Commission Based) vs. Consultoria (Fee Based/Fee Fixo).

1. Introdução

Nos últimos anos, a indústria de serviços financeiros tem visto uma crescente preocupação com a transparência e os potenciais conflitos de interesse que surgem nas relações entre consultores financeiros e seus clientes. Um aspecto central dessa discussão é o modelo de remuneração adotado por esses profissionais. Os dois principais modelos de remuneração no mercado financeiro são a assessoria (commission based), onde o assessor/gerente é pago com base em comissões sobre produtos financeiros vendidos, e a consultoria (fee based/fee fixo), onde o pagamento é realizado de maneira direta pelo cliente por meio de uma taxa fixa. Este artigo visa comparar esses dois modelos de remuneração, discutindo suas vantagens e desvantagens, além de examinar suas implicações para os clientes em diferentes contextos globais.

2. Definição dos Modelos de Remuneração

a. Assessoria (Commission Based)

O modelo de assessoria (commission based) é amplamente utilizado em diversas partes do mundo, especialmente em mercados financeiros menos regulados. Nesse modelo, os assessores financeiros recebem comissões de instituições financeiras pela venda de produtos, como fundos de investimento, seguros ou previdência privada. Isso cria uma estrutura de incentivos que pode favorecer a venda de produtos mais lucrativos, independentemente de serem os mais adequados às necessidades do cliente. Este conflito de interesse é um tema amplamente discutido na literatura acadêmica.

De acordo com Jones et al. (2020), o modelo comissionado frequentemente resulta em recomendações enviesadas que buscam maximizar a remuneração do assessor, e não necessariamente os melhores resultados para os clientes. Contudo, em mercados menos maduros, onde o conhecimento financeiro dos investidores é limitado, o modelo comissionado pode ser mais acessível para investidores de pequeno porte, uma vez que a remuneração do assessor está atrelada à venda e não a uma taxa fixa.

b. Consultoria (Fee Based/Fee Fixo)

Por outro lado, o modelo de consultoria (fee based/fee fixo), comum em mercados como o europeu, promove uma relação mais transparente entre o consultor e o cliente. Neste modelo, os consultores cobram uma taxa fixa pelos seus serviços, eliminando o incentivo de promover produtos financeiros que possam beneficiar mais o consultor do que o cliente. O modelo de fee fixo é percebido como uma alternativa para reduzir conflitos de interesse, já que o consultor não recebe comissões pelas vendas, e, portanto, pode oferecer recomendações mais imparciais.

Smith et al. (2019) afirmam que o fee fixo permite que consultores atuem como fiduciários, priorizando os melhores interesses dos seus clientes, independentemente de comissões associadas. Isso cria um ambiente de maior confiança e tende a melhorar a experiência do cliente a longo prazo.

3. Comparação dos Modelos

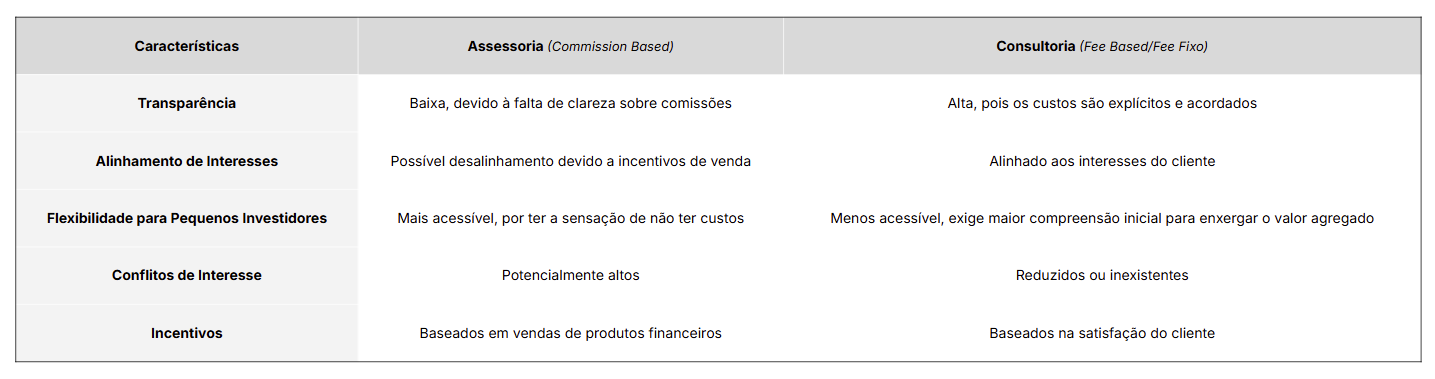

a. Vantagens e Desvantagens

b. Perspectivas Globais

No cenário internacional, os modelos de remuneração variam amplamente. Nos Estados Unidos, por exemplo, a assessoria (commission based) ainda é predominante, embora tenha havido um movimento crescente em direção ao fee based, especialmente após a criação do “Fiduciary Rule” (regra fiduciária) proposta pelo Departamento do Trabalho dos EUA. Na Europa, a Diretiva MiFID II introduziu regulamentações rigorosas que limitam o uso de comissões, incentivando a adoção do fee fixo.

Em mercados emergentes, como o Brasil, a assessoria comissionada ainda domina, em grande parte devido à falta de regulamentação e à baixa educação financeira dos investidores. No entanto, o surgimento de consultores independentes que adotam o modelo de fee fixo está se tornando cada vez mais comum, especialmente entre clientes com maior patrimônio e mais sofisticados.

De acordo com Fernandez e Wong (2021), as diferenças regulatórias entre países afetam diretamente a escolha dos modelos de remuneração, criando ambientes diversos para a oferta de serviços financeiros.

4. Impacto no Cliente

A escolha do modelo de remuneração tem implicações diretas para os clientes. No modelo de assessoria (commission based), o cliente pode ser exposto a produtos que não são necessariamente os mais adequados, mas que geram maiores comissões para o assessor. Por outro lado, o fee based, apesar de mais transparente, pode ter um custo proibitivo para pequenos investidores ou para aqueles que buscam apenas uma orientação financeira pontual.

Martinez e Clark (2020) descobriram que a percepção dos clientes em relação ao modelo de fee based é mais positiva, principalmente entre investidores com maior capital, pois eles valorizam a transparência e a imparcialidade nas recomendações.

5. Conclusão

A assessoria (commission based) pode parecer mais acessível inicialmente, mas envolve riscos de conflitos de interesse, como apontado por Jones et al. (2020). Já o modelo de consultoria (fee based/fee fixo) oferece maior transparência e alinhamento de interesses, uma vez que o consultor é remunerado diretamente pelo cliente, como afirmam Smith et al. (2019). Esse modelo promove uma relação de confiança e resultados de longo prazo, especialmente para investidores com maior patrimônio, que valorizam a independência e a personalização nas recomendações financeiras (Martinez e Clark, 2020).

Estudos de Lee e Green (2018) também indicam que clientes que optam pelo fee fixo relatam resultados superiores, já que as recomendações são mais adequadas às suas necessidades. Portanto, para quem busca uma relação de confiança e um planejamento financeiro alinhado aos seus objetivos, a consultoria (fee based/fee fixo) oferece uma solução mais robusta e transparente.

Reflexão Final

Ao escolher um modelo de remuneração para a gestão de seu patrimônio, é importante refletir sobre o que é mais importante para você: acesso rápido a produtos financeiros ou uma relação de confiança e imparcialidade? Lembre-se de que, no modelo de consultoria (fee based/fee fixo), o foco está em suas necessidades e objetivos de longo prazo, e não em comissões ou incentivos de venda. Um consultor alinhado aos seus interesses pode ser um parceiro estratégico na construção e preservação do seu patrimônio, ajudando a alcançar resultados sustentáveis e de maior valor agregado.

Referências Bibliográficas

- JONES, David et al. Conflicts of Interest in Financial Advice: What’s Right, What’s Wrong, and What’s Next. Journal of Financial Services, v. 32, n. 2, p. 123-145, 2020.

- SMITH, Laura et al. Fee-Only Financial Planning: A Better Approach?. Financial Planning Review, v. 15, n. 3, p. 234-252, 2019.

- LEE, Andrew; GREEN, Michael. Financial Advisor Compensation and Client Outcomes: A Comparative Study. Journal of Financial Economics, v. 48, n. 4, p. 456-478, 2018.

- FERNANDEZ, Juan; WONG, Clara. Regulatory Differences in Financial Advisory Practices Across Countries. International Journal of Finance, v. 27, n. 6, p. 321-338, 2021.

- MARTINEZ, Carlos; CLARK, Helen. Client Perceptions of Financial Advisor Compensation Models. Global Finance Journal, v. 29, n. 1, p. 89-101, 2020.