Bancos Tradicionais x Novos Bancos?

Nunca foi tão importante acompanhar a performance dos Bancos para os próximos anos.

O Banco vencedor não será o que possui a melhor oferta de crédito ou crescimento de carteira mais robusta.

Os melhores Bancos serão os que trouxerem rentabilidade para o negócio, com qualidade em seus empréstimos, inadimplência controlada, além de um bom preço em seus múltiplos, visibilidade de resultados em outros segmentos, níveis de capital próprio, rentabilidade alta.

Alguns resultados decepcionaram bastante o mercado, mas com as fortes quedas recentemente, vimos excelentes oportunidades para as nossas empresas.

O ano de 2022 já foi. Estamos totalmente focados em 2023 e como ganhar dinheiro aproveitando as oportunidades recentes que o mercado nos deu.

Quais Bancos investir em 2023?

Analisamos abaixo 7 Bancos. Apresentamos um resumo de sua situação atual, último resultado divulgado, os maiores riscos, visibilidades no futuro e Valuation.

Dos 7 Bancos, temos recomendação de compra em 3 deles.

Itaú Unibanco (BVMF:ITUB4) (ITUB3 (BVMF:ITUB3)) – Comprar

O Banco apresentou ótimos resultados no 3T22, surpreendendo positivamente o mercado com um crescimento de +19% no lucro líquido, mesmo com o cenário macro mais difícil e provisões para devedores duvidosos ainda elevadas.

A receita de prestação de seguros e serviços (segmento mais rentável para a companhia) cresceu +5,9% na comparação anual, impulsionada pelo forte crescimento na linha de seguros (+17%), ainda que um % menos relevante no resultado consolidado de ITUB.

A carteira de crédito (segmento menos rentável) cresceu +15,5%, impulsionada pelo forte crescimento em crédito pessoal e cartão de crédito.

Pelo aumento do custo de crédito (+53%) e o receio do cenário macro, principalmente conectados aos negócios de varejo no Brasil, ITUB seguiu o ritmo do 2T22 elevando forte suas despesas para provedores duvidosos (+50%).

A companhia apresentou ótimo crescimento em seguros e serviços, mas pouco representativo em seus resultados, o que é um ponto a ser observado ao longo dos trimestres, dado que o mercado de seguridade e serviços é o preferido pelas fintechs.

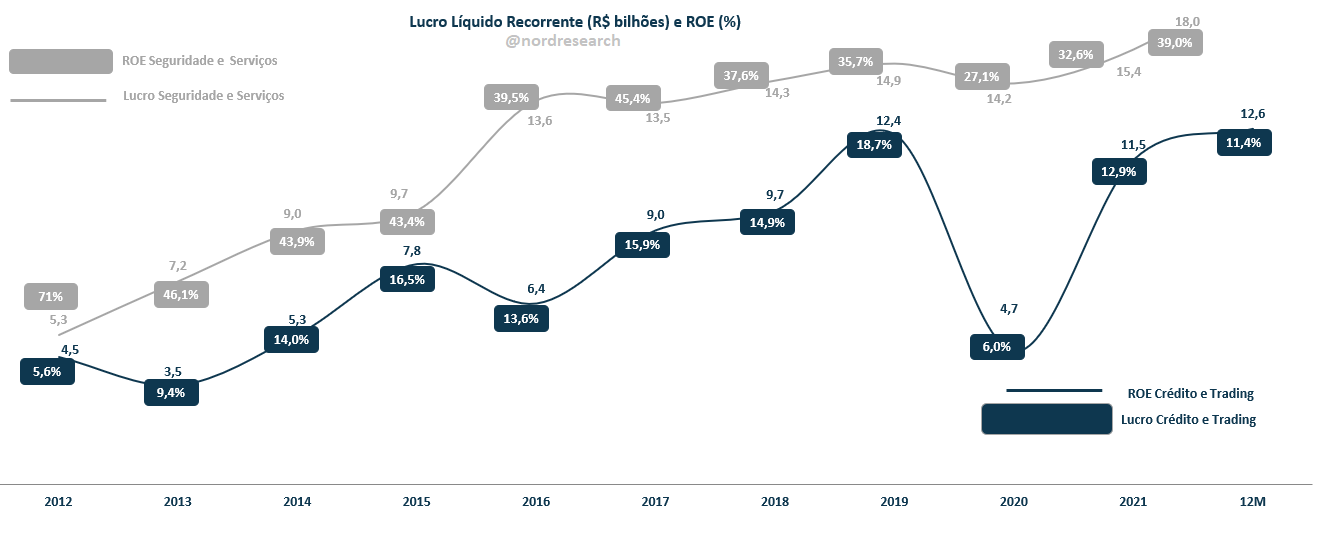

Fica bem claro, no gráfico acima, que a rentabilidade e resiliência do setor de seguros e serviços é substancialmente maior que a de Crédito e Trading, setores mais sensíveis à economia.

Diferentemente de outros players diretos, não houve revisão negativa de guidance nesse resultado (o guidance do Itaú ficou inalterado para 2022), seguindo com otimismo por parte do banco para o crescimento da carteira de crédito mesmo considerando um cenário mais incerto de aumento de inadimplência para o setor financeiro.

Comparados aos pares tradicionais como Bradesco (BVMF:BBDC4) e Santander (BVMF:SANB11), os resultados do Banco se sobressaem, sem o risco de ingerência política que Banco do Brasil (BVMF:BBAS3) sofre apesar dos excelentes resultados.

Itaú foi capaz de crescer sua carteira de crédito com altíssima qualidade, o que deve beneficiar a companhia nos próximos trimestres com o cenário macro mais desafiador.

Pelo posicionamento de mercado de Itaú, níveis baixos de preço (9x lucros) e rentabilidade altíssima (ROE 21%), seguimos com a recomendação de comprar as ações de Itaú (ITUB3).

Bradesco (BBDC4) – Fique de Fora

Os resultados do Bradesco foram um balde de água fria para o mercado.

Ao contrário de Itaú, o Bradesco reportou uma queda de -23% no lucro líquido, ROE de 13%, aumento das provisões para perdas e aumento nos índices de inadimplência.

Sem as vendas de carteiras vencidas, os índices de inadimplência da companhia sairiam de 3,5% para 4,2% (níveis de inadimplência do Nubank (BVMF:NUBR33)).

Com um aumento de +117% nas provisões para perdas na comparação anual, cenário macro ainda bastante deteriorado com poder de consumo das pessoas sendo corroído e com pouca visibilidade do que está por vir, os bancos começam a acelerar o conservadorismo (outra vez).

Até o CEO da companhia não imaginava que as provisões fossem se elevar rapidamente.

O aumento de provisões não é o que realmente assusta o mercado, mas sim a combinação do aumento da inadimplência e a incerteza do que está por vir.

Desde maio, vínhamos dando alerta aos leitores de nossas newsletters sobre a incerteza dos bancos e a mudança constante na narrativa (uma hora vão crescer, outra hora nem tanto).

Futuramente, as provisões podem ser revertidas, o que impactará positivamente o resultados dos bancos.

Mas sem perspectiva de crescimento em segmentos como seguridade e serviços, mais rentável e resiliente, é esperado que os bancos fiquem estagnados e a geração de “novos bancos” tenha oportunidade de galgar melhores resultados.

Para o Bradesco, ao contrário de Itaú, a queda de rentabilidade de forma acelerada não traz confiança de recuperar margens financeiras e melhora da carteira de crédito tão rápido.

Com a maior ciclicidade do negócio de crédito, Bradesco deve se manter durante muito tempo em uma situação complicada, diante sua maior exposição aos clientes de baixa renda aliada a juros altos e inflação alta, com um crescimento praticamente estável na linha de prestação de serviços (+1,1%) e mesmo com um maior crescimento em Operações de Seguros, Previdência e Capitalização (+8%), pouco representativa em seu resultado consolidado.

A 9x lucros, pouca visibilidade de melhoria de rentabilidade, redução dos riscos de aumento de inadimplência da carteira de crédito e baixa visibilidade de resultados futuros, recomendamos ficar de fora das ações do Bradesco (BBDC4).

Santander (SANB11) – Fique de Fora

Para o Santander, a conversa é bem semelhante aos demais Bancos Tradicionais.

As linhas de pessoas físicas seguem pressionando os resultados, e o lucro líquido do Banco apresentou queda de -28,1% na comparação com 3T21.

Apesar de um aumento mais tímido em PDD (despesas com devedores duvidosos) do que Bradesco, Santander elevou suas provisões em +63% na comparação anual, além de um menor crescimento na carteira de crédito em relação aos pares (+7,5%).

A companhia apresentou maior dificuldade para crescer em prestação de serviços e tarifas bancárias, que apresentou queda de -2% na receita líquida pelo menor volume de transações em cartões de crédito, o que não tem ocorrido nos demais bancos.

O discurso de Bradesco e Santander é bem semelhante quanto ao ciclo da carteira de crédito e possíveis desenrolares no futuro e seu histórico também.

Apesar de um Valuation mais atrativo que seus pares (7x lucros), Santander apresentou um ROE abaixo da média dos Bancos (15,6%), menor crescimento na carteira de crédito e mostrou elevada dificuldade em crescer no que interessa: prestação de serviços.

Recomendamos ficar de fora das ações do Santander (SANB11).

Banco do Brasil (BBAS3) – Fique de Fora

Entre todos os Bancos tradicionais, Banco do Brasil com certeza é o preferido no quesito preço (4x lucros), excelente crescimento em prestação de serviços (+14,6%) e lucro líquido ajustado (+62,75) no 3T22 em relação ao 3T21.

Além disso, o Banco possui uma forte presença em linhas de crédito resilientes e com ótima visibilidade de resultados, como consignado e Agro, o que contribui para uma baixa inadimplência, ainda que o crescimento na comparação anual tenha sido maior (inadimplência de 2,34% (+1,13pp em relação ao 3T21).

Com despesas de provisão sob controle (crescimento de +15,1%) na área de crédito, outra vantagem do BB frente aos demais é sua representatividade maior em segmentos mais rentáveis como seguros, previdência e capitalização.

Mas o que não gostamos é do tal do “sócio dos infernos”.

Até o momento, a expectativa de transição de governo se mostra bastante tranquila e a “blindagem” de governança do Banco será colocada em jogo daqui para frente.

Historicamente, o Banco do Brasil é um Banco de múltiplos baixos, bastante atrativos ao mercado.

Não teremos pressa para alguma posição, mas com certeza estamos de olho.

Por enquanto, recomendamos que fique de fora das ações do Banco do Brasil (BBAS3).

Nubank (NUBR33) – Fique de Fora

Com 74,4 milhões de clientes na base, o roxinho animou o mercado com os resultados do 3T22, reportando um lucro (ainda que muito baixo) próximo aos 8 milhões de dólares, receita crescendo +172%, receita média mensal por cliente +61% e custos estáveis.

Alguns pontos positivos foram: base de clientes crescendo no Brasil, como também no México, o que contribui para a dispersão de receita, e crescimento no segmento de seguros (850 mil clientes), ainda que pequeno.

Apesar do tão esperado Breakeven (equilíbrio de receitas com os custos e despesas) da Holding, o fato de a receita média por cliente ainda se manter em um dígito tão baixo nos chama bastante a atenção sobre a dificuldade que o roxinho pode apresentar cada vez mais em não conseguir dobrar esse número forma trimestral, como vimos no 2T22 e como parecia ser “tendência” na empresa.

Com a decisão de mudar a remuneração dos clientes referente ao CDI (antes a NuConta era remunerada a 100% do CDI, o Nubank conseguiu reduzir seu custo de captação para algo em torno de 95% do CDI, o que nos patamares atuais é uma enorme economia para a companhia.

Apesar de a companhia ter mostrado que sua base de clientes se mantém bastante ativa (82%), custo bem baixo para atender seus clientes e custo de aquisição do cliente em seis dólares, alguns pontos acendem um farol vermelho para o roxinho.

Quase +200% de aumento em provisão para perdas, inadimplência próxima aos 5% considerando Brasil e a metodologia que os demais Bancos utilizam.

A companhia tentou passar para o mercado uma tranquilidade nos números, mas mesmo com seus ajustes na nova metodologia, a inadimplência fica em altos 4,7%, muito acima de todos os pares.

Com uma carteira de crédito bastante agressiva, inadimplência e provisões nas alturas, o aumento de um dígito na receita média por cliente não é suficiente para justificar um valuation de quase 9x seu patrimônio líquido no momento.

Recomendamos que fique de fora das ações do Nubank (NUBR33).

Banco Inter (BVMF:BIDI4) (INBR31) – Comprar

No 3T22, o Inter adicionou mais de 2 milhões de clientes à sua base novamente, alcançando um total de 22,8 milhões de clientes, número 64% maior do que no 3T21.

Dando sequência à evolução da monetização, a receita total da companhia cresceu +84% e foi de R$ 1,5 bi no trimestre. As receitas de serviços cresceram +85% e seguiram representando 35% da receita total.

A receita média mensal por cliente ativo (ARPAC), líquida de despesas de juros, caiu -6%, para R$ 29, mas desconsiderando o efeito da deflação que foi observada no 3T22, o crescimento teria sido de +6%.

Já o custo de servir por cliente ativo (CTS) aumentou 13%, para R$ 17, enquanto o custo de aquisição de cliente (CAC) caiu -10%, para R$ 28, reflexo dos menores gastos com marketing digital.

A companhia reportou um prejuízo de R$ -30 milhões no trimestre, mas ajustando pelo efeito da deflação, o resultado seria de R$ 23 milhões (queda de -32% vs. 3T21).

Com 23 milhões de clientes em sua base no fim do 3T22, o Inter certamente encerrará o ano com uma base de clientes acima do seu objetivo inicial (24 milhões de clientes), o que acelera o processo de alavancagem operacional, que está começando a aparecer.

O Inter projeta encerrar o ano com uma receita acima de R$ 6 bilhões, o que significa que a expectativa de receita para o 4T22 é de pelo menos R$ 1,7 bilhão, o que representaria um crescimento de +49% a/a.

As melhorias nos processos de gestão de risco e concessão de crédito, assim como nos processos de cobranças, de fato causaram um impacto positivo e o Inter foi capaz de manter sua inadimplência estável, mesmo em um trimestre de aumento da inadimplência no sistema financeiro.

O processo de reprecificação das carteiras também é fundamental para manutenção das margens na operação de crédito, 5 das 7 carteiras já tiveram suas taxas elevadas e as 2 que têm prazos mais longos estão com processo de reprecificação em andamento.

Em janeiro, a companhia realizará o seu Investor Day e teremos mais informações sobre os indicadores dos clientes por safras, o processo de alavancagem operacional, os próximos passos e outros aspectos relevantes do negócio.

Negociando a 0,7x, Inter possui excelente visibilidade de resultados futuros.

Recomendamos compra para as ações do Banco Inter (INBR31).

BTG Pactual (BVMF:BPAC11) – Comprar

O BTG Pactual (BPAC11) tem surpreendido expectativas do mercado e mais uma vez apresentou um balanço extremamente positivo.

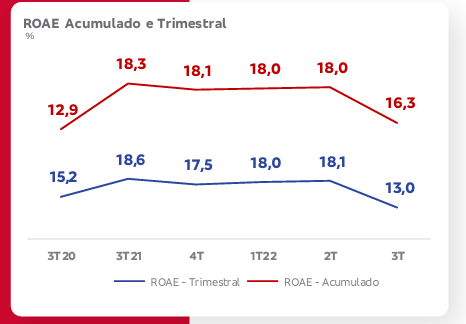

Com um crescimento médio de seus lucros nos últimos 5 anos de +28% ao ano, os últimos resultados seguiram em uma toada recorde. No 3T22, BTG reportou o maior lucro da história e não deve parar por aí, com a expectativa de crescimento para os próximos anos.

O banco reportou um crescimento de +24% na receita líquida e +28% no lucro líquido.

A mecânica de crescimento da companhia envolve uma carteira de crédito com contrapartes de alta qualidade (ratings elevados), além de um posicionamento para Investment Banking (IB) que inclui mercado de ações (equities – ECM) e dívida (DCM), varejo (BTG Digital – dentro dos resultados de Wealth Management como Consumer Banking), corretagem (mesa de operações – S&T – sales & trading), gestão de fundos e fortunas (Wealth e Asset Management).

Com receitas bastantes pulverizadas, BTG é capaz de crescer mesmo com um mercado de capitais mais fraco, crescer segmentos de crédito que não envolvem o varejo e com pouco risco de inadimplência, elevar a captação para a gestão de fundos e fortunas, o que gera estabilidade e crescimento para o negócio no longo prazo.

Com a dependência do varejo bastante reduzida, com grande escala (via BTG Digital) e linhas de negócios pulverizadas e mais resilientes, BTG é uma enorme oportunidade de compra.

O CEO do BTG reforçou o fato de que a ação do banco é uma "all weather stock" – uma ação para qualquer cenário, isso porque no atual cenário o juro alto contribui fortemente com o resultado (pela remuneração do capital) e, em um cenário de queda no juro, as áreas de IB, Asset, Wealth e S&T são beneficiadas.

O BTG tem crescimento, é altamente rentável (ROE de 22%) e ainda assim suas ações negociam a apenas 10x lucros, uma barganha.

Recomendamos compra para as ações de BTG Pactual (BPAC11).