- A Amazon investiu pesado na Anthropic, empresa promissora no setor de IA.

- A atuação da empresa no varejo continua sendo um importante pilar das suas operações, graças ao crescimento do comércio eletrônico.

- Será que esse recente investimento em IA vai criar mais um forte pilar para a empresa e ajudar a impulsionar seu crescimento?

A Amazon (NASDAQ:AMZN) teve uma forte recuperação em 2023, com suas ações se valorizando mais de 55% desde janeiro, depois de terem caído quase 50% em 2022.

Mas, com o futuro do varejo nos Estados Unidos incerto e o crescimento das vendas da empresa chegando ao limite no curto prazo, os investidores se questionam se a gigante de Seattle conseguirá expandir seus negócios além da computação em nuvem e do comércio eletrônico.

Para responder a essa questão, a Amazon está investindo US$4 bilhões na Anthropic, uma das principais concorrentes da OpenAI (a criadora do ChatGPT). Com isso, a Amazon entra no campo da inteligência artificial (IA), que é altamente competitivo.

Esse investimento ousado coloca a Amazon em condições de competir com grandes empresas de tecnologia como a Microsoft Corporation (NASDAQ:MSFT) e a Alphabet (NASDAQ:GOOG), que estão avançando na área de IA.

O investimento da Amazon na Anthropic não só reforça sua posição nos serviços de computação em nuvem, mas também aproveita sua forte presença no comércio eletrônico e seu robusto fluxo de caixa, consolidando seu lugar entre as ações de maior crescimento.

A Amazon tem uma ampla gama de atividades, mas seus negócios centrais continuam sólido, sustentados por seu segmento de comércio eletrônico. No segundo trimestre, a Amazon teve uma receita de US$53 bilhões em lojas online e US$32,3 bilhões em vendas de terceiros, de um total de US$134,4 bilhões em receita.

Além disso, o Amazon Prime, seu programa global de streaming de vídeo e fidelidade com mais de 200 milhões de assinantes, junto com a Whole Foods, uma rede de varejo comprada em 2017, e a Amazon Web Services (AWS), que domina 40% do mercado de computação em nuvem, contribuem muito para seu potencial de crescimento.

Considerando a presença diversificada da Amazon em vários setores, seu índice P/E atual de 103,6X, que é maior que a média do setor, não significa que ela seja uma ação cara.

Vários fatores mostram as altas expectativas futuras da Amazon. Um deles é a AWS, um importante gerador de receita para a empresa, que supera concorrentes como a Alphabet (NASDAQ:GOOGL) e o serviço Azure da Microsoft. A Amazon está fortalecendo sua posição em serviços de nuvem com apoio de inteligência artificial.

O CEO da Amazon, Andy Jassy, destaca que 90% dos gastos globais de tecnologia da informação ainda estão em infraestruturas locais e não migraram para a nuvem, mostrando o enorme potencial desse setor.

No mundo físico, a Whole Foods, apesar de estar entre as 10 maiores redes de lojas, tem uma participação de mercado pequena comparada com seus concorrentes, indicando um grande espaço para crescimento.

Além disso, a Amazon teve lucro por ação (LPA) sólido no trimestre atual, agradando os investidores após a tendência de queda do ano passado. Os resultados do segundo trimestre superaram as expectativas, com LPA de US$0,65, um impressionante 90% acima das previsões do InvestingPro. A receita do segundo trimestre de US$134,4 bilhões também superou as expectativas em 2,3%.

Olhando para o terceiro trimestre, cujos resultados devem ser anunciados em 26 de outubro, o desempenho da Amazon continua atraindo comentários positivos de analistas, com 24 deles revisando suas previsões para cima. As previsões de LPA estão em US$0,58 e a receita trimestral em US$141,6 bilhões, mostrando uma perspectiva positiva para o futuro da empresa.

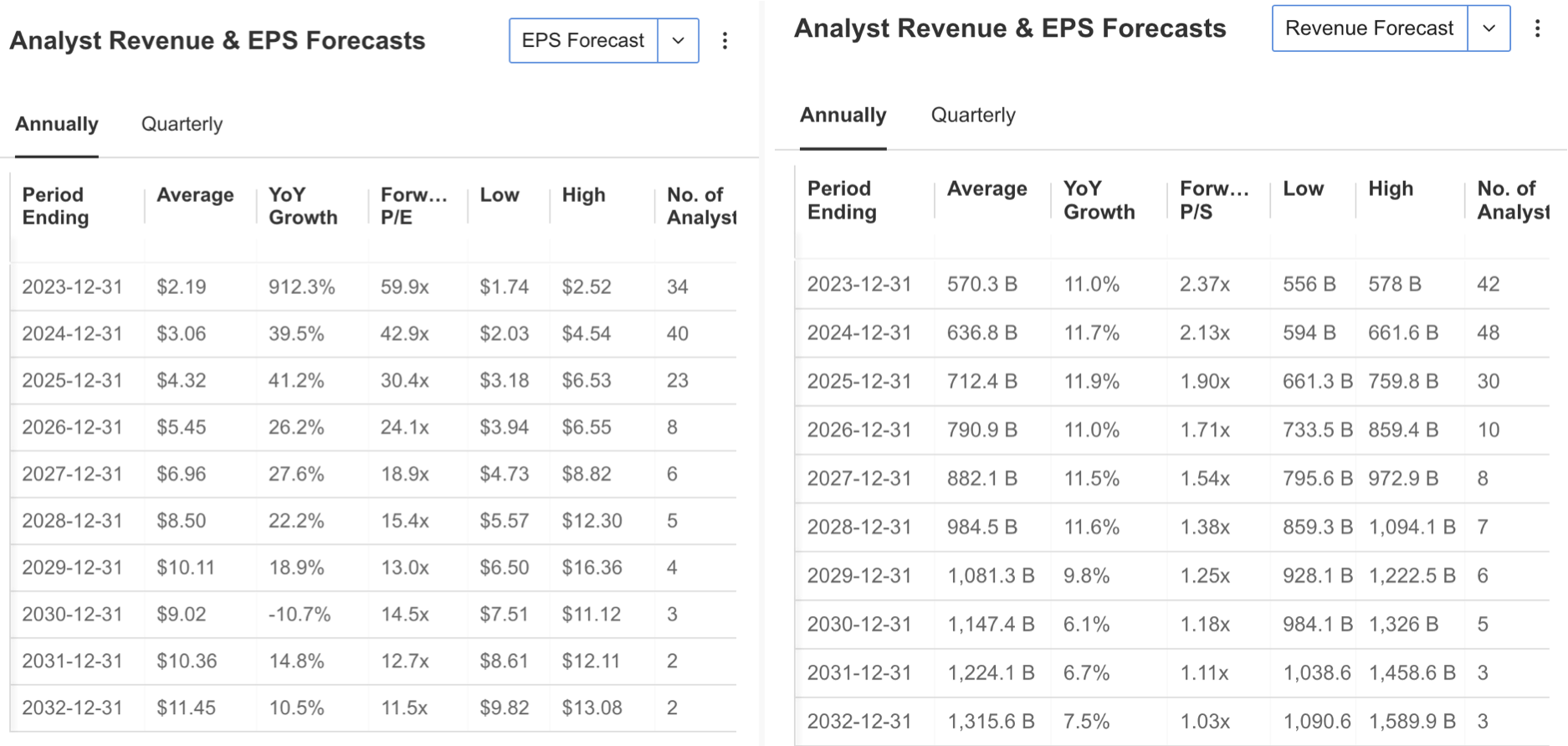

Fonte: InvestingPro

Por isso, a expectativa é de um LPA de US$2,19 para a AMZN até o final do ano, com uma enorme previsão de crescimento anual de 912%, enquanto a receita estimada deve aumentar 11% para US$570,3 bilhões anualmente. Os analistas esperam que a receita da Amazon cresça 11% ao ano em média, enquanto o lucro por ação (LPA) deve crescer mais rápido, mas de forma moderada.

Fonte: InvestingPro

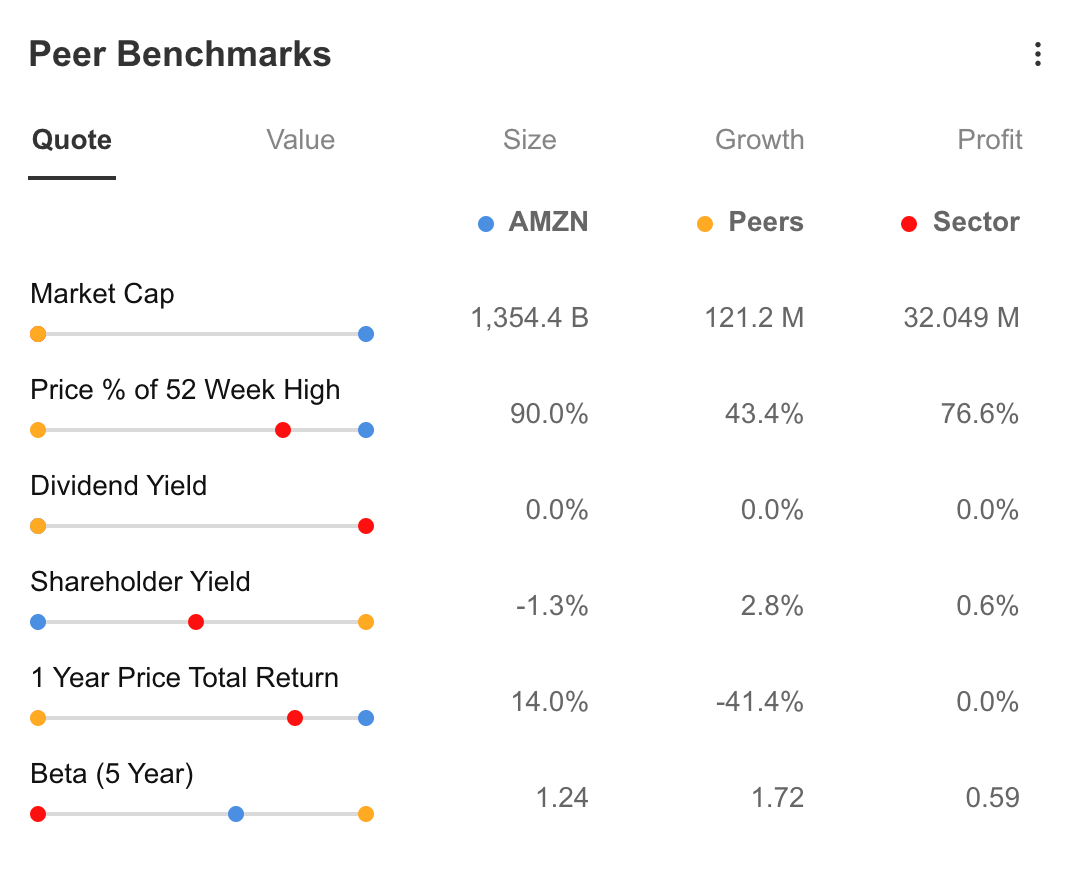

Comparando a Amazon, uma gigante de US$1,3 trilhão de valor de mercado, com seus concorrentes, vemos que sua ação está 90% perto do recorde do ano passado, enquanto as dos concorrentes estão 40% perto. Embora a Amazon não pague dividendos, o que pode desagradar investidores de longo prazo, seu retorno anual médio compensa isso, pois é positivo, enquanto o dos concorrentes é negativo.

A Amazon tem um valor beta de 1,24, menor que o dos concorrentes, mas ela consegue se adaptar rápido às mudanças do mercado.

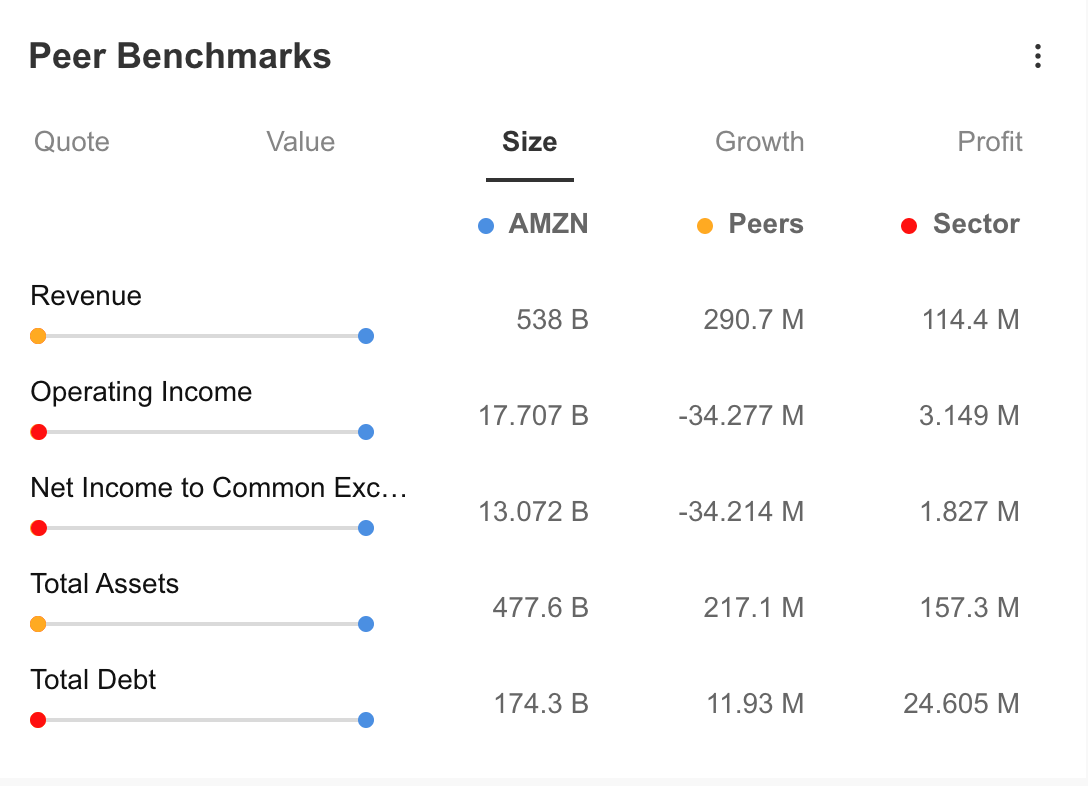

Fonte: InvestingPro

A Amazon também se destaca pela relação entre receita, ativos totais e passivos totais.

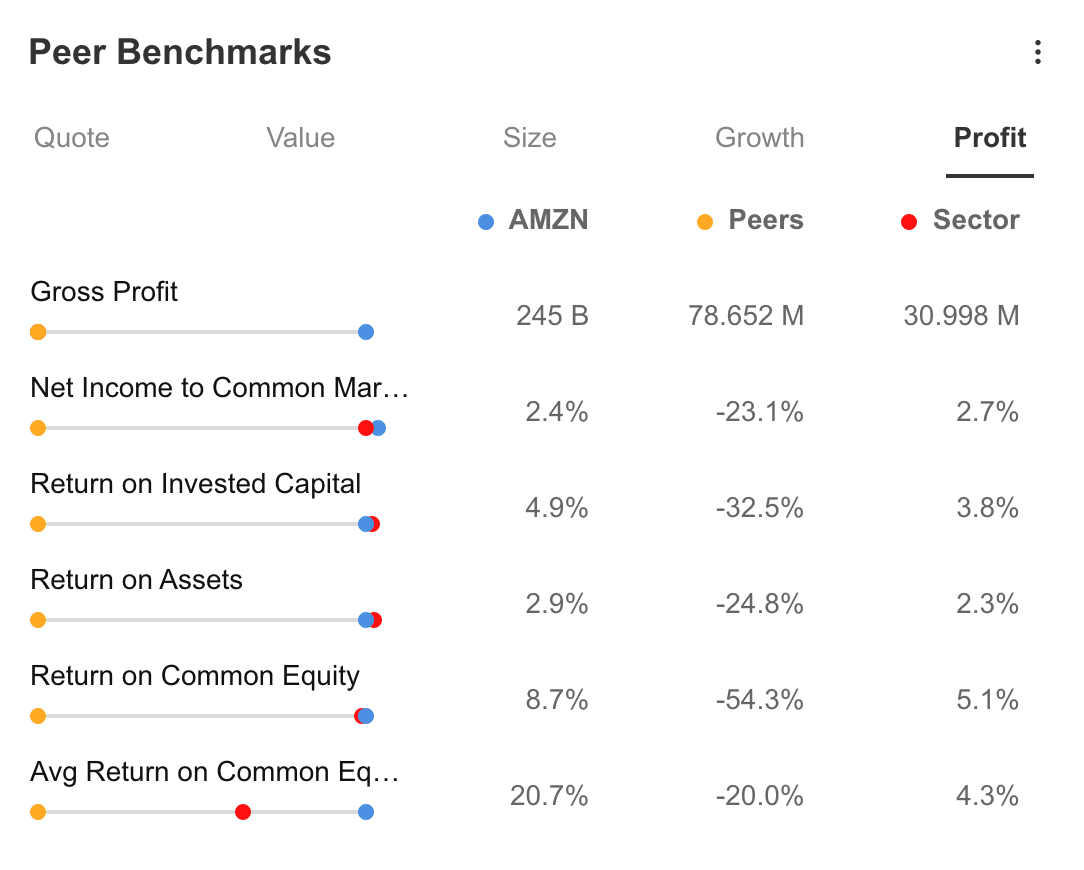

Fonte: InvestingPro

A empresa se sobressai pelo alto potencial de crescimento e pelos indicadores de lucratividade.

Fonte: InvestingPro

Pontos fortes e fracos da Amazon

Os pontos fortes e fracos da Amazon, segundo o InvestingPro:

- Crescimento acelerado da receita.

- Expectativa de aumento do lucro líquido.

- Potencial para altos retornos a longo prazo.

- Valorização da ação nos últimos 6 meses.

- Atividades de alta margem, como Amazon Prime e AWS, sustentam a receita.

Os pontos fortes da Amazon são um forte crescimento de receita, expectativa de lucros maiores e retornos a longo prazo promissores, além dos efeitos positivos dos seus investimentos em atividades de alta margem e IA. Mas suas fraquezas são a falta de distribuição de dividendos, um alto índice P/L, níveis constantes de dívida e os altos custos dos investimentos em andamento que podem afetar temporariamente a rentabilidade.

Fonte: InvestingPro

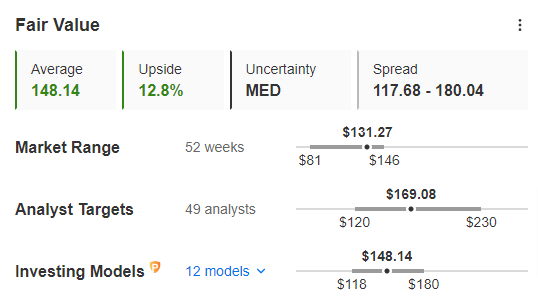

Segundo os dados atuais, a análise de valor justo da AMZN estima seu preço em US$148 com base em 12 modelos financeiros, com média incerteza. Portanto, pode-se dizer que a AMZN está sendo negociada com um desconto de 13% Segundo 49 opiniões de analistas, a previsão de consenso mostra que a ação pode subir para US$169.

Amazon: Visão técnica

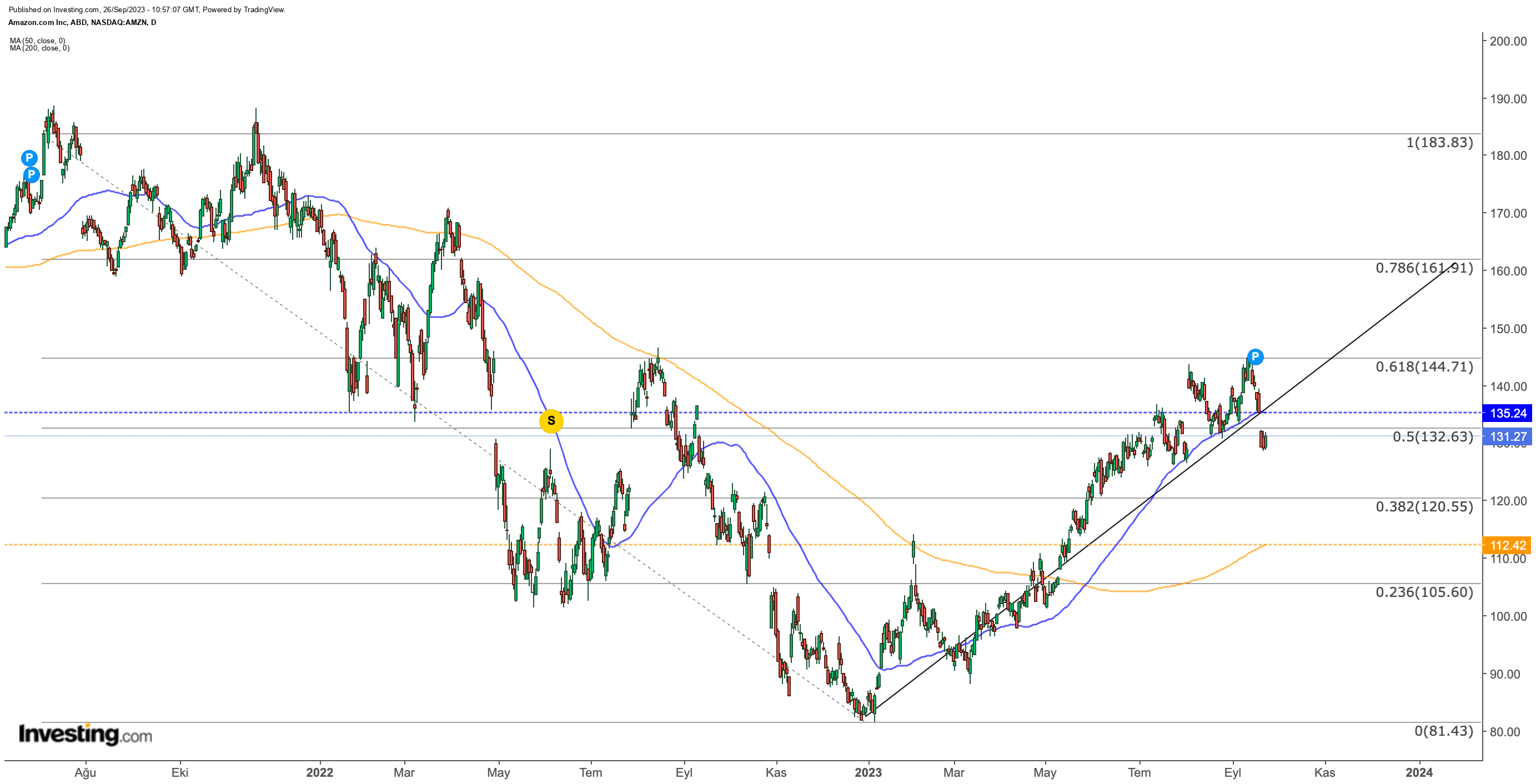

Depois de chegar a uma média de US$140 no mês passado, as ações da AMZN perderam força e ficaram na faixa de US$130 a US$140 por cerca de dois meses.

As ações da Amazon passaram por uma forte correção em 2022, coincidindo com uma alta rápida nos juros. Essa tendência de baixa continuou até o final do ano, chegando ao mínimo de US$81. Mas o novo ano trouxe uma demanda maior, levando a uma rápida recuperação.

Analisando o movimento de preços do recorde de 2021 até a mínima de 2022, vemos que o preço das ações encontrou resistência no nível chave de correção de Fib 0,618, que está em US$145. Portanto, US$145 é um ponto de resistência importante para a AMZN.

Em meados de setembro, o preço caiu desse nível, e uma queda forte na semana passada o levou abaixo da linha de tendência ascendente para 2023 e da média móvel de 50 dias (MA). Vale lembrar que a parceria da Amazon com a Anthropic teve um impacto limitado no preço das ações.

Do ponto de vista técnico, se a AMZN conseguir superar o nível de US$135 durante o restante da semana, ela pode recuperar o ímpeto de alta, condicionado a ultrapassar a resistência de US$145. Esse movimento poderia desencadear um avanço em direção ao alvo de US$160 a curto prazo.

Por outro lado, uma retração para a faixa de US$120 é possível na região inferior. Logo abaixo desse nível, a MA de 200 dias serve como um suporte primário em US$110.

***

Aviso: O autor não possui as ações mencionadas neste artigo. Este conteúdo destina-se a fins unicamente informativos, sem constituir qualquer recomendação de investimento.