No universo de investimentos, o mercado de ações costuma ser visto por muitos como uma alternativa para a busca de um retorno potencial. Dentre as diversas teorias sobre o assunto, a dos Mercados Eficientes fundamenta que a cotação de tais ações refletem todas as informações existentes. Hoje, graças ao avanço da tecnologia, o acesso à informação está cada vez mais fácil, o que permite que o mercado acionário reaja com muito mais dinamismo em meio às mais diversas situações e variáveis.

Um dos principais eventos que tendem a influenciar as expectativas dos investidores é a guerra. Sendo o mercado acionário movido basicamente por expectativas, naturalmente, eventos dessa magnitude podem alterar o rumo dos ativos, sobretudo no curto prazo, quando o fator emocional e a incerteza tendem a ganhar um peso ainda maior nas tomadas de decisão.

LEIA MAIS: Mercado de Ações: Investir em Tempo de Guerra Rende 7% ao Ano

Nas últimas semanas, temos observado a escalada do conflito geopolítico entre Rússia e Ucrânia culminar na invasão russa com ataques em território ucraniano. Nesse cenário de ataques e sanções, certamente acabam por impactar os mercados ao redor do mundo.

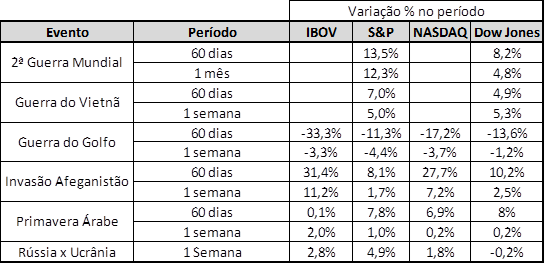

Historicamente, não há um padrão tão definido quanto a duração de tais impactos, podendo demorar de dias até anos para que o mercado se recupere, entretanto, conforme tabela a seguir, com exceção da Guerra do Golfo, o mercado costumou responder de maneira positiva nos primeiros 60 dias de conflito:

*Ibovespa foi criado em 1968 ** NASDAQ foi criado em 1971

Olhando conflito por conflito, de uma maneira ou de outra, os EUA acabam assumindo se não um protagonismo, um papel importante, de modo que os impactos tendem a refletir sua economia bem como seu mercado acionário.

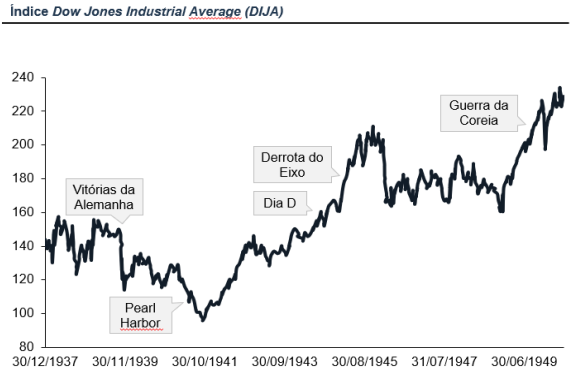

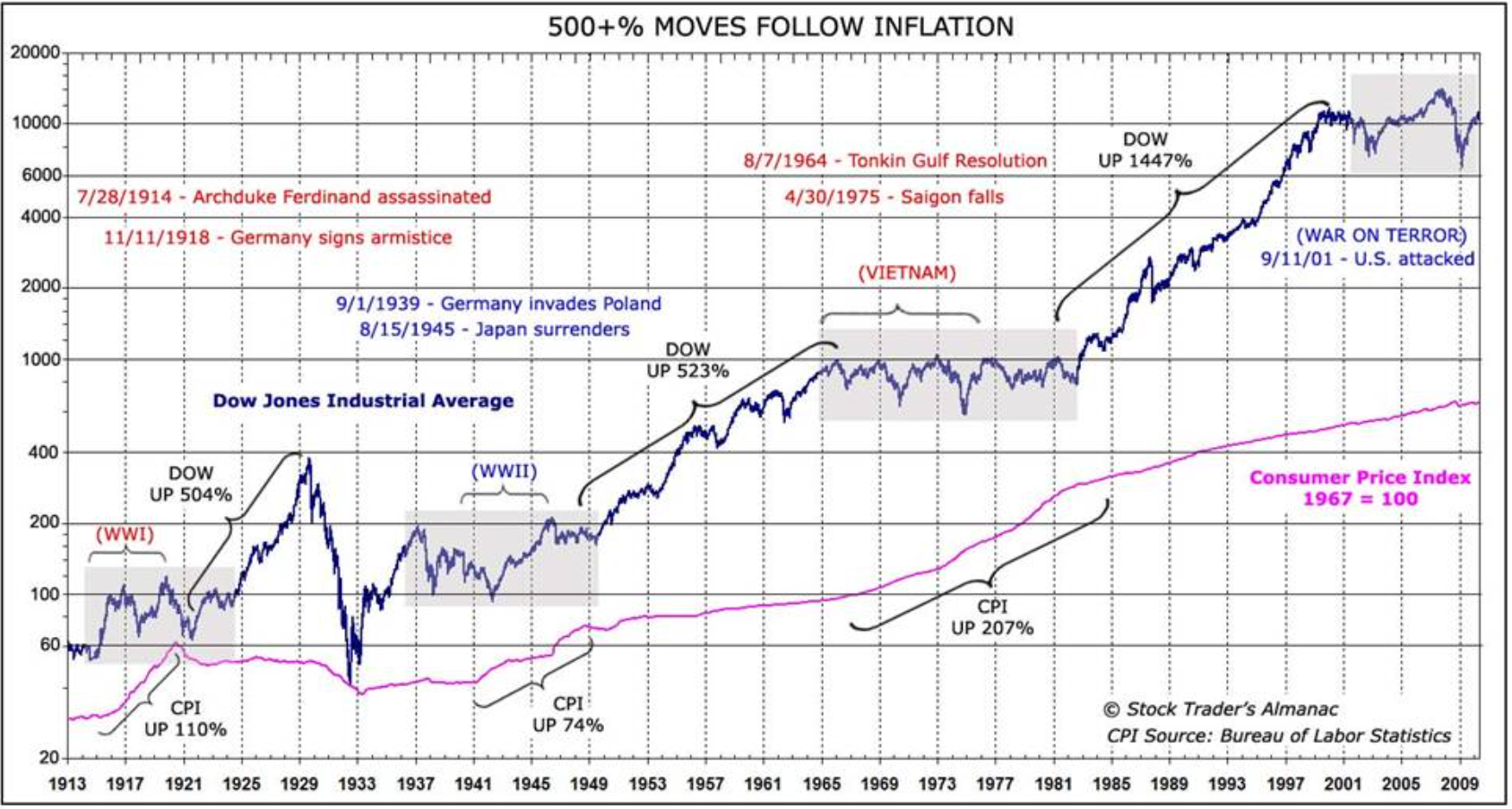

A 2ª Guerra Mundial, de uma certa forma, teve como um dos combustíveis (não o principal) os reflexos da crise econômica de 29, originada nos EUA tendo como estopim a quebra da bolsa de Nova York. Nesse contexto, na medida que os desdobramentos indicavam a derrota do eixo em meados de 1945, o índice Dow Jones respondeu positivamente, mostrando uma valorização considerável no intervalo entre o início e o fim do conflito, apesar de quedas mais acentuadas no início do conflito.

Fonte: Artica Asset Management

Na Guerra do Vietnã, o contexto da época era a Guerra Fria, quando o que estava em jogo era a hegemonia das ideologias comunistas - Vietnã do Norte (Aliada à URSS) – e capitalista - Vietnã do Sul (Aliada aos EUA).

Com quase 20 anos de duração, observou-se as ações atingirem um pico em 1966, não concidentemente após a participação mais direta dos EUA já com Lyndon Johnson na presidência no lugar do recém assassinado John F. Kennedy. Na medida que a guerra se aproximava de seu fim, a economia americana viria a passar por um período de recessão entre 1973 e 1975 refletindo também no mercado acionário.

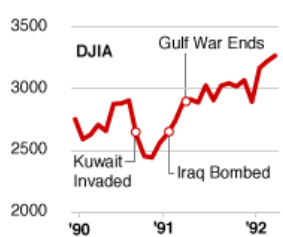

A Guerra do Golfo entre 1990 e 1991, motivada pela invasão iraquiana ao Kuwait, apesar da retração natural do mercado no início causando uma fuga inicial dos ativos de risco, pressionado sobretudo pelas incertezas que um conflito dessa escala está envolto, ela acaba sendo lembrada pelo comportamento positivo para as ações no seu fim, com o bombardeio ao Iraque e expectativas, que depois vieram ser confirmadas, da vitória norte-americana.

Fonte: Thomson Financial/Baseline (Dow Jones)

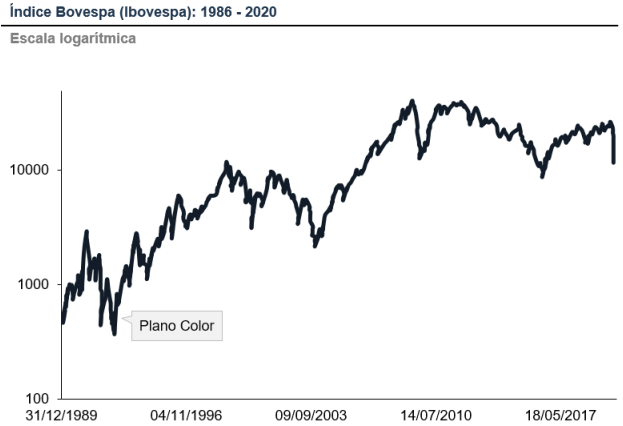

No Brasil, a conjuntura da época incluía variáveis peculiares da nossa economia que por si só trazia uma dose de incerteza ainda maior aos investidores, isso porque assolados pela hiperinflação, dias após assumir a presidência, em 16 de março de 1991 entrava em ação o Plano Collor que viria a congelar as poupanças de muitos brasileiros na época e resultando quedas de mais de 40% em poucos dias.

Fonte: Artica Asset Management

Quanto à Guerra do Afeganistão, chamada também de Guerra ao Terror, cujo estopim foram os ataques em 11 de setembro de 2001 nos EUA, quando menos de 1 mês após, tropas americanas já estavam em solo afegão. Nos dois anos seguintes ao início, o mercado de ações norte-americano sofreu perdendo próximo a 7%, voltando a se recuperar em meados de 2006. No Brasil, o dia dos ataques resultou em uma queda de 9,5% com a invasão ao Iraque servindo como ponto de virada, levando o índice, somado a outras variáveis, a valorizar próximo a 5 mil pontos nos meses seguintes.

Por fim, a Primavera Árabe, que ocorreu entre dezembro de 2010 e dezembro de 2012 devido a protestos, revoltas e revoluções populares contra governos do mundo árabe, resultando na queda de alguns ditadores, refletiu em pouca oscilação nos principais mercados, salvo nos mercados de ações da região.

Fonte: https://smedleyfinancial.com/

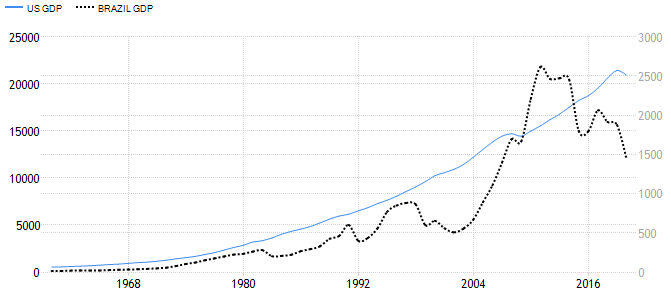

Por mais que guerras e sanções possam resultar em impactos nas cadeias de produção, pressionarem a inflação e, consequentemente, deprimir perspectivas de crescimento global de modo a impactar o mercado acionário no curto prazo, ao observar a economia dos EUA, grande protagonista da maioria dos eventos aqui abordados, vê-se que a guerra e seus gastos associados tendem a criar resultados econômicos positivos para a sua economia, isso se deve ao comportamento do PIB nesses períodos.

Fonte: https://tradingeconomics.com

Empresas do setor de commodities, sobretudo energéticas, tendem a se comportar de maneira mais resiliente (a depender claro da motivação do conflito), além do movimento de fly to quality para o dólar muitas vezes observado como consequência de um efeito manada de liquidação no mercado de ações que até então apresentam bons fundamentos. Dessa forma, papéis que como PetroRio (SA:PRIO3), Petrobras (SA:PETR4) e Vale (SA:VALE3), diretamente relacionados à commodities tendem a se beneficiar de um cenário de apreciação do petróleo (vide o Brent, que chegou a flertar com os US$120 nessa última semana) e do minério de ferro. Adicionalmente, papéis como Itaú Unibanco (SA:ITUB4), que se beneficiam de um juro alto (a fim de controlar a inflação que tende a ser presente em contextos de guerra) devem ser acompanhadas de perto. Vale o destaque que em cenários como esse, são inúmeras as janelas de oportunidades que se abrem para aqueles que sabem identificá-las.

Conflitos entre Rússia e Ucrânia: possíveis desdobramentos

Em relação ao atual conflito entre Rússia e Ucrânia, incertezas ainda permeiam o tema. Se até a 23/02 uma escalada era vista como um evento de cauda, com poucas chances de acontecer, em 24/02 vimos ataques russos se consumarem levando a MOEX (índice russo) chegar a 50% de queda no dia.

Com reservas cambiais na casa dos US$640 bilhões e alto poderio bélico, a Rússia parece ter se preparado atenuar eventuais efeitos de sanções como o de impor um conflito desigual em um cenário onde forças aliadas à Ucrânia ou a própria OTAN não entrem em cena. O endurecimento das sanções tanto das empresas privadas quanto por parte de diversos países culmina em um isolamento russo, levando a sua moeda e reservas a uma condição quase obsoleta.

LEIA MAIS - O Maior Golpe de Putin: Rublo Ouro Faz Dólar e Euro Parecerem Velhos

Sendo assim, o ponto crucial a se observar hoje é a inflação mundial. Guerras por si tendem a trazer consigo choques inflacionários, entretanto, além da inflação de custo por conta da apreciação das commodities, note que esse conflito entre Rússia e Ucrânia se dão em uma conjuntura inflacionária recorde mundial das últimas décadas. Estima-se que os preços de diesel e gasolina são praticados hoje com defasagem de aproximadamente 25%, o que em algum momento e em alguma intensidade, deva corrigir.