Na última publicação para a qual convidei o pessoal do Leggio Group, falamos sobre os FI Infra, veículos alternativos de investimento para pessoa física. Esses fundos de investimento têm como objetivo investir em debêntures incentivadas que financiem projetos de infraestrutura de longo prazo. Naquele artigo, falamos sobre diversos pontos interessantes do setor, vantagens ao se investir neste tipo de ativo (como, por exemplo, ausência total de impostos), riscos associados e, principalmente, explicamos minuciosamente como fazer uma avaliação deste tipo de investimento.

No artigo de hoje, coescrito novamente com Camila Affonso e Joseph Boukai (Leggio Group), temos como objetivo mostrar uma análise didática para demonstrar o que explicamos naquele artigo original. Para tal, tomaremos como exemplo o Fundo Bocaina Infra (BVMF:BODB11), fundo incentivado de investimento em infraestrutura da Bocaina Capital, negociado na B3 (BVMF:B3SA3) desde o final de dezembro de 2021.

Nesta análise, buscamos avaliar os principais pontos de interesse para que os investidores em geral consigam compreender quais são as informações mais relevantes ao se analisar um FI Infra e, desta maneira, conseguir gerar suporte para eventuais tomadas de decisão em relação aos seus investimentos. É sempre válido lembrar que os resultados financeiros e as avaliações aqui apresentadas não constituem recomendações de investimento, em que pese eu possuir certificação CNPI para tal. Não obstante, nossos objetivos são apenas didáticos e fazemos o disclaimer de que não investimos no fundo muito menos temos qualquer interesse ou relação que poderia gerar conflito de interesses. Importante também ressaltar que utilizamos apenas dados públicos e disponíveis para quaisquer pessoas, em especial, constantes do último relatório de acompanhamento do fundo até o momento (datado de 31/07/2023), disponível no site da gestora.

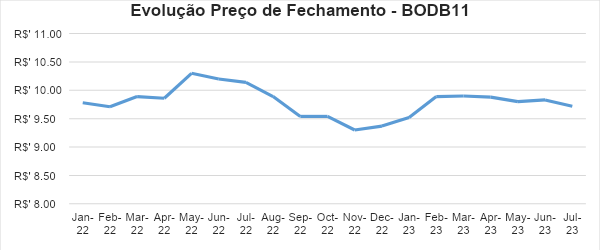

Inicialmente, devemos obter uma visão geral do fundo em relação ao seu patrimônio líquido, base de investidores e liquidez de negociação. Na data do relatório de referência utilizado, o fundo apresentou um patrimônio líquido de R$ 284 milhões, sendo 93% deste valor alocado em debêntures e 7% alocado em caixa. Nesta mesma data, o BODB11 continha aproximadamente 12 mil cotistas, um aumento expressivo de 10 mil cotistas se comparado ao mesmo mês do ano passado. Já o volume negociado atingido no mês de julho foi de R$ 13,2 milhões, apresentando uma média diária de R$ 628 mil. A cota negociada a mercado na B3 se mostra relativamente estável ao logo do seu histórico com seu preço variando de R$ 9,40 a R$ 10,40 conforme mostra o gráfico abaixo.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023).

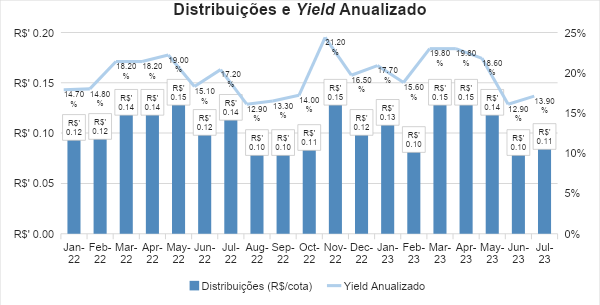

Entretanto, investidores deste ativo não buscam rentabilidade apenas pelo valor do papel, mas igualmente pelos seus proventos distribuídos. Dessa forma, faz-se necessário analisar as distribuições de rendimentos do fundo. Desde janeiro de 2022 (primeiro mês de distribuição de rendimentos), o fundo distribuiu em média R$ 0,12 por cota por mês, somando ao total R$ 2,37 até a data do relatório analisado. Abaixo apresentamos as distribuições históricas mensais e seus respectivos yields anualizados. Percebe-se que as distribuições não oscilaram muito, apresentado um mínimo de R$ 0,10 e um máximo de R$ 0,15 por cota.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023).

Utilizando como exemplo o mês de julho/23, o fundo distribuiu R$ 0,11 por cota apresentando um yield de 13,9% em relação ao seu preço de mercado. Vale destacar que o yield anualizado total do fundo é de 16,4% (utilizando para este cálculo a cota-base de R$ 10,00 como referência). Lembramos também que tais proventos distribuídos são isentos de IR para pessoa física, assim como eventuais ganhos de capital na alienação das cotas. Com isso, de acordo com o relatório de acompanhamento, se compararmos as distribuições isentas de Imposto de Renda para pessoas físicas com o CDI do período, aplicando a taxa de IR correspondente a cada distribuição, elas corresponderiam a 155% do CDI, algo que pode ser considerado bastante competitivo.

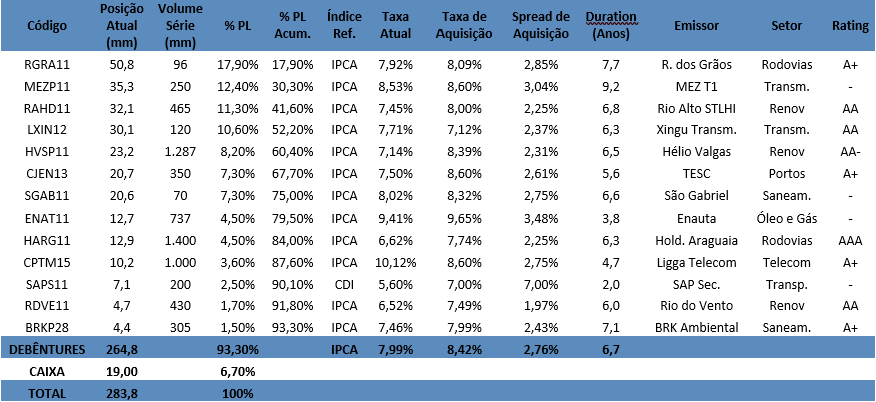

O portfólio de alocação do fundo em 31 de julho encontra-se no quadro abaixo, ordenado de acordo com a representatividade percentual da posição investida em relação ao patrimônio líquido do fundo. Ao todo, são 13 projetos que compunham naquela data a carteira do BODB11. Em agosto, houve uma 14ª alocação em debênture do setor de renováveis (não apresentada na tabela abaixo), a qual correspondeu a uma posição de 4,5% do PL do fundo (R$ 13 milhões). Percebe-se que as 4 maiores posições do fundo (RGRA11, MEZP11, RAHD11, LXIN12) compõem aproximadamente 52% do patrimônio líquido total. Note-se que as debêntures investidas são majoritariamente atreladas ao IPCA, sendo apenas uma atrelada ao CDI. A coluna de “Spread de Aquisição” denota o spread em relação à curva IPCA baseada em títulos públicos (NTN-Bs) ou o spread em relação ao CDI (no caso da debênture atrelada a esta taxa). Observamos que, na data de 31 de julho, o yield atual das debêntures do portfólio se encontrava na taxa equivalente a IPCA+7,99%, com uma duration média de 6,7 anos.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023).

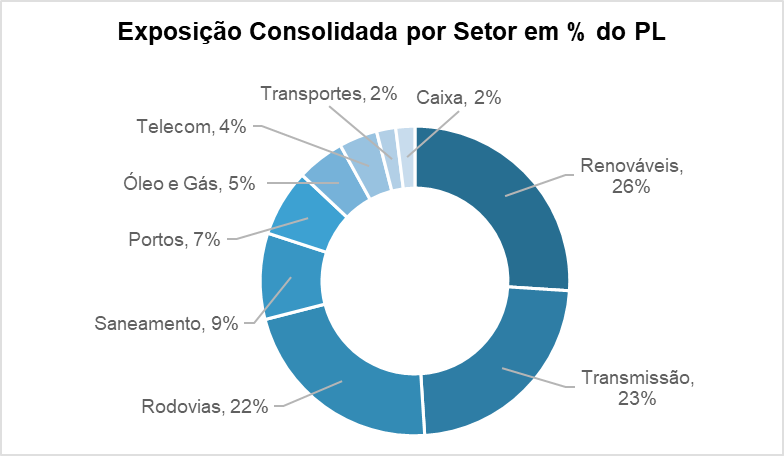

O fundo possui uma alocação setorial bem diversificada, sendo a parte de energia renovável o setor com maior exposição, seguido de transmissão e rodovias, setores que somam aproximadamente 70% do patrimônio do fundo (veja a figura abaixo, onde já contabilizamos o 14º projeto). De acordo com o seu time gestor, com o crescimento planejado do fundo em relação à quantidade de papéis investidos, as posições mais antigas tendem a ser diluídas na medida em que vão se acrescentando novas posições, aumentando também a diversificação dos ativos investidos.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023).

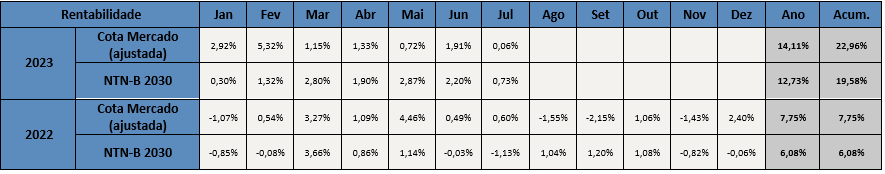

Outro ponto relevante de análise se refere à performance do fundo relativamente ao mercado. De acordo com os relatórios de acompanhamento, o fundo BODB11 tem como objetivo de performance superar em 1,5% a 2,5% a NTN-B de duration similar à da carteira. Como base de referência comparativa, utiliza-se a NTN-B 2030, benchmark aliás escolhido pela gestão desde o início do fundo. A tabela a seguir apresenta o levantamento do histórico de rentabilidade, já ajustada pelas distribuições de rendimentos do fundo (e pelos pagamentos de cupons, no caso da NTN-B). Em 2022, o fundo conseguiu atingir seu objetivo no ano, performando 1,67% a mais que o benchmark. Em 2023, o fundo vem performando melhor que a NTN-B, em que pese um pouco abaixo do intervalo explicitado acima: 1,38% além da rentabilidade do benchmark. No acumulado, o fundo entregou um spread de 3,38%, o que ao ano representaria algo bem na faixa entre 1,5% e 2,5%. Dessa forma, desde seu início, o fundo vem apresentando retornos correspondentes às expectativas dos gestores, em que pese, claro, se tratar de um período ainda incipiente de menos de dois anos.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023).

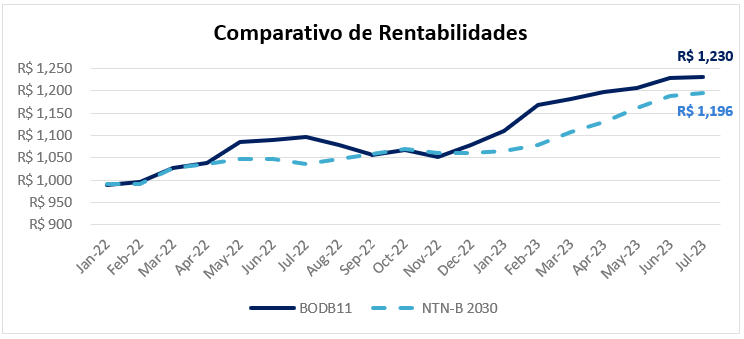

A fim de comparar tais rentabilidades, o gráfico abaixo apresenta um comparativo do retorno total caso um investidor tivesse investido um montante de R$1.000,00 no BODB11 e na NTN-B 2030 no início de janeiro de 2022. Como esperado através da tabela acima, o investidor do BODB11 teria performado melhor vis a vis o investimento na NTN-B 2030.

Fonte: Relatório de Acompanhamento BODB11 (Jul/23 - acesso em 20/09/2023) e cálculos dos autores.

Cabe ainda destacar que, após tomar qualquer decisão de investimento, é necessário realizar um acompanhamento regular do fundo. O BODB11 realiza a produção mensal destes relatórios de acompanhamento, permitindo ao investidor acessar informações atualizadas, bem como os resultados alcançados pela estratégia de investimento do fundo.

Esperamos ter conseguido explicar um pouco mais sobre o funcionamento e a dinâmica que envolve a análise de um FI Infra a partir dos dados fundamentados aqui e disponíveis publicamente. Fiquem à vontade para comentar abaixo o que você achou ou mesmo para fazer perguntas. O nosso maior interesse é fomentar a discussão em prol de boas análises para que cada um de vocês possa tomar as melhores decisões possíveis de investimento.

Não deixe de se conectar a mim (@carlosheitorcampani) no LinkedIn, no Instagram e no Youtube: assim você conseguirá acompanhar todo o conteúdo que produzo com o intuito de sempre contribuir com o seu conhecimento e crescimento profissional enquanto investidor ou em qualquer área de Finanças.

Forte abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Treinamento e Consultoria. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.