O Japão tem sido o centro das atenções dos investidores macro, com notícias sobre sua política monetária e seus mercados cambial e de renda fixa.

Mas, diante de tanta informação, é importante ter uma visão geral do que realmente importa.

Neste artigo, vamos:

-

Mostrar o que está por trás dos movimentos recentes do JPY;

-

Analisar as reais tendências macroeconômicas do Japão;

-

Estimar o que o BoJ deve fazer a seguir;

-

Examinar as consequências para os mercados globais de renda fixa e o Iene.

O JPY e os títulos japoneses têm registrado variações expressivas recentemente - a explicação mais comum é que o Japão está prestes a abandonar sua política monetária ultrafrouxa, o que eleva os juros e valoriza o Iene.

Mas as evidências sugerem que há outro fator em jogo.

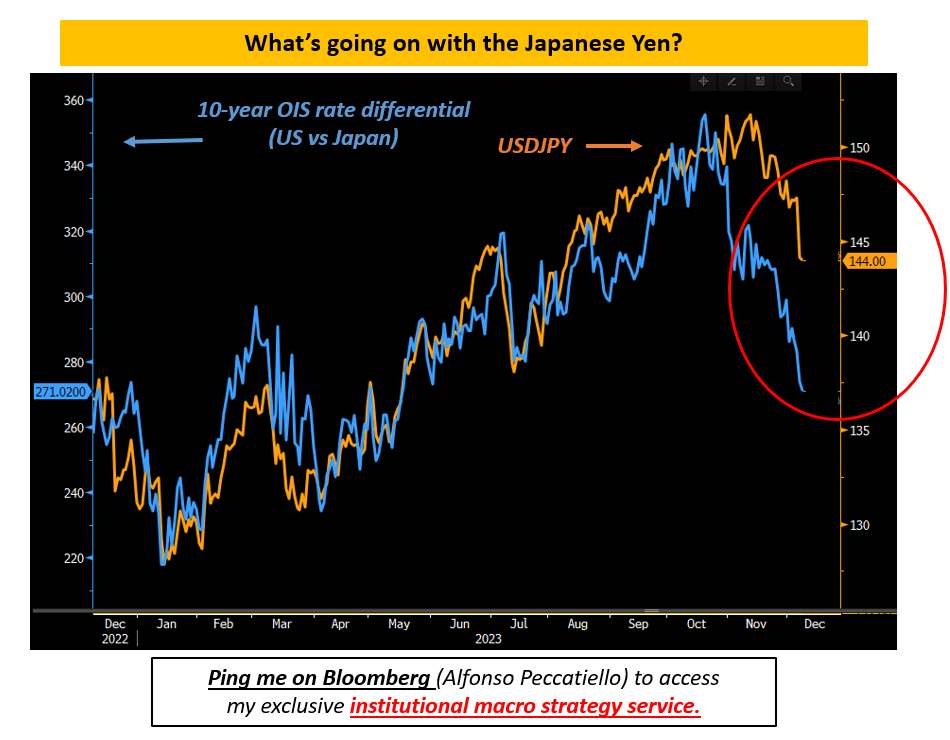

O gráfico acima ilustra a forte correlação entre os diferenciais de juros de 10 anos entre EUA e Japão (azul, EIXO ESQ) e USD/JPY (laranja, EIXO DIR): se os diferenciais de juros caem rapidamente, o Iene se fortalece.

É uma teoria simples e intuitiva de precificação de câmbio: diferenciais de juros amplos e baixa volatilidade estimulam as pessoas a tomar JPY emprestado e comprar USD, e quando os diferenciais de juros se estreitam como hoje, esse “carry trade” se desfaz e o JPY se valoriza.

Por que os diferenciais de juros estão se estreitando? Por causa do BoJ?

Na verdade, não.

Os títulos têm sido procurados globalmente desde outubro: a rápida queda na linha azul de 350 bps para 270 bps é quase totalmente devido às treasuries (não aos títulos japoneses).

E veja a lacuna no círculo vermelho.

O comportamento do iene japonês (JPY) tem intrigado os investidores nos últimos meses. Apesar da diferença de juros entre o Japão e os Estados Unidos (EUA) estar em um nível que favoreceria a alta do dólar americano (USD), o JPY tem se valorizado frente à moeda norte-americana.

Em julho, a taxa de juros de 10 anos dos EUA era de 2,8% ao ano, enquanto a do Japão era de 0%. Com isso, o USD/JPY estava em 138, ou seja, um dólar valia 138 ienes. Hoje, a taxa de juros dos EUA caiu para 2,7%, mas a do Japão se manteve em zero. Mesmo assim, o USD/JPY subiu para 144, ou seja, um dólar passou a valer 144 ienes. Mas por que o JPY se fortaleceu, se a lógica seria o contrário?

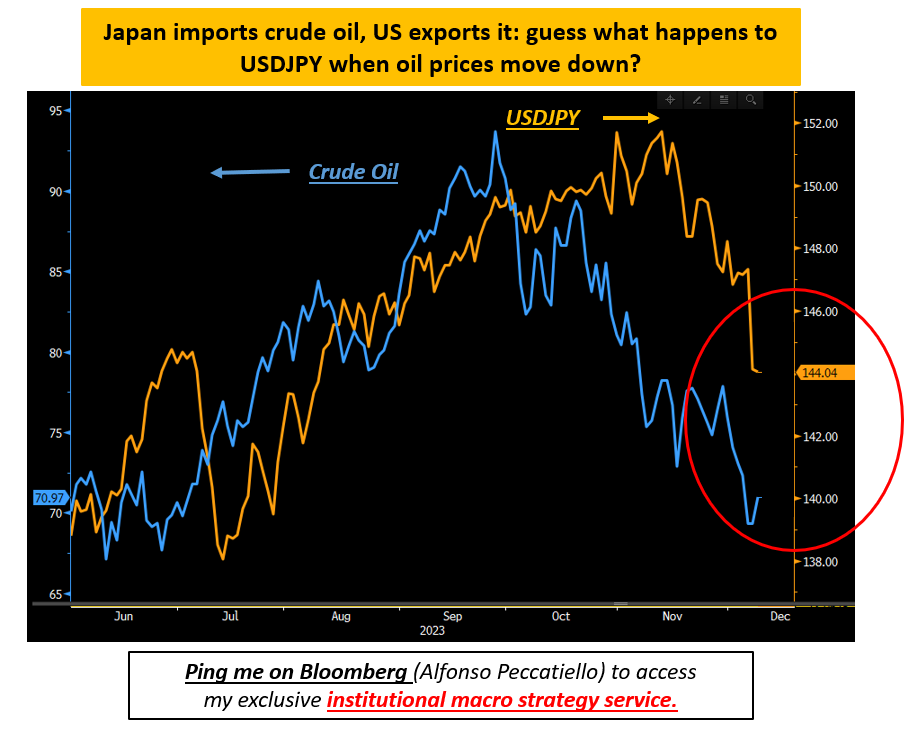

A resposta está em dois fatores globais que afetam o Japão: o petróleo e os títulos públicos.

O Japão é um país que depende da importação de petróleo bruto, e os EUA são um país que exporta o produto. Quando o preço do petróleo cai no mercado internacional, como vem acontecendo desde outubro, o Japão se beneficia, pois gasta menos para comprar o insumo. Já os EUA perdem receita com a exportação. Isso faz com que o JPY se valorize em relação ao USD, pois a situação econômica do Japão melhora.

Em outras palavras: o JPY está se ajustando aos fundamentos macroeconômicos internacionais, não à macroeconomia japonesa ou a um risco iminente de uma mudança na política monetária do Banco do Japão (BoJ).

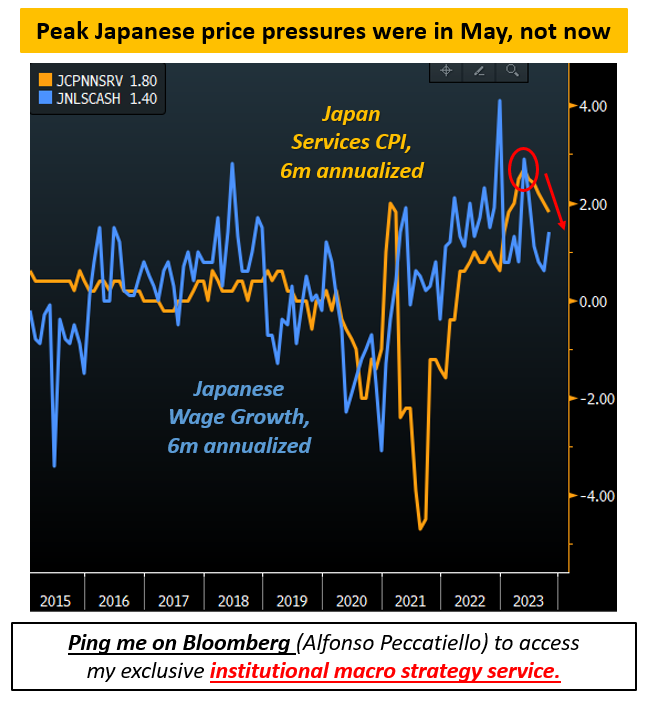

A inflação de serviços no Japão (laranja) estava em 3% ao ano em maio, mas agora está abaixo de 2%. E os salários nominais (azul) estão crescendo a apenas 1,4% ao ano. Se Ueda, o presidente do BoJ, quisesse reagir às pressões inflacionárias, abril/maio seria o momento de fazê-lo. A situação é muito menos urgente hoje.

Imagine isto.

Depois de mais de 20 anos de juros zero e compra de ativos (ZIRP e QE, na sigla em inglês), o BoJ decide apertar a política monetária agora, mas as pressões inflacionárias globais continuam a diminuir.

O JPY se fortalece rapidamente, e isso acaba com qualquer esperança de que a inflação e os salários no Japão se estabilizem em 2% ao ano.

A mentalidade deflacionária volta a se instalar, e Ueda fica mal na fita.

Ok, recapitulando:

-

A inflação de serviços e o crescimento salarial no Japão não justificam uma mudança na política monetária do BoJ;

-

Mesmo assim, o JPY tem se valorizado rapidamente: isso é função de dois fatores;

-

Um rali global de títulos públicos que reduziu os diferenciais de juros;

-

Preços do petróleo em queda, o que ajuda o Japão como um importador líquido do produto;

A última peça do quebra-cabeça a montar aqui é o impacto que esses desenvolvimentos cruciais japoneses podem ter nos mercados globais de títulos.

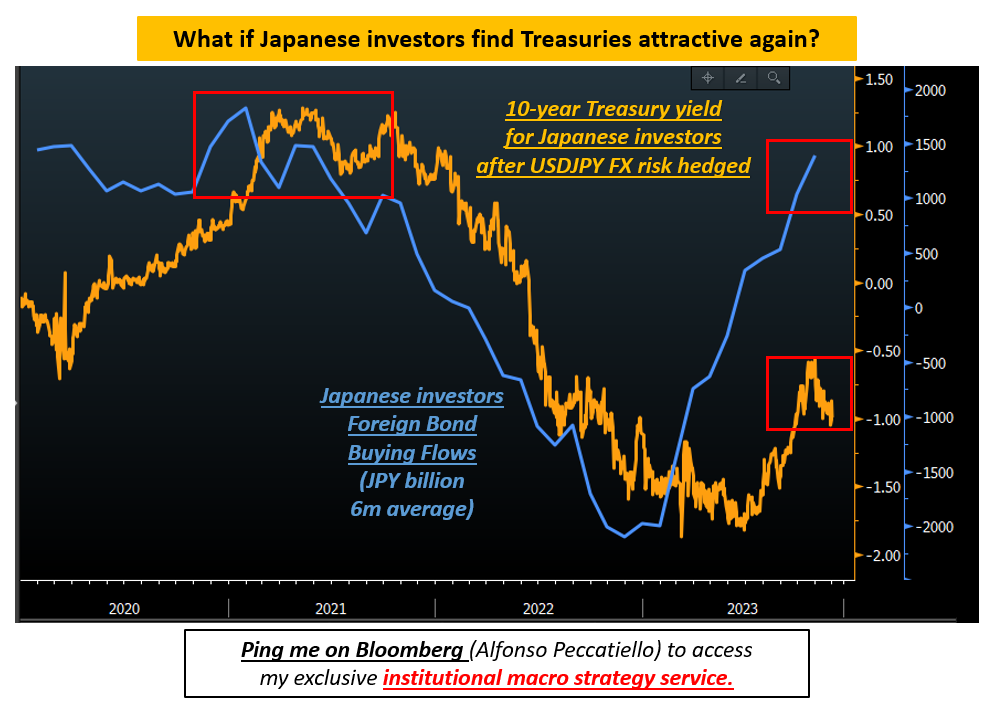

O Japão é um grande exportador de capital: investidores japoneses possuem trilhões de dólares em ativos estrangeiros e são grandes compradores de títulos do Tesouro dos EUA.

O que eles estão fazendo lá?

Investidores japoneses têm se afastado dos títulos do Tesouro desde o final de 2021 e vendido muitos deles em 2022.

Eles estão agora voltando a comprar títulos do Tesouro - o que os motiva?

Investidores japoneses envolvidos na compra de títulos estrangeiros também enfrentam riscos cambiais.

Para comprar treasuries, eles precisam converter JPY em USD, comprar os títulos e, em algum momento, reverter a transação cambial.

Isso significa que o USD/JPY afeta em grande parte o lucro ou prejuízo de sua operação de títulos.

É por isso que eles geralmente olham para os rendimentos das treasuries de uma maneira diferente: a linha laranja mostra os rendimentos do Tesouro de 10 anos aos olhos de um investidor japonês que também protege o risco USD/JPY por 12 meses para cobrir esse risco cambial por um tempo razoável.

Você pode ver a correlação relativamente estreita entre a atratividade das treasuries protegidos contra variações cambiais (linha laranja para cima = mais atraentes) e os fluxos de compra líquida reais em títulos estrangeiros de investidores japoneses (linha azul para cima = eles compram mais).

Em 2022, os rendimentos das treasuries subiram rapidamente, mas os investidores japoneses não participaram devido aos custos proibitivos do hedge cambial USD/JPY.

Hoje, a situação é um pouco melhor, e eles já estão de volta comprando.

O Fed influencia mais esses custos de hedge cambial USD/JPY do que o BoJ, e são os motores macroeconômicos globais que importam mais do que manchetes chamativas sobre o Japão.

Acertar o crescimento e a inflação nos EUA é acertar a macro.

Não perca o essencial por se distrair com detalhes.