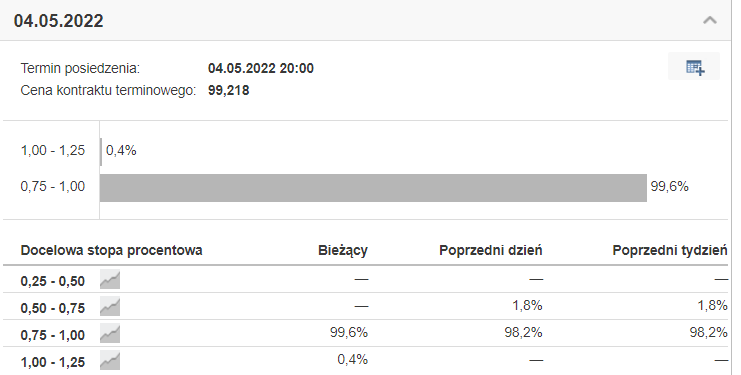

Hoje à tarde vamos saber a decisão sobre o novo nível das taxas de juro na maior economia do mundo. Não devemos testemunhar uma surpresa, pois é quase certo que veremos um aumento de 50 pontos-base (bps), o que pode ser inferido pelas recentes declarações dos membros do conselho do Federal Reserve (Fed).

Além disso, o presidente da instituição, Jerome Powell, durante a coletiva de imprensa após a última reunião de março, sugeriu claramente que o cenário em que a redução do balanço do Fed começaria em maio era muito provável. O mês de abril foi marcado pelo desconto do aperto da política monetária, que se traduziu em quedas nos índices de ações dos EUA e na valorização do dólar norte-americano.

A par da dinâmica ascendente da inflação nos EUA, crescem também as expectativas quanto ao nível das taxas de juro no final de 2022. Atualmente, o cenário mais provável valorizado pelos mercados está na faixa de 3% a 3,25%. Isso significaria que nas próximas reuniões o conselho de administração do Fed aumentaria as taxas de juros em pelo menos 0,5 pp. Com a inflação chegando a quase 9%, esse ritmo de aumento não poderia ser tratado como uma grande surpresa.

O principal problema com o qual o Federal Reserve tem que lidar é não fazer com que a economia desacelere demais, o que poderia resultar em uma recessão profunda. Este é um dilema que enfrenta não apenas o FED, mas também do Banco Central Europeu.

LEIA MAIS: Risco de Recessão Com Alta dos Juros: Fed Pode Fazer um 'Pouso Suave'?

Dados mais fracos da economia dos EUA

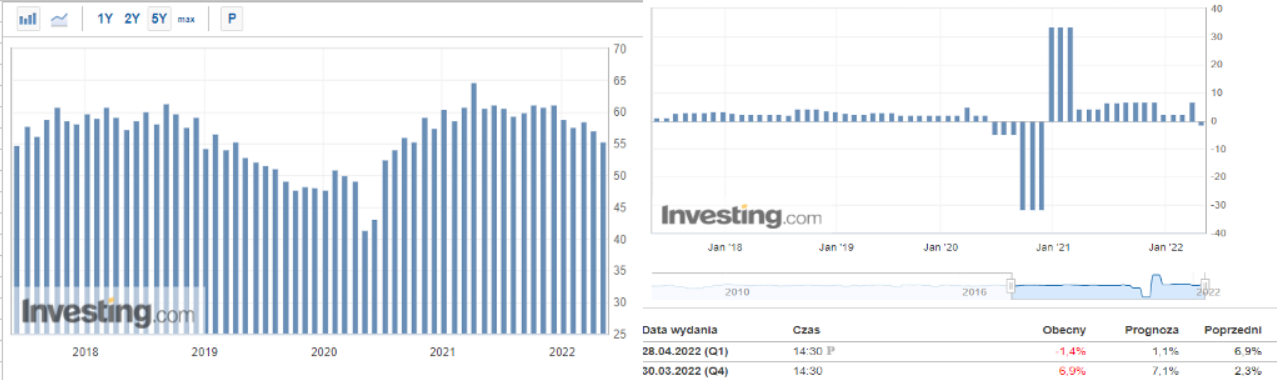

A recessão norte-americana até agora tem sido objeto de considerações puramente teóricas como consequência de longo prazo das ações do Banco Central e da reversão da curva de juros. Os indicadores macroeconômicos divulgados em abril sugerem que uma desaceleração econômica, ou mesmo uma recessão, pode ocorrer antes do esperado. Isso é indicado pelos dados recentes piores do índice ISM e das leituras do PIB trimestral, que não só foi mais fraco do que o previsto, mas também ficou abaixo da marca.

Nesse contexto, vale a pena observar os dados de sexta-feira do mercado de trabalho norte-americano. Se virmos um aumento da taxa de desemprego e um declínio de novos empregos no setor não agrícola, será mais uma confirmação de que a segunda metade do ano pode trazer um pouso forçado para a economia americana

Até agora, no entanto, o mercado de trabalho dos EUA é forte, o que é indicado principalmente pela taxa de desemprego abaixo de 4%. Portanto, se não houver colapso repentino, parece que um aumento na taxa de juros na faixa de 2-3% será sustentável.

O índice do dólar ataca a resistência de longo prazo

A última vez que tal dinâmica de valorização do índice do dólar norte-americano em 12 meses foi observada em 2014. Atualmente, o lado da demanda após o impressionante rali atingiu o nível de resistência chave localizado na zona de preço de 103,80. Este nível foi moldado com base nas máximas de 2015 e 2020.