Com a taxa Selic elevada a 10,75% ao ano, quem gosta de investir em ações precisa buscar alternativas que tragam retornos superiores à renda fixa, que segue muito atrativa. Porém, identificar ações com potencial de crescimento nem sempre é tarefa fácil. Empresas que demonstram fundamentos sólidos, capacidade de inovação e posicionamento estratégico em setores promissores tendem a ser as melhores opções em se tratando de valorização significativa das ações a médio e longo prazo.

Apostar nessas empresas possibilita aos investidores não apenas potencializar seus ganhos, mas também participar do crescimento sustentável de negócios que lideram suas indústrias. Fundada em 1936, a M. Dias Branco (BVMF:MDIA3) é uma das maiores empresas de alimentos do Brasil e líder nacional nos mercados de biscoitos e massas. Com sede em Eusébio, no Ceará, a empresa possui um portfólio diversificado de marcas reconhecidas no país inteiro, como Vitarella, Piraquê, Adria, Fortaleza, Richester e Isabela. Ao longo de sua trajetória, consolidou presença em todo o território nacional através de uma estratégia integrada que abrange desde a moagem de trigo até a produção e distribuição de produtos alimentícios.

Cenário macroeconômico favorável

A queda no preço do trigo reduz os custos de produção para empresas do setor alimentício, aumentando as margens de lucro. Além disso, a economia brasileira está em alta, com um mercado de trabalho aquecido e massa salarial em nível recorde, fatores que impulsionam o consumo interno. Essa conjuntura propicia um aumento no poder de compra dos consumidores, estimulando a demanda por bens de consumo, especialmente alimentos básicos como biscoitos e massas, potencializando o desempenho financeiro e, consequentemente, o valor de suas ações.

Paralelamente, observa-se a queda nos preços internacionais do trigo, matéria-prima essencial para a M.Dias Branco. Após picos observados em 2022 devido a fatores como a guerra na Ucrânia e disrupções na cadeia de suprimentos, os preços do cereal apresentam recuo desde o ano passado. Essa diminuição nos custos dos insumos também pode melhorar as margens operacionais da empresa, uma vez que o trigo é um componente significativo no custo de produção de seus principais produtos.

A M.Dias Branco é altamente dependente do trigo para a produção de biscoitos, massas e farinha de trigo, que compõem a maior parte de seu portfólio. A queda no preço do trigo reduz os custos de produção e pode levar a uma recuperação das margens de lucro. Além disso, possibilita à empresa praticar preços mais competitivos, podendo aumentar sua participação de mercado em um ambiente de maior demanda por alimentos básicos.

Preço-Justo aponta tendência de alta

As ações da M.Dias Branco registraram uma queda superior a 30% no acumulado do ano, refletindo desafios enfrentados pela empresa, como as margens pressionadas pelos altos custos de insumos e uma maior concorrência no setor alimentício. No entanto, essa desvalorização abriu espaço para uma potencial oportunidade de investimento, segundo a ferramenta de preço-justo do InvestingPro

Análises recentes apontam para um momento propício de recuperação. O InvestingPro indica um potencial de valorização de aproximadamente 42% para as ações da empresa, calculando seu preço-justo atual em R$ 37,02. Os modelos de valuation mais otimistas são:

- Fluxo de Caixa Descontado com Saída pelo EBITDA em 10 Anos (preço-justo em R$ 43,79), que estende o horizonte de projeção dos fluxos de caixa livres para 10 anos, utilizando o EBITDA como base para o cálculo do valor terminal. A projeção em um período mais longo permite capturar com mais precisão o potencial de crescimento da empresa ao longo do tempo e o valor terminal é novamente calculado aplicando um múltiplo ao EBITDA projetado no décimo ano.

- Fluxo de Caixa Descontado com Saída pela Receita em 10 Anos (R$ 42,79), que projeta os fluxos de caixa livres para os próximos 10 anos, mas o valor terminal é calculado com base em um múltiplo da receita no final do décimo ano. Ao considerar um horizonte mais longo, o modelo captura tendências de crescimento mais sustentadas e permite incorporar expectativas de expansão de mercado, lançamento de novos produtos e outras iniciativas estratégicas que podem impactar a receita no longo prazo.

- Fluxo de Caixa Descontado com Saída pelo Crescimento em 5 Anos (R$ 41,34), que projeta os fluxos de caixa livres que a empresa deverá gerar nos próximos cinco anos. Ao final do período, aplica-se uma taxa de crescimento perpétua para estimar o valor terminal, que representa o valor da empresa além do horizonte de projeção. Assim, espera-se que a empresa mantenha um crescimento sustentável no longo prazo.

Além disso, a mediana das projeções de nove analistas do mercado sugere um potencial de alta ainda maior, de cerca de 55% nos próximos 12 meses. Esses dados refletem expectativas de melhora nos resultados financeiros da empresa, impulsionados pelo cenário macroeconômico favorável e por estratégias internas de eficiência e expansão.

Saúde Financeira positiva corrobora otimismo

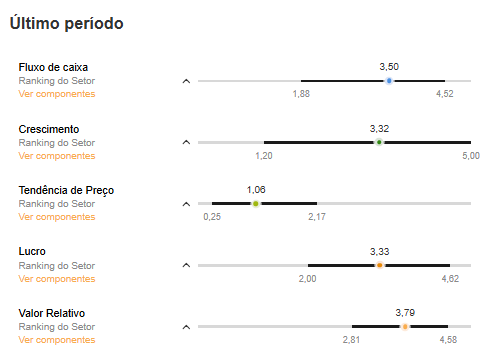

O InvestingPro também calcula a nota geral de saúde financeira das empresas, e a M.Dias Branco aparece com uma nota 3,00, acima da média (que é considerada 2,75). E poderia ser ainda maior, visto que justamente a categoria Tendência de Preço (nota 1,00) puxa a avaliação para baixo por conta das quedas recentes na cotação. As outras quatro categorias possuem uma média muito maior, de 3,49.

A categoria de Valor Relativo (nota 3,79), por exemplo, analisa indicadores de valuation e é a de nota mais alta entre as cinco. Entre os destaques estão métricas como o Earnings Yield de 11,0%, que indica que a empresa gera lucros significativos em relação ao preço atual de suas ações. Já o P/L de 9,1x é interessante e também aponta que a ação está subvalorizada em relação aos seus lucros. O EV/Ebit de 7,9x é considerado baixo, sugerindo que vem sendo negociada a um valor atrativo em relação à sua capacidade de gerar lucros operacionais. O Rendimento de Fluxo de Caixa Livre de 18,2% mostra que a empresa gera um fluxo de caixa livre robusto, que pode ser utilizado para investimentos, redução de dívidas ou distribuição de dividendos aos acionistas. Ainda há múltiplos como P/FCL dos últimos 12 meses (5,5x) e P/FCO (4,7x) que apontam fluxos de caixa livre e operacional altos em comparação à cotação.

Por falar em Fluxo de Caixa, a categoria tem a segunda melhor nota (3,50) devido a alguns fatores. A Margem de Fluxo de Caixa Operacional de 18,6% demonstra eficiência na geração de caixa a partir das operações, permitindo que a empresa sustente suas atividades e investimentos. O Fluxo de Caixa sobre Passivos Circulantes de 72,6% indica que a empresa gera fluxo de caixa suficiente para cobrir grande parte de suas obrigações imediatas e não apresenta riscos de liquidez. E a relação Caixa/Capital Total de 21,3% permite flexibilidade financeira para investimentos futuros, pagamento de dívidas ou enfrentar eventuais adversidades.

Já a categoria Lucratividade (3,33) também apresenta pontos muito positivos, já que tudo em uma empresa começa pelo lucro. O Retorno em Caixa sobre o Capital Investido de 15,9% é elevado e indica que a empresa utiliza seu capital de forma eficiente para gerar caixa, o que é essencial para sustentar operações e investir em crescimento. E o Crescimento Médio do Retorno sobre o Capital Investido em 2 anos de 36,2% aponta que a empresa está melhorando significativamente sua capacidade de gerar retornos sobre o capital investido, com uma eficiência operacional crescente.

Oportunidade a médio prazo

A combinação de fatores macroeconômicos positivos — como a taxa Selic, a queda nos preços do trigo e a melhora nos indicadores de emprego e renda no país — cria um ambiente favorável para a M.Dias Branco. A empresa, com sua sólida posição de mercado e marcas fortes, está bem posicionada para capitalizar sobre essas condições. A queda da cotação nos últimos tempos contribui para um potencial de alta ainda maior no futuro.

A ferramenta de preço-justo do InvestingPro já apontou empresas com altos ganhos no passado recente, A Log Commercial Properties (BVMF:LOGG3), por exemplo, chegou a um fundo de preço de R$ 13,20 em março de 2023. Na ocasião, o potencial de valorização apontado a partir do preço-justo era de 62,8%. E o retorno foi ainda maior para quem decidiu apostar nela: até o começo de setembro, o papel já havia crescido 67,4% desde então.

Embora seja essencial considerar os riscos inerentes ao setor, como volatilidade nos preços de commodities e mudanças nos hábitos de consumo, as perspectivas atuais indicam um cenário promissor. Investidores atentos ao setor alimentício podem encontrar na M.Dias Branco uma oportunidade de retorno potencialmente atraente, embasada em fundamentos sólidos e em projeções de mercado favoráveis.

O que você acha sobre o cenário para o futuro da M.Dias Branco?

OBS: Dados coletados na sexta-feira, 20 de setembro de 2024