Apertem os cintos, pois um dos IPOs mais aguardados do ano está mais perto de acontecer. A marca de carros de luxo Porsche, controlada pelo grupo alemão Volkswagen (ETR:VOWG), vai abrir seu capital em Frankfurt.

A oferta inicial de 12,5% do capital da Porsche poderá trazer o combustível que o mercado de capitais europeu tanto precisa no momento, uma vez que, ao concluir a listagem, o IPO da Porsche poderá ser um dos maiores da bolsa alemã em toda a sua história.

Aquecendo os motores para a largada

O capital social da companhia foi dividido em 911 milhões de ações (em homenagem ao lendário modelo Porsche 911, criado em 1964), sendo 50% em ações preferenciais e 50% em ordinárias.

A oferta, porém, contemplará apenas as ações ordinárias da empresa.

O conselho da Volkswagen estabeleceu uma faixa de preço para as ações da Porsche entre € 76,50 e € 82,50.

O período de reserva foi iniciado na terça-feira, 20 de setembro, e a expectativa é que as ações comecem a ser negociadas já no dia 29 de setembro.

Segundo comunicado oficial, 25% das ações preferenciais (quase 114 milhões) será destinado para o mercado aberto.

Com isso, a expectativa é que a captação total na oferta gire entre € 8,7 bilhões e € 9,4 bilhões e o valor de mercado da marca supere os € 75 bilhões.

Além da oferta pública, cerca de 25% das ações ordinárias serão oferecidas diretamente para as famílias Porsche e Piëch, que pagarão o mesmo valor unitário determinado por cada ação preferencial, além de um prêmio de 7,5%.

A compra marcará a volta da família Porsche-Piech ao controle da Porsche, uma década depois da venda de sua participação restante para a Volks.

Posso comprar um pedacinho da Porsche?

Inicialmente, as ações da montadora alemã serão listadas apenas na Bolsa de Valores de Frankfurt, junto a própria Volkswagen e a BMW. Logo, apenas os investidores que possuem acesso ao mercado europeu poderão participar da oferta.

No futuro, porém, é possível que a Porsche cogite uma dupla listagem, passando a negociar suas ações também no mercado americano. Dessa forma, permitiria até mesmo a criação de BDRs da empresa (recibos de empresas negociadas no exterior), o que facilitaria o acesso para os investidores brasileiros.

Os objetivos da oferta

De olho no crescimento de empresas como a Tesla (NASDAQ:TSLA) (BVMF:TSLA34) acreditamos que a provável destinação dos recursos captados será para o desenvolvimento de um modelo Porsche sustentável, voltado para a eletrificação de frotas e transição energética.

A companhia anunciou que planeja gastar mais de US$ 88 bilhões nos próximos cinco anos no desenvolvimento de veículos elétricos e, até o final de 2026, a ideia é que os elétricos representem um quarto das vendas da marca.

Dividendo extraordinário

Dependendo do sucesso do IPO, a Volkswagen se comprometeu a convocar uma AGE (Assembleia Geral Extraordinária) para propor um dividendo extraordinário especial aos acionistas, de 49% das receitas da empresa.

Os principais pontos de atenção

São alguns pontos de atenção para quem pretende comprar Porsche. Confira:

I. As ações que serão colocadas à venda possuem preferência no recebimento de proventos, porém não possuem direito ao voto.

II. A governança é algo a ser levado em consideração, uma vez que a família Porsche-Piech, que está voltando ao controle da empresa, também é a maior acionista da Volkswagen e existe uma série de interesses por trás da participação, que podem não ir ao encontro dos interesses dos acionistas minoritários.

III. Outro ponto de preocupação está relacionado à jornada dupla do recém-anunciado CEO da Volkswagen, Oliver Blume, que passaria a acumular tanto a presidência da VW quanto a da Porsche.

E os resultados atuais da marca?

No segundo semestre de 2022 (2T22), apesar de ter vendido menos veículos em relação ao mesmo período do ano passado, a receita da Porsche cresceu +8,5%, enquanto o seu Ebitda saltou +13% e seu lucro líquido +18% (com margem de 14%).

Vale mencionar que os resultados foram impulsionados pelo aumento do ticket médio dos veículos vendidos no período, de cerca de € 100 mil por carro — valor duas vezes maior do que os automóveis entregues por concorrentes, como BMW, Audi e Mercedes-Benz.

Quem será o mais rápido: Porsche ou Ferrari?

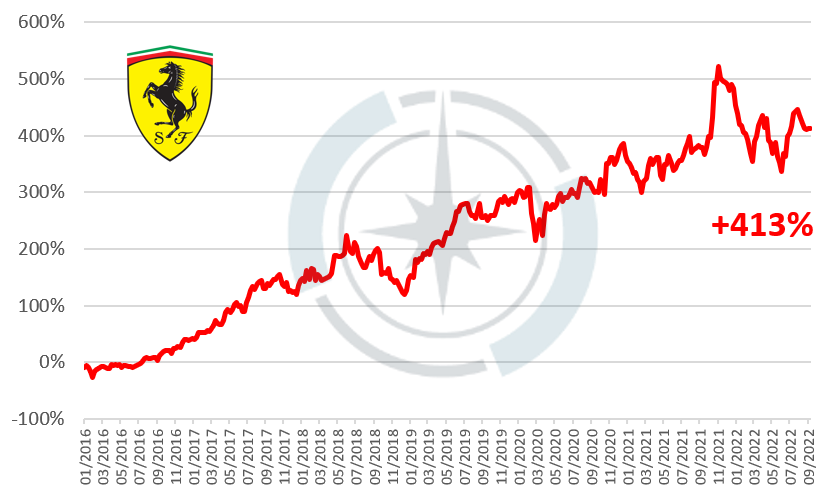

Um grande investidor da Volkswagen revelou que a ideia de listagem da alemã Porsche é ventilada desde 2015, ano de abertura do capital da italiana Ferrari.

Ainda que existam outras montadoras listadas pelo mundo, nenhuma se compara ao poder e luxo do puro-sangue italiano.

Mesmo que a Porsche produza carros esportivos mais “acessíveis” em relação à concorrente, os consultores da montadora apontam que as vendas de automóveis na categoria superluxo são semelhantes às da Ferrari (cerca de 15 mil carros por ano).

Já as vendas de veículos utilitários esportivos da Porsche ultrapassaram mais de 300 mil por ano (próximo do que é vendido pela Jaguar Land Rover), enquanto as vendas de seu modelo esportivo elétrico, Taycan, já representam quatro vezes o que é vendido pela Ferrari.

É importante também mencionar que, apesar de que a Ferrari possui melhores margens de lucro atualmente (25%), além de apresentar uma governança mais adequada (possui uma gestão independente de sua antiga controladora Fiat e da família Agnelli), a Porsche já demonstra ter uma grande escala e seu potencial de crescimento tende a ser ainda maior após o IPO.

Porém, ainda é preciso aguardar para saber se a Porsche conseguirá colocar em prática os seus planos pós-IPO e se seguiremos vendo o número de carros entregues crescendo nos próximos anos.

Conclusão

Com base no lucro dos últimos 12 meses, caso as ações sejam precificadas no topo da faixa indicativa, a Porsche negociaria a 17x lucros — valor superior ao múltiplo atual da bolsa alemã (12x lucros).

Para nós, mesmo que já exista um crescimento embutido no múltiplo, com uma maior visibilidade, a tendência é que as suas ações acompanhem seus resultados no longo prazo e, quem sabe, apresentem uma valorização semelhante à da Ferrari (RACE) de mais de +400% desde o IPO.

Esse texto foi produzido com Guilherme Tiglia, também analista de ações da Nord Research.