O cenário para o mercado doméstico de açúcar para 2022 vem sendo delineado a partir de perspectivas pouco favoráveis – que incluem não apenas os elevados custos com insumos importados e economias doméstica e mundial desaceleradas –, que prejudicam a produção e o consumo da commodity. Às incertezas em relação às variáveis macroeconômicas, como a taxa de câmbio e a oscilação nos preços de petróleo, somam-se preocupações com o clima – o que pode resultar em nova queda na safra – e, sobretudo, a temores de que a pandemia volte a impactar as economias mundiais. Internamente, a inflação elevada prejudica o poder de compra da população. Nesta conjuntura, as expectativas quanto à produção e ao consumo de açúcar no Brasil estão conservadoras frente às de 2021, a despeito da aposta na manutenção de preços doméstico e internacionais altos. O nível de preços praticados parece ter menor relação com os movimentos de oferta e demanda no mercado da commodity que com outros fatores exógenos, podendo-se incluir também o aumento no custo de frete, interno e internacional. Sobre a produção de cana-de-açúcar na região Centro-Sul, a próxima temporada 2022/23 pode ser considerada como um ciclo de recuperação. No entanto, o novo período de moagem se inicia com as sequelas de uma longa estiagem, de ocorrências de geadas e de um grande número de focos de incêndios que assolaram os canaviais da região em 2021. Dessa forma, espera-se uma recuperação tímida. As projeções para a colheita de matéria-prima da safra 2022/23 na região Centro-Sul variam entre 520 milhões de toneladas e 578 milhões de toneladas de cana-de-açúcar. E, mesmo em um cenário otimista, a produção da matéria-prima pode não chegar à capacidade produtiva plena da região, o que certamente limitará o volume de açúcar.

Acredita-se que o mix de produção das usinas do Centro-Sul permaneça ligeiramente mais alcooleiro na próxima temporada, semelhante ao da atual temporada 2021/22 – em torno de 55% para o etanol e de 45% para o açúcar. Se as variáveis macroeconômicas como o câmbio e petróleo sustentarem os preços da gasolina, o etanol estará mais competitivo e com valores atraentes para as usinas também decorrente de sua liquidez em um contexto de juros elevados. Caso não ocorram mudanças substanciais nas tendências tomadas pela economia brasileira, o dólar pode manter-se fortemente apreciado em relação ao Real. Mesmo com a possível alta dos juros nos Estados Unidos, o Real pode se manter depreciado em 2022. Para o petróleo, o mercado está atento à variante ômicron do coronavírus. No caso de novas restrições serem mais leves, agentes esperam alta da demanda pelo petróleo, o que pode manter o valor do barril elevado, favorecendo, por sua vez, a ênfase na produção do etanol pelas usinas brasileiras. Na Índia, preocupações com a crise energética e com emissões de GHG têm feito o país aumentar a produção de etanol. O governo indiano quer elevar a mistura em 20% de etanol na gasolina até 2025. Com isso, a Associação das Usinas de Açúcar da Índia (Isma) diminuiu a expectativa de produção de açúcar na temporada 2021/22, de 31 milhões de toneladas para 30,5 milhões de toneladas. Nesse cenário de clima desfavorável no Brasil e de concorrência do etanol com o açúcar, a produção mundial de açúcar deverá registrar novo déficit na temporada 2021/22. Para a Organização Internacional do Açúcar (OIA), o saldo negativo será de 2,55 milhões de toneladas. Em contrapartida, o Departamento de Agricultura dos Estados Unidos (USDA) prevê um superávit elevado, de 11,13 milhões de toneladas, na contramão das consultorias e tradings. O Departamento Norte-Americano considera que a melhora nas produções da União Europeia, Índia e Tailândia pode compensar o declínio na oferta brasileira. Quanto ao consumo mundial de açúcar, a OIA estima crescimento de 1,16% para a temporada (2021/22) relativamente à anterior, o que corresponde a um volume de 173,03 milhões de toneladas. A taxa de avanço anual da demanda mundial de açúcar vem diminuindo. No início dos anos 2000, o crescimento anual era de mais de 2%. De acordo com a OIA, a demanda por açúcar está caindo em nações como Tailândia, Brasil e México, parcialmente, devido a campanhas contra o consumo de açúcar – relacionando este à obesidade e diabetes. Vêm se praticando ainda impostos mais elevados sobre o consumo de alimentos açucarados, sem comprovação de que tal fator isoladamente provoca externalidades negativas. Para o USDA, no entanto, o consumo na próxima temporada deverá aumentar em 2,03% para retomar a patamares próximos ao pré-covid, alcançando volume de 174,55 milhões de toneladas.

Quanto aos preços internacionais, acredita-se que devem seguir em patamar mais elevado, em torno de 19 centavos de dólar/libra-peso, se as economias retomarem o crescimento, o que dará também suporte para os valores brasileiros do adoçante. Para o USDA, a previsão de produção de açúcar na temporada 2021/22 é de 16,6 milhões de toneladas, alta de 7,8% sobre o ciclo anterior. Para a China, o USDA estima produção de açúcar ligeiramente menor, de 10,3 milhões de toneladas, queda de 2,86% em relação à safra 2020/21. Na Tailândia, a produção deve aumentar em 10 milhões de toneladas de açúcar na atual temporada 2021/22.

NORDESTE – Previsões apresentadas pela Conab (novembro, 2021) para a safra 2021/22 do Nordeste – iniciada oficialmente em setembro/2021 – indicam redução de 13,6% na área a ser colhida, mas aumento de 4,6% na produtividade, resultando em produção de 43,7 milhões de toneladas de cana-de açúcar, 9,7% abaixo da safra anterior. Ainda de acordo com a Conab, a expectativa é que a produção em Alagoas alcance 17,486 milhões de toneladas de cana-de-açúcar em 2021/22. Quanto à destinação da cana-de-açúcar colhida, o setor indica maior percentual para a fabricação de açúcar em relação ao etanol no estado, podendo gerar mais de 1,8 milhão de toneladas do adoçante. Em Pernambuco, o clima foi desfavorável ao desenvolvimento da cana no início do ciclo; porém, as chuvas foram mais regulares de abril a setembro de 2021, aumentando o rendimento médio estimado e compensando parcialmente os impactos da diminuição na área. No entanto, a perspectiva ainda é de redução da produção de cana relativamente a 2020/21, podendo ficar em 6,914 milhões de toneladas, expressiva queda de 41,5%, particularmente pela redução de área. A diminuição na área, por sua vez, é explicada em partes pela substituição por grãos e pelo encerramento da produção de diversas usinas na região. Na Paraíba, a expectativa é de produção na ordem de 6,117 milhões de toneladas de cana-deaçúcar, inferior ao resultado de 2020/21, em razão de reduções tanto na área como na produtividade média. Quanto ao mix da cana, espera-se que uma maior proporção continue direcionada à fabricação de etanol. Para a Associação de Produtores de Açúcar, Etanol e Bioenergia (NovaBio), a produção de açúcar no Nordeste deverá se recuperar até o final do ciclo atual. Estima-se que, até abril de 2022, as unidades do Nordeste produzam volume 7,6% maior que o da safra passada.

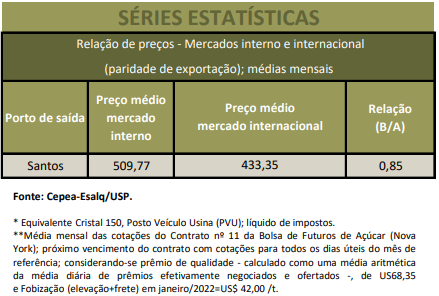

MERCADO EM JANEIRO – O primeiro mês oficial da entressafra 2021/22, a média dos preços do açúcar cristal negociados no mercado spot do estado de São Paulo registrou queda. Um dos principais motivos da baixa foi a demanda desaquecida, que se acentuou na segunda quinzena de janeiro. Por essa razão, usinas paulistas optaram por reduzir os valores, em especial para o tipo Icumsa 180. Quanto ao tipo Icumsa 150, as usinas ainda conseguiram negociar a preços estáveis no mercado, devido à oferta mais restrita. Em janeiro, a média do Indicador CEPEA/ESALQ, cor Icumsa de 130 a 180, mercado paulista, foi de R$ 151,45/saca de 50 kg, baixa de 2,2% em relação à de dezembro, mas ainda 30,04% superior à de janeiro/21, em termos reais (valor deflacionado pelo IGP-DI base dezembro/21).